AI 智能摘要

321000美元!这是伯克希尔哈撒韦(Berkshire Hathaway)股票在2019年长时间盘踞的价格。这可是很多钱呢……。有了这321,000美元,您可以轻松支付4年的大学教育费用,还可以轻松支付100万美元房子,或者自己购买兰博基尼。您还可以购买约290股谷歌的股票(目前交易价格约为1,106美元)和约1,589股苹果股票(目前交易价格约为202美元)。看到这里,读者不免疑问,为什么Berkshire Hathaway的股票如此昂贵?

首先需要说明的是,“昂贵”是相对的。

对于股票而言,“昂贵”一词是相对的(即相对于某些基本指标,如帐面价值或现金流)。从投资来说,“昂贵”应该是“高估”的同义词,而“廉价”应该是“被低估”的同义词。

仅仅因为股票A交易价格为80美元而股票B交易价格为40美元,这并不意味着股票A比股票B更贵 – 它只是意味着它的成本更高。如果股票B的市盈率为50而股票A的市盈率为5,那么股票B可能确实比股票A贵。

所以,要问的正确问题是:为什么Berkshire Hathaway股票的一部分成本如此之高?

巴菲特从未分割过伯克希尔的股票

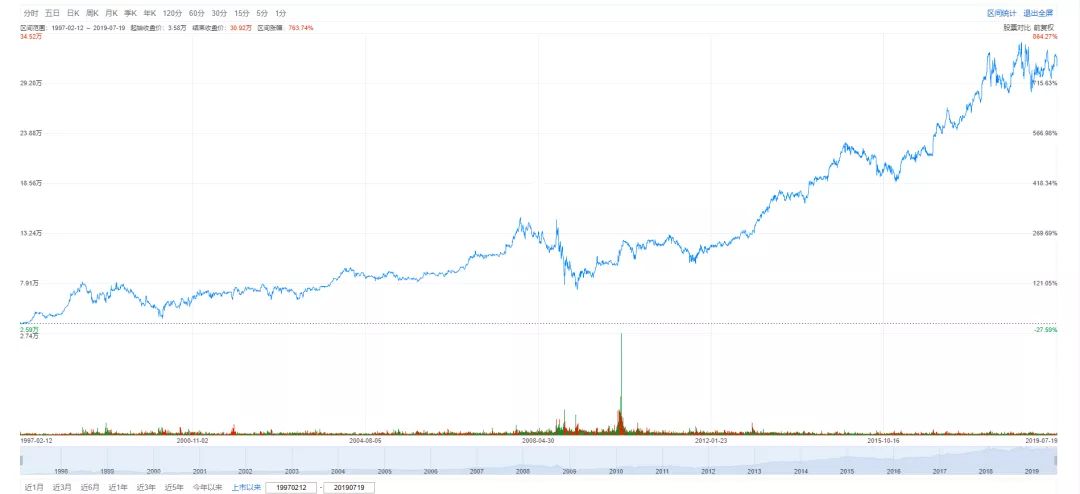

1980年,伯克希尔哈撒韦公司的一股股价不到300美元。还不错,对吧?

10年过去了,伯克希尔哈撒韦的股价约为7,000美元。2000年,它的价格攀升到5万美元。而今天,正如你所知,它的价格超过了30万美元!

现在,伯克希尔哈撒韦并不是近年来唯一一家股票总市值上涨的公司。事实上,伯克希尔的总股本价值(更常见的说法是市值或市值)甚至都不是最高的——它排在苹果(排名第一)、谷歌(排名第二)、微软(排名第三)和亚马逊(排名第四)之后,位列第五。

问题是,其他公司都已经分割了股份。

什么是股票分割?

股票分割,通常是指公司增加发行在外的股票数量,同时相应地降低股价。例如,假设一只股票的交易价格是每股1000美元,每个拥有一股价值1000美元的股票的人,如果他的股票总价值是1000美元,那么他将得到两股价值500美元的股票,总价值是1000美元。

分割不会从根本上改变一家公司或其估值,但它们往往会让一家公司的股票对散户投资者(比如你、我或你岳母)更具吸引力,这可能会增加流动性,最终可能导致股价小幅上涨。

2014年,苹果的股票交易价格为650美元,直到该公司实行7比1的股票分割。如果你当时持有几股,第二天醒来你就会神奇地多持有7倍的股票——但每只股票的价值都少了7倍(90美元,而不是650美元)。你持有的苹果股票的价值没有改变,苹果作为一家公司的价值也没有改变。只是算术。

同样,许多公司这样做是为了让自己的股票对散户投资者更具吸引力,这样做本身并没有什么错。

但巴菲特从未拆分过Berkshire Hathaway的股票。为什么不?

伯克希尔的股东是巴菲特的合伙人

在“雪球:沃伦·巴菲特和生活中的商业”这本书中,巴菲特解释了他不分割伯克希尔股票的理由:

我不希望任何购买伯克希尔股票的人,认为他们可以快速赚到很多钱。首先,他们不能打算这样做。其中一些人会责怪自己,其中一些人会责备我。他们都会失望的。我不想做令人失望的人。

从我第一次开始出售股票的那一刻开始,给人们疯狂期望的想法让我感到害怕。

巴菲特尚未分拆伯克希尔哈撒韦公司的股票,因为他担心这会鼓励人们尝试交易股票并尝试快速赚钱。

巴菲特一直将伯克希尔的股东视为业务的合作伙伴,而不仅仅是大型上市公司的投资者。他希望他们留下来并保持投资。

因为伯克希尔哈撒韦股票的价格非常昂贵,买卖股票是做出重大决定(比如买房或选择上大学),当你决定买卖时,你很可能会考虑长期股票,而不是股价明天甚至下一个小时可能会做什么。而这是巴菲特的意图。

总是有B类股票

如果你没有坐拥321,000美元一股的能力,别担心– 你仍然可以成为伯克希尔哈撒韦公司的股东!

1996年,伯克希尔哈撒韦公司发行了更便宜的B类股票。绰号为“Baby Bs”的股票是为了阻止基金经理想要建立一个类似共同基金的结构,以便以较小的价格出售A类股票。B类股票拥有A类股票的1 / 10,000投票权,目前交易价格约为208美元。

太贵了?

伯克希尔哈撒韦公司(或者甚至B级公司)太贵了吗?这取决于你自己决定。聪明的投资者知道如何计算股票的内在价值。如果你不知道怎么做,你可以继续关注路闻卓立,不断从这里学习。