AI 智能摘要

自2009年3月9日开始,美股触底反弹,开启了新一轮十年牛市。十年牛市中,迅速增长的科技股起着主导作用,科技股营收持续增长,盈利水平不断提高。基于此,本文首先对美股十年牛市及科技股的作用进行了概述,随后从科技股整体层面和FAAMG五家科技巨头的情况两个层面分析十年牛市期间的科技股表现,并对美国科技股高增长的原因进行剖析,最后得到结论与启示。

一、美股十年牛市及科技股的作用

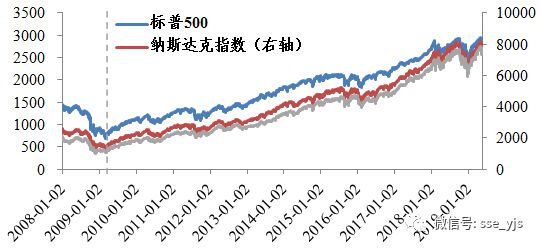

2009年3月9日,美股迎来了金融危机后的反弹起点,开启了新一轮为期十年的牛市。当日标普500指数探底677点,随后持续上涨。截至2019年4月底,标普500指数上涨335%,道琼斯工业指数上涨306%,纳斯达克指数上涨538%,涵盖美股科技股龙头企业的纳斯达克100指数上涨高达645%。

图1 标普500和纳斯达克指数走势

资料来源:Wind资讯

资料来源:Wind资讯

在美股十年牛市中,迅速增长的科技股起主导作用。从标普500指数各行业涨幅来看,2009年3月9日以来,虽然所有行业均呈上涨态势,但可选消费、信息技术和金融行业涨幅位居前三,医疗保健行业也有较好表现,其涨幅均超过标普500指数涨幅,能源、通信服务和公用事业则涨幅较低。值得注意的是,2018年9月,标普500指数将原有的电信板块更名为通信服务板块,并将6只信息技术板块股票和16只可选消费板块股票移至该板块中,前者包括Google母公司Alphabet、Facebook、美国艺电、PayPal等,后者包括奈飞、推特、康卡斯特、迪士尼等。

表1 2009年以来标普500行业涨跌幅

注:以2009年3月9日为基准。

资料来源:Wind资讯

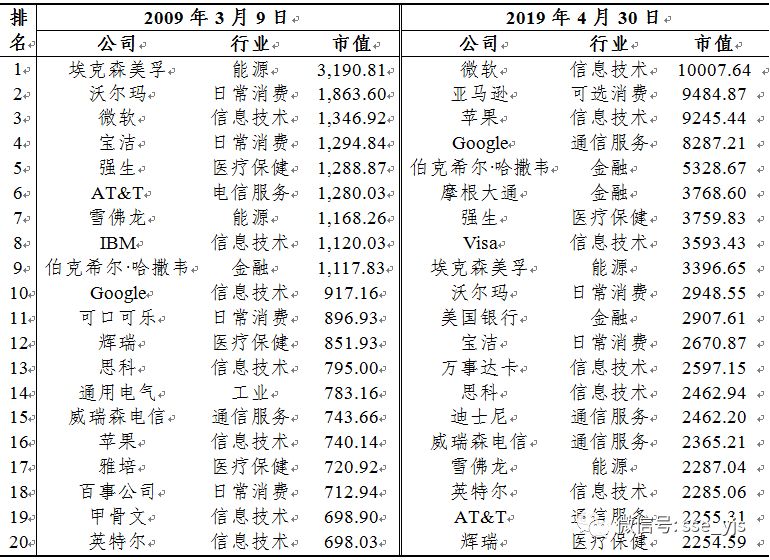

从美股上市公司市值排名变动情况可见一斑。十年间,标普500市值排名居前的公司中,科技公司数量增多、排名实现赶超;传统行业公司数量减少、排名下滑。2009年3月牛市开启时,美股市值排名居首的公司是能源行业的埃克森美孚,且市值远高于其他公司,沃尔玛、微软、宝洁和强生市值分居第2至第5位。前二十大公司中科技公司多数居后,而日常消费公司占据四席,且排名靠前。截至2019年4月底,标普500市值前四大公司微软、亚马逊、苹果、Google均为科技公司,市值排名前十的公司中仅余第9位埃克森美孚一家能源类公司和第10位沃尔玛一家日常消费公司。2018—2019年,苹果、亚马逊和微软市值相继突破万亿美元。

表2 标普500市值排名前20家公司变化

注:单位亿美元。

资料来源:Capital IQ

二、美股十年牛市期间科技股表现

(一)科技股整体表现

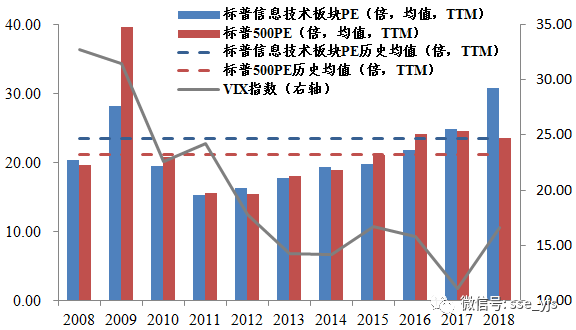

十年慢牛中美国科技股估值基本合理稳定。本文以标普500信息技术板块为例分析美国十年牛市中科技股的成长情况。2009年标普信息技术板块PE较高达28.14,随后两年内该板块PE大幅下降,2011年达到15.24,处于较低区间。自2012年开始,标普信息技术板块PE开始回升,并持续走高。但截至2017年,板块估值都处于合理水平,绝大部分时间内低于历史均值水平。2018年,标普信息技术板块估值明显走高,显示美股风险渐升。与美股整体相比,除2018年外,科技股估值并不高,部分年份低于标普500整体估值。此外,美股及其科技股估值走势与波动率走势基本一致,2009—2017年间VIX指数整体呈下降态势,2018年风险积聚下迅速抬升。

图2 标普500及信息技术板块估值走势

注:历史均值取2004至2018年间数据。VIX指数取年度均值。

资料来源:Capital IQ,Wind资讯

业绩支撑科技股持续坚挺。从营收情况来看,标普500信息技术板块每股营收增速基本高于标普500指数。2009年,标普500及信息技术板块每股营收增速触及最低点,分别为-8.21%和-12.72%;2010年开始,标普500及信息技术板块每股营收增速触底反弹。多数年份内,信息技术板块每股营收增速高于标普500指数。2018年,信息技术板块每股营收增速均值为19.87%,显著高于大盘。

图3 标普500及信息技术板块营收情况

资料来源:Capital IQ

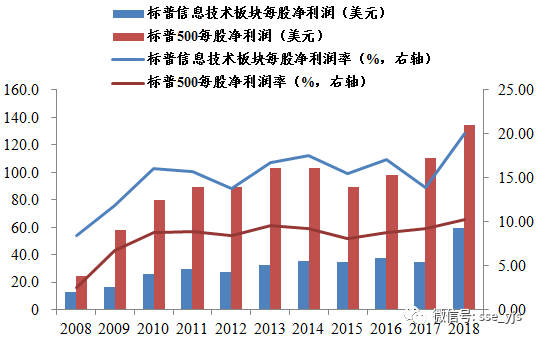

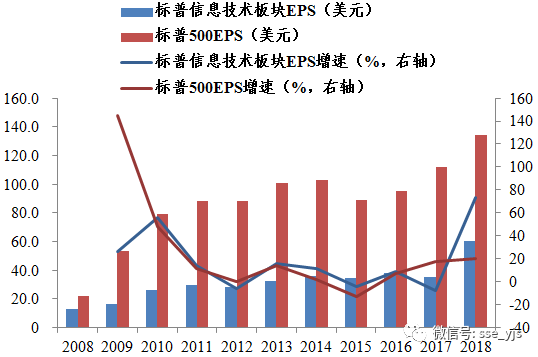

从盈利水平来看,信息技术板块净利润率显著高于标普500指数。十年牛市期间,美股净利润率保持了较高水平。2010年,标普500及信息技术板块每股净利润分别为80.04美元和25.57美元,净利润率分别升至8.78%和16.06%;随后标普500及信息技术板块净利润率保持在8%—10%和15%—20%。2018年,信息技术板块净利润达59.55美元,增速达73.31%,净利润率为20.07%。此外,十年间,信息技术板块EPS增速与标普500指数基本持平,2018年则显著高于标普500指数。

图4 标普500及信息技术板块净利润情况

资料来源:Capital IQ

图5 标普500及信息技术板块EPS情况

资料来源:Capital IQ

(二)科技巨头FAAMG表现

由Facebook、苹果、亚马逊、微软、Google构成的FAAMG既是美股十年牛市的见证者,更是牛市的推动者和缔造者。如果说科技股是推动美股十年牛市的排头兵,FAAMG就是其中的领头雁。十年间,FAAMG市值屡创新高。2009—2011年,除Facebook以外的4家公司市值在美股中占比已达5%左右。2012年Facebook上市后,FAAMG市值持续走高,自2012年的1.13万亿美元增至2018年的3.36万亿美元,在美股市值中占比由6.04%升至11.05%。

图6 FAAMG市值及其在美股中占比

注:市值为亿美元。

资料来源:CapitalIQ,WFE

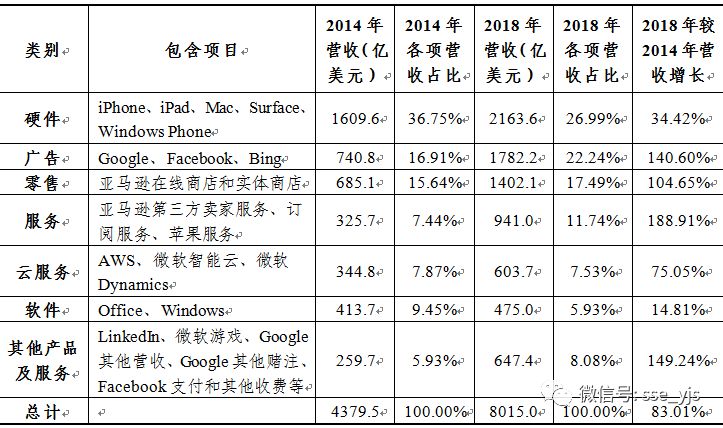

近年来,FAAMG营收整体增长较多,结构显著分化。2014—2018年FAAMG的营收呈现出以下5个特征:一是整体增长较快,2018财年FAAMG营收总和8015亿美元,较2014年增长83.01%。二是苹果公司在2014财年和2018财年的营业收入都居首,Facebook营收增速最快,主要得益于基数较低,值得一提的是亚马逊2018年营收规模已逼近苹果。三是广告和服务收入在FAAMG总体营收中占比提高,其中,亚马逊的服务收入特别是订阅服务收入增长较快。Google和Facebook贡献了绝大部分的广告营收,普华永道发布报告称,2018年二者占到美国互联网广告市场约60%的份额。与2014年相比,2018年Facebook广告收入占比提升,Google有所下降。值得注意的是,依托线上零售,亚马逊的广告收入近年间增长迅速。四是FAAMG的硬件和软件营收占比下滑,随着移动互联网时代的到来,受惠于传统PC机的微软受到掣肘,特别是软件收入增速缓慢,2018年Windows营收额较2014年甚至出现下滑;另一方面,与PC时代依靠出售软件授权直接获取收入不同,当前软件逐渐成为企业间接获取其他收入的手段。五是云计算成为科技巨头新的必争之地,FAAMG的云计算整体营收在5年间增长近一倍,亚马逊、微软和谷歌[1]的云计算业务营收占比均显著增加,三者分居全球云计算领域前三位,其中亚马逊AWS遥遥领先。

图7 2014财年和2018财年FAAMG各公司营业收入构成对比

注:1.各公司上、下条形图分别表示2014财年和2018财年营业收入构成。2.Facebook营业收入主要包括广告、支付和其他收费两个部分。3.亚马逊营业收入包括零售产品、第三方卖方服务、订阅服务、AWS、其他五个部分。其中,根据亚马逊2018年年报,将“在线商店”和“实体商店”两项合并为“零售产品”,以便与2014年年报进行对比,此外,亚马逊“其他”项中主要包括广告收入。4.苹果营业收入包括iPhone、iPad、Mac、服务、其他产品五个部分。5.微软营业收入包括生产力与业务流程、智能云、更多个人计算三个部分,其中,“生产力与业务流程”主要包括LinkedIn、Office商用版、Office消费者版、微软Dynamics企业解决方案,“智能云”包括服务器产品和云服务、企业服务,“更多个人计算”主要包括Windows、游戏、搜索广告、Surface、Windows Phone。6.Alphabet包括Google和其他赌注(Other Bets)两个部分,其中Google部分包括Google广告收入、Google其他收入。

资料来源:各公司年报

表3 2014财年和2018财年FAAMG总体营业收入构成

注:微软的各分项收入根据当年该项增加额与增长率推算而得。

资料来源:各公司年报

三、美股科技股高增长的原因

(一)宏观层面

1、美国经济复苏,基本面逐渐修复

自2009年起,美国经济从金融危机中逐渐复苏,为牛市打下坚实基础。2008年金融危机爆发后,美国经济悬崖式跌落,2008年四季度美国 GDP环比折年增速一度降至-8.4%。自2009年开始,美国GDP环比折年增速开始转正,逐渐恢复至危机前水平。此外,就业、通胀、可支配收入、PMI等指标也相继转好。虽然在复苏过程中美国经济曾再次滑落,但总体而言十年间美国经济表现强劲。经济基本面稳健,支撑了美股持续上扬。

图8 美国经济复苏情况

资料来源:Wind资讯

2、货币政策宽松,低利率刺激市场

2008年金融危机后,美联储连续实施了量化宽松货币政策。2007年9月至2008年12月,美联储10次下调联邦基金目标利率,联邦基金目标利率从5.25%降至0—0.25%。与此同时,美联储资产负债表大幅扩张。一系列量化宽松政策至少在以下两方面刺激美股走牛。一是流动性增加提高经济主体货币持有量,部分资金流入股市。Bolton & Patrick(2011)认为,货币供应量增加时,人们持有的货币量增加,并将部分闲散资金配置股票,推动股票价格提高,从而提高企业市场价值[2]。二是低利率降低了企业债务融资成本,并间接激励公司回购股票。反之,从历史来看美联储加息后的一段时间也常是美股见顶回落的时刻,因此2015年美联储启动加息在一定程度上使美股承压。

图9 标普500指数与联邦基金利率走势

资料来源:Wind资讯

3、减税方案通过,提振市场风险偏好

2017年12月2日,美国参议院通过特朗普税改法案,旨在减轻企业和个人税负,鼓励企业增加投资,吸引美国企业回流境外利润。虽然减税方案的推出时间已在十年牛市后段,且政策效果需在2018年得以检验,但税改方案的通过仍对美股具有一定积极影响。一方面,特朗普减税方案将在未来10年内减免约1.4万亿美元税收,预期将对美国未来经济增长产生一定的刺激作用;另一方面,在美股估值高企的情况下,减税方案预计将提高企业盈利水平,缓解估值压力,美国企业利润回流也将刺激企业分红,总体而言减税方案将改善美股市场预期,提振风险偏好,为美股延续牛市提供有利支撑。

(二)行业层面

1、技术模式并举,支撑行业表现

美股十年牛市期间科技股卓越表现的背后,体现的是美国乃至世界的技术发展和产业变迁历程。回溯美国经济史和美股发展史可以发现,美股正是世界技术前沿和主导产业发展的一面镜子,无论工业电气时代还是PC时代,新兴技术无不在美股中打下深深烙印。

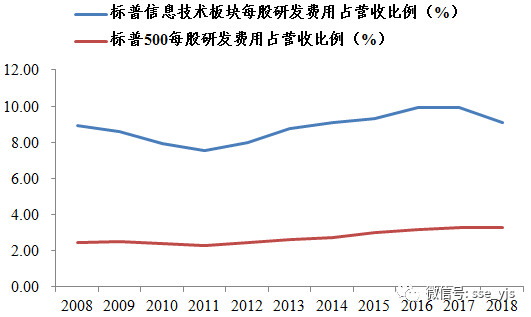

技术也是本轮美国科技股十年走牛的“硬实力”。依托研发的持续投入和技术的日益突破,美国科技股公司在十年间不断寻找新的收入来源,并与原有技术优势相结合,维持了竞争优势。其中,云计算是十年间美国科技股技术进步的典型代表,其中又以亚马逊表现最为突出。亚马逊自推出云计算以来一直对其保持较高投入,2010至2018年,亚马逊的现金资本支出由9.79亿美元增至113亿美元,其中大部分用于支持AWS的技术基础设施。AWS除了为亚马逊带来直接收益,还为线上线下零售、物流体系等板块提供技术支持,提高了业务整体效率。2015年后AWS为亚马逊带来业绩喷发,亚马逊作为电商公司的科技属性也愈加显著。

此外,模式转型和创新也是美国科技股常青的奥秘。在技术进步过程中,采用与技术发展相适应的商业模式是企业拥有持续内生动力的关键。以微软为例,基于软件授权起家的基因决定了微软必将在移动互联网时代迎来阵痛,叠加强大竞争对手冲击、互联网泡沫破灭和反垄断诉讼,微软股价一度疲弱,在2000至2012年间长期徘徊在20美元左右。2014年纳德拉执掌微软后,对微软的商业模式进行了调整,微软变得更加开放和多元。与以往Office封闭于Windows系统不同,微软开始更加开放地支持iOS和Android等平台,从而创造了更多收入来源。此外,微软的软件销售从过去一次性授权的永久版模式转变为付费订阅的持续更新模式,Office的核心产品也相应地转变为Office 365,提高了软件销售收入的持续性。因此,近年来微软的营收和利润与苹果等后发力量相比毫不逊色,并逐步重回市值第一之位。

图10 标普500及信息技术板块研发费用占营收比例情况

资料来源:Capital IQ

2、回购股票风行,推动股价上涨

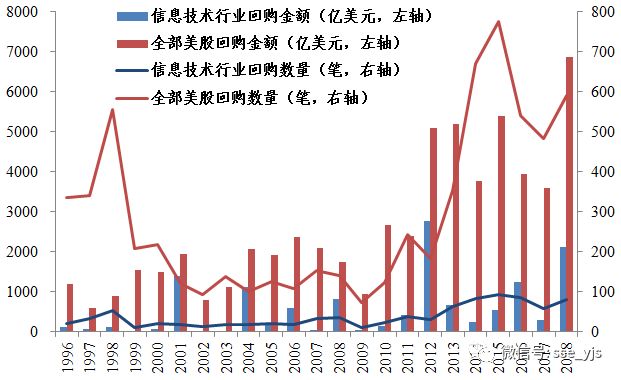

金融危机后,美联储持续降息使企业的债务融资成本远低于股权融资成本,企业有动力通过发行债券进行融资,并将部分资金用于回购股票,从而拉动股价持续上涨,成为此轮美股十年牛市的重要推动力。此外,股票回购和股指上涨往往形成一种正向反馈效应,研究发现,近二十年特别是在近十年中,股票回购更像是“锦上添花”,股指走势前景越好则股票回购规模越大,从而进一步推动股指上涨[3]。2009-2018年,美股回购数量累计4035笔,回购金额累计3.99万亿美元。特别是2009-2015年间,伴随股价不断攀升,回购数量也逐年上涨。

图11 美国上市公司股票回购规模年度分布

资料来源:Thomson Reuters

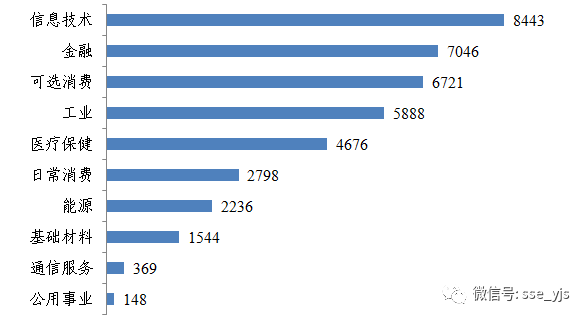

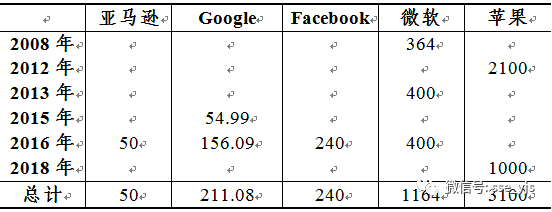

十年牛市期间,信息技术行业股票回购金额居各行业之首。2009-2018年,科技股回购数量累计561笔,回购金额累计8443亿美元,回购金额显著高于其他行业。此外,信息技术公司的单次平均回购金额也在各行业中处于较高水平。在FAAMG中,苹果在十年间的回购金额最高,于2012和2018年分别进行了2100亿美元、1000亿美元回购;亚马逊回购金额最小,仅于2016年进行了一笔50亿美元的回购。

图12 美国上市公司股票回购金额行业分布(2009-2018)

注:单位亿美元。

资料来源:Thomson Reuters

表4 FAAMG股票回购金额(2009-2018)

注:单位亿美元。

资料来源:Thomson Reuters

四、结论与启示

本文概览了2009年3月以来美股十年牛市及科技股的作用,着重分析了美国科技股在十年牛市期间的表现,探究了科技股高增长的原因。基于上述分析,本文提出如下两点启示:一是资本市场的发展应适应新技术的发展,并成为前沿科技公司发展的不竭动力。归根结底,美国科技股在十年牛市中的优异表现是移动互联网时代和新的技术时代在资本市场中的体现,更是技术、资本和生产力发展共同造就的结果。这不仅是本轮牛市的动力源泉,也是历次牛市的推动力。因此,资本市场唯有紧随技术发展脚步,实现与技术发展的有效结合,加速技术成果向生产力转化,才能实现技术和资本的互相成就。二是科技公司在资本市场的增长需要有真实业绩支撑。如前所述,在十年牛市的多数时间内,科技股业绩表现优异,在一定程度上降低了估值,因此本轮美国科技股增长是由真实盈利能力驱动的。反之,2000年高估值下的互联网泡沫殷鉴不远。因此,应警惕科技股成长过程中的估值泡沫,形成由业绩主导的慢牛市场。

[1] 2017—2018年,在谷歌49.03亿美元“Google其他营收”一项中,云计算占据很大部分。如加上这一部分,2018年FAAMG的云计算收入占比或将更高。

[2] Bolton & Patrick. Market Timing,Investment, and Risk Management [R]. Working Paper, Columbia University andMIT,2011.

[3]张晓斐,《美股上市公司股票回购现状研究与启示》,上证研报,2018年。