AI 智能摘要

投资要点

本周A股情绪面谨慎,两市成交持续缩量。上证指数、深证成指和创业板指数周涨跌幅分别为:-0.70%、-0.67%、0.00%。2021年春节后,市场整体呈现震荡下行,多数投资者对于2021年抱团股走势仍存在较大疑虑。在这样的环境下,华西策略先后发布《紧平衡,待良机,寻攻守兼备品种》、《枕戈待旦,配置上重防御》、《超跌反弹还是趋势性反转?》等多篇报告,提示“市场趋势性向上机会并未到来”。近期A股抱团白马股频频闪崩,甚至部分基本面未出现重大变化、一季报业绩高增长的白马蓝筹亦呈现下跌。其本质原因在于A股筹码过于集中,在情绪面较脆弱、增量资金退潮的市场环境下白马股容易出现踩踏现象。

一、海外市场:强劲财报与经济数据提振,美股指数创历史新高,国际油价反弹。本周标普500、道指再创历史新高,强劲的企业财报与经济数据提振经济复苏预期:美国劳动力市场数据改善,4月10日当周初请失业金人数57.6万人,创2020年3月以来新低;美国3月零售销售环比增长9.8%,创去年5月来新高;3月份制造业产值创8个月来最大增幅;截至目前美股多家企业财报高于市场预期,投资者信心得到增强。OPEC本周上调今年全球石油需求预期,ICE布油本周上涨6%。

二、CPI通胀压力不大,4月信用债到期偿还仍有压力,货币政策料相对宽松。3月份PPI同比4.4%,CPI同比0.4%,总体上本轮价格上涨呈现阶段性,CPI方面通胀压力不大;4月份信用债到期偿还规模超万亿,出于防范金融风险的考量,货币环境也不会大幅收紧。尽管CPI通胀压力不大,但考虑到部分资产价格尤其是房地产价格的迅速上涨,政策当局将进行结构性调控,适度收紧流动性。

三、A股核心资产调整到哪了?A股“核心资产”主要指消费、医药、科技等行业中业绩成长性较强、具备护城河、技术实力较强的部分龙头公司,具备持股集中和估值高的特点。经过春节后的调整,核心资产指数估值有所下降,截至4月16日,核心资产指数PE(TTM)回落至2021年初附近,但仍高于2020年11月、12月估值水平。

四、A股情绪面偏谨慎,存量博弈特征明显。1)本周万德全A周平均成交额6816亿元,今年来首次降至7000亿元以下;2)基金发行大幅降温,本周新成立基金规模202亿份,其中权益类基金(股票型+混合型)发行 78亿份,基本处于2020年新发权益类基金规模的低位;3)北向资金本周净买入247亿元,但从全年角度看,外资较难成为A股指数趋势性向上的动力,更多为托底A股下行空间的资金。

五、投资建议:枕戈待旦,配置上重防御。近期业绩不及预期的抱团白马股频频闪崩,出现了“一天杀一只白马股”的节奏,甚至部分基本面未出现重大变化、一季报业绩高增长的白马蓝筹亦呈现下跌。其本质原因在于A股筹码过于集中,在情绪面较脆弱、增量资金退潮的市场环境下白马股容易出现踩踏现象。存量博弈的特征下市场赚钱效应不佳,板块轮动较快。建议投资者“枕戈待旦”,耐心等待市场企稳。关注三条主线:1)去年疫情受损、短期景气回升“顺周期”行业,如“航空、旅游、酒店”;2)高股息率行业,如“钢铁、银行”;3)主题上,重点聚焦“碳中和”。

■风险提示:

国内外流动性紧缩超预期;海外疫情反复;海外黑天鹅事件(政治风险、主权评级下调)等。

目 / 录

正文

01海外市场:强劲财报与经济数据提振,美股指数创历史新高,国际油价反弹

本周标普500指数、道琼斯指数再创历史新高。标普500指数、道指、纳指周涨幅分别为1.37%、1.18%、1.09%。美国强劲的企业财报与经济数据提振了经济复苏预期:美国劳动力市场数据改善,4月10日当周初请失业金人数录得57.6万人(上一周74.4万人),低于预期的70万人,创2020年3月以来新低;美国3月零售销售环比增长9.8%,预期为5.9%,创去年5月来新高;3月份制造业产值创8个月来最大增幅;截至目前美股多家企业财报高于市场预期,投资者信心得到增强。

美债收益率本周有所回落,截至4月16日,10Y美债收益率跌至1.59%,黄金受提振,本周COMEX黄金上涨1.86%;国际油价强劲反弹,ICE布油本周涨幅6%,OPEC上调了今年全球石油需求预期,从此前预期的589万桶/日上调至595万桶/日,表示刺激计划的落地及疫情封锁措施放松将持续推动世界经济复苏。

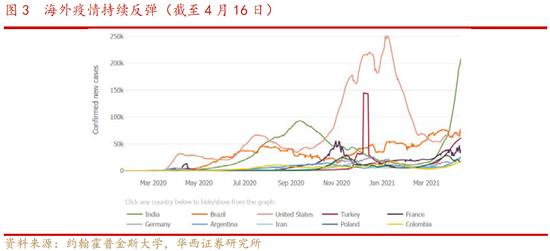

疫情方面,海外疫情进入攻坚阶段。美国方面,新冠变异株持续扩散,疫情数据仍在恶化,7日平均新增病例超7万例;印度方面, 4月16日新冠疫情单日确诊病例骤升至20万例,成为全球累计确诊病例第二多的国家,由于防疫措施松懈、疫苗接种缓慢等原因,印度当前疫情严峻形势已超去年;欧洲方面,法国单日确诊3-4万人,第三波疫情还未达到高峰,但法国方面正在规划未来解封路径;意大利预计自4月26日起放松管控。

02CPI通胀压力不大,4月信用债到期偿还仍有压力,货币政策料相对宽松

根据国家统计局公布数据,3月份通胀数据略超预期。 3月份PPI同比4.4%,较2月回升2.7pct,基数效应以及全球大宗商品价格上涨带动PPI显着上行。 CPI同比0.4%,较2月回升0.6pct,其中食品价格明显回落,蔬菜和猪肉价格环比降幅超10%。总体上,本轮价格上涨呈现阶段性,CPI方面通胀压力不大,货币政策在总量上仍将保持稳定。根据华西宏观团队的预测,PPI将在二季度冲破6%后回落,下半年CPI将在2%附近波动,猪肉价格的下行将对CPI形成拖累。

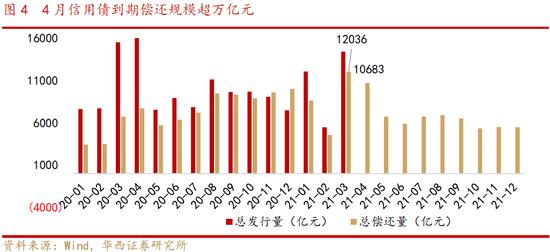

债券市场方面,4月信用债到期偿债仍有压力,出于防范金融风险的考量,货币环境也不会大幅收紧。根据统计,今年三月份信用债(企业债、公司债、中票、短融、定向工具)到期偿还规模最高,达12036亿元,4月份到期偿还规模10683亿元,信用违约风险仍需要警惕。

尽管CPI通胀压力不大,但考虑到部分资产价格尤其是房地产价格的迅速上涨,政策当局将进行结构性调控,适度收紧流动性。国家统计局公布的《70个大中城市商品住宅销售价格变动情况》显示,3月份70个大中城市新建商品住宅价格环比上涨的城市有62个,同比上涨的城市有65个,各线城市商品住宅销售价格同比涨幅继续上升,部分城市出现炒房热。政策当局对此密切关注,4月8日,住房和城乡建设部有关负责人约谈广州、合肥、宁波、东莞、南通5个城市政府负责人,指出要充分认识房地产市场平稳健康发展的重要性,牢牢把握房子是用来住的、不是用来炒的定位,不将房地产作为短期刺激经济的手段,切实扛起城市主体责任,确保实现稳地价、稳房价、稳预期目标,坚决遏制投机炒房,引导好预期,确保房地产市场平稳运行。

03A股核心资产调整到哪了?

A股“核心资产”主要指消费、医药、科技等行业中业绩成长性较强、具备护城河、技术实力较强的部分龙头公司,具备持股集中和估值高的特点。

我们以Wind茅指数代表核心资产指数,从过去市盈率看,今年2月份核心资产指数估值达到阶段性高位,PE(TTM)高点达38.57;经过春节后的调整,核心资产指数估值有所下降,截至4月16日,PE(TTM)为29.44,估值回落至2021年初附近,仍高于2020年11月、12月估值水平。

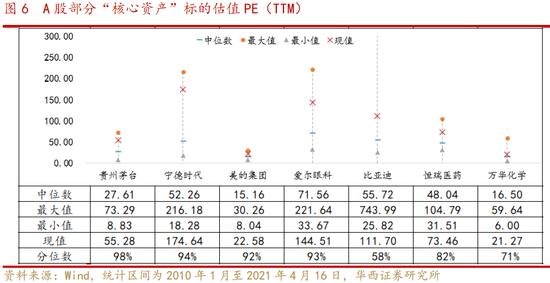

调整后的A股部分核心资产估值仍偏高。截至4月16日,A股部分核心资产仍高于历史中位数水平,贵州茅台、宁德时代、美的集团、爱尔眼科当前PE_TTM位于2010年以来90%以上分位数,恒瑞医药高于2010年以来80%分位数,万华化学高于70%分位数。

04A股情绪面偏谨慎,存量博弈特征明显

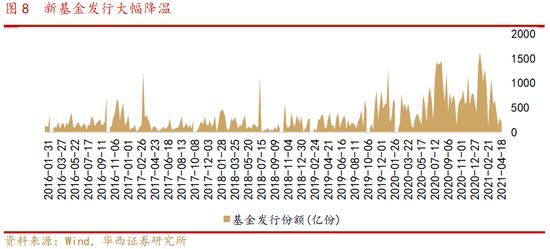

市场存量博弈特征明显,A股成交额进一步缩量,公募新发行基金大幅降温。1)今年3月起A股再难现万亿成交,本周万德全A周平均成交额6816亿元,今年来首次降至7000亿元以下;2)公募基金发行大幅降温,本周新成立基金规模202亿份,其中权益类基金(股票型+混合型)发行 78亿份,基本处于2020年新发权益类基金规模的低位;3)北向资金本周净买入247亿元,但从全年角度看,外资较难成为A股指数趋势性向上的动力,更多为托底A股下行空间的资金。一方面,当前A股整体估值并不低、部分行业如食品饮料、休闲服务、家电、汽车估值仍偏高,部分白马蓝筹高估值风险在一定程度上制约外资的大幅流入,另一方面,A股提高三大国际指数纳入因子进程暂缓,今年的指数纳入效应有限。

05投资建议:枕戈待旦,配置上重防御

近期业绩不及预期的抱团白马股频频闪崩,出现了“一天杀一只白马股”的节奏,甚至部分基本面未出现重大变化、一季报业绩高增长的白马蓝筹亦呈现下跌。其本质原因在于A股筹码过于集中,在情绪面较脆弱、增量资金退潮的市场环境下白马股容易出现踩踏现象。存量博弈的特征下市场赚钱效应不佳,板块轮动较快。建议投资者“枕戈待旦”,耐心等待市场企稳。关注三条主线:1)去年疫情受损、短期景气回升“顺周期”行业,如“航空、旅游、酒店”;2)高股息率行业,如“钢铁、银行”;3)主题上,重点聚焦“碳中和”。

06

风险提示

国内外流动性紧缩超预期;海外疫情反复;海外黑天鹅事件(政治风险、主权评级下调)等。