AI 智能摘要

相对强弱指数(RSI)是一种动量指标,用于衡量近期价格变化的幅度,以评估股票或其他资产价格的超买或超卖情况。RSI显示为振荡器(在两个极端之间移动的线图)并且可以具有0到100的读数。该指标最初由J. Welles Wilder开发并且在1978年他的开创性着作“技术中的新概念”中介绍。交易系统。“

相对强弱指数

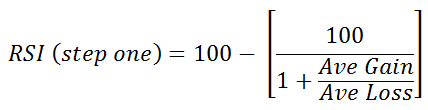

相对强弱指数(RSI)是一个由两部分组成的计算,从以下公式开始:

计算中使用的平均收益或损失是回顾期间的平均收益或损失百分比。该公式使用平均损失的正值。

标准是使用14个周期来计算初始RSI值。例如,假设市场在过去14天中收盘走高,平均涨幅为1%。其余七天全部收低,平均跌幅为-0.8%。RSI第一部分的计算看起来像以下扩展计算:

一旦有14个可用数据周期,就可以计算出RSI公式的第二部分。计算的第二步使结果平滑。

RSI将随着正面收盘数量和规模的增加而上升,并随着亏损数量和规模的增加而下降。计算的第二部分使结果平滑,因此在强烈趋势的市场中 RSI将仅接近100或0 。

RSI的传统解释和使用是70或更高的值表明证券正在变得超买或高估,并且可能为趋势反转或价格的修正回调做好准备。RSI读数为30或以下表示超卖或低估的情况。

正如你在上图中所看到的那样,当股票处于上升趋势时,RSI指标可以长时间保持在“超买”区域。当股票处于下行趋势时,该指标可能长期处于“超卖”区域。这可能会让新分析师感到困惑,但学习在主流趋势背景下使用该指标将澄清这些问题。

了解RSI超买或超卖读数的提示

股票或资产的主要趋势是确保正确理解指标读数的重要工具。例如,知名市场技术人员康斯坦斯布朗(CMT)已经提出这样一种观点,即RSI在上升趋势中的超卖读数可能远高于30%,并且在下降趋势中对RSI的超买读数远低于70%的水平。

正如你在下图中所见,在下降趋势中,RSI将在50%附近达到峰值而不是70%,这可能会被投资者用来更可靠地表明看跌情况。当出现强势趋势以更好地识别极端情况时,许多投资者将采用30%或70%水平的水平趋势线。当股票或资产的价格处于长期横向渠道时,通常不需要修改超买或超卖水平。

使用适合趋势的超买或超卖水平的相关概念是关注符合趋势的交易信号和技术。换句话说,当价格处于看涨趋势时使用看涨信号,而当股票处于看跌趋势时使用看跌信号将有助于避免RSI可能产生的许多错误警报。

使用RSI指标的技巧

背离

当RSI创造一个超卖读数,然后是一个较高的低点,与价格相应较低的低点相匹配时,就会出现看涨背离。这表明看涨势头上升,突破超卖区域可以用来触发新的多头头寸。

当RSI创造一个超买读数,然后是一个较低的高点,与价格相应的较高点相匹配时,就会出现看跌背离。

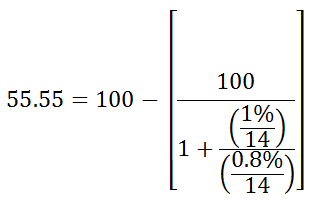

正如你在下图中所看到的,当RSI形成更高的低点时,由于价格形成较低的低点,确定了看涨背离。这是一个有效的信号,但当股票处于稳定的长期趋势时,差异可能很少。使用灵活的超卖或超买读数将有助于识别比其他方面明显更有效的信号。

摆动拒绝

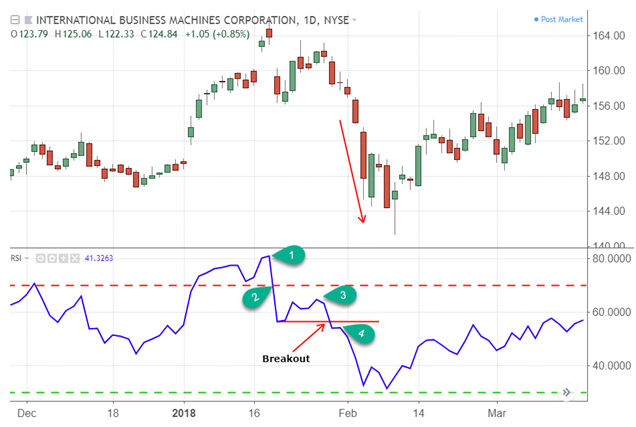

另一种交易技术检查RSI在超买或超卖区域重新出现时的行为。这个信号被称为看涨“摆动拒绝”,有四个部分:

- RSI跌至超卖区域。

- RSI回升至30%以上。

- RSI形成另一次下跌而不会回到超卖领域。

- RSI然后突破其最近的高点。

正如你在下图中所看到的,RSI指标处于超卖状态,突破了30%并形成了拒绝低点,当它反弹走高时触发了信号。以这种方式使用RSI非常类似于在价格图表上绘制趋势线。

像背离一样,摆动拒绝信号的看跌版本看起来像看涨版本的镜像。看跌摆动拒绝也有四个部分

- RSI升至超买区域。

- RSI回落至70%以下。

- RSI形成另一个高点而不会回到超买区域。

- RSI然后突破其最近的低点。

下图显示了看跌摆动拒绝信号。与大多数交易技术一样,当信号符合当前的长期趋势时,该信号将是最可靠的。负趋势中的看跌信号不太可能产生误报。

相对强弱指数(RSI)

RSI比较看涨和看跌的价格动能,并将结果显示在可与价格图表并列的振荡器中。该指标可在100%和0%之间波动,当指标高于70%时被视为超买,当指标低于30%时被视为超卖。与大多数技术指标一样,当信号符合长期趋势时,其信号最可靠。真正的反转信号很少见,很难与误报分开。