AI 智能摘要

A股熊市期间,如何才能最大限度的保住收益,甚至成本呢?熊市环境下,除了选择有质量的好股之外,还要注意止损操作,如果发现找错了对象,应当机立断,止损出局,千万不要陷在里面。

在短期内;股票可能随市场的波动涨涨跌跌;反复无常;但在一个长时间段里;股价必然会趋向上市公司的本身价值;股价涨跌的本质是公司本身的价值;一般投资者很难把握股价何时到达极点,因此不能妄想用足行情,买个地价卖个天价。只要有适当的利润就可及时买进或卖出。设置自己能承受的而非遥不可及的止盈点和止损点,会帮你稳稳拿到可赚得的价差,最大限度地降低损失。

止损降低风险的关键,请牢记以下两点:

- 必须设定止损点,永远不要没有设定止损就开始一笔交易。没有只赚不赔的股票,投资股市要时刻提高风险意识。最起码的风险意识就是买入前确定自己可以赔多少——设定止损点。

- 坚持预设的止损点,能够严格自律地做到这一点的投资者很少。因为在止损点卖出股票就是要坦白地承认自己错了,而大多数散户对持有的股票往往过于自信,面对判断失误,依然心存侥幸。

如何正确止损,要遵循哪些原则

- 止损标准一定要与投资周期相对应。中长线投资不能以短线方法制定止损标准。同样,中长线分析手段也不适合短线操作止损分析。理由很简单,就是趋势不同。市场的主趋势与次级趋势或者小趋势,它们的方向完全可以是相反的。

- 止损标准要合理并切实可行。止损是在不得已的情况下截止风险的最好办法。如果止损标准不合理,可能带来三种结果,一是难以执行,二是使亏损过大,三是止损点成为以后的买点。要制定合理的止损标准,就要通盘考虑自己的投资日标和计划,考虑风险承受能力,根据自己的投资周期和分析方法制定止损标准。

- 支撑投资股票的理由消失时要止损。进行任何投资都需要理由。股票投资中,无论买入哪只股票,投资者总有初始的动因,可以是技术方面的,也可以是基本面或者是消息面的。如果该动因消失,那么投资者就可以考虑止损。例如,投资者因某只股票向上突破,中期趋势向上转向而买入该股。那么这次投资则属于通过技术分析确认的中线投资行为。假设该股后来的走势与预想相反,中期走势重新向下,那么投资该股的条件丧失,因此需要进行止损。

- 下跌趋势中,止损指令更有效。下跌趋势本身就是一种既成事实的风险,但市场中的一些流动资金会利用各种方法,比如利用消息或某些技术指标给投资者制造假象。引导散户做有利于白己的操作,从而将风险转嫁给中小散户。因此在一个下跌趋势中,止损行为更加重要,也更加有效。

- 上涨趋势中,止损计划或行动需要获得其他方法的佐证。与市场处于熊市的情况相反,有时候主力资金会利用某些消息和技术指标制造恐慌信号,致使普通投资者放弃手中的筹码,从而达到收集筹码的目的。此时投资者在制定止损计划和执行止损指令时,最好多考虑其他因素,分清主力资金或者市场变化的实质。

- 止损是在承认失败的前提下实施的。止损是被动接受损失和承担风险的风险控制方法,一旦执行止损,说明投资者已承认白己的错误,承认失败。

- 止损更多地用于中短线投资。中短线投资往往对基本面的要求不高。

通过分析股票形态来止损:

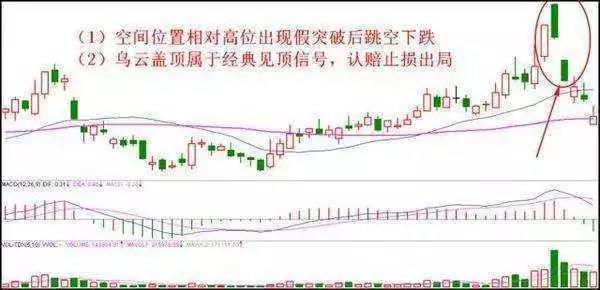

一、假突破确认后止损法

通常对于趋势交易者来说,需要做的就是寻找趋势的突破点并建仓。我们利用前期高低点、均线、期权仓位等技术能够预测市场共识的关键点位,使我们看到行情越过 关键点位时可以立刻意识到这可能就是一次“关键点位的突破”。然而,“突破”这个东西,却得“突破了之后”才能够真正知道。

正由于假突破的存在,使得突破行情的建仓时机不好把握。

针对此问题,一般有两种思路。一种是不考虑假突破的问题,只要价格突破关键点位就认定为突破,就要建仓。这种思路的问题在于,一旦遇上假突破,由于传统 止损手段的滞后性,随之而来就要承担不小的损失;另外一种则是以收盘价(可以是日线也可以是小时线或任何时段上的收盘线,当然时间长度越长越可靠)而非实 时成交价作为判断突破的依据,这样就可以规避许多上影线、下影线的假突破情况。

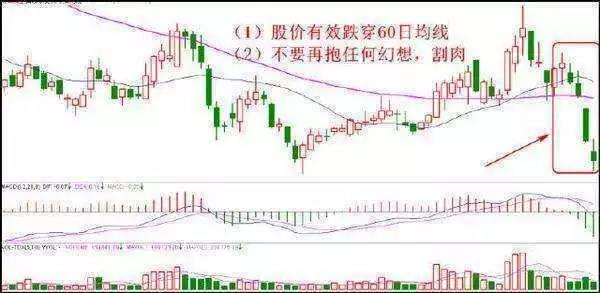

二、跌穿60日均线止损法

60日均线即是某支股票在市场上往前60天的平均收盘价格,其意义在于它反映了这支股票60天的平均成本。60均线一般是中长期走势,60日均价是最近三个月的收盘平均价,对个股后期走势有重要意义,很多技术指标已经明了,所以个股如果有效跌破60日均价,大多后市看跌。

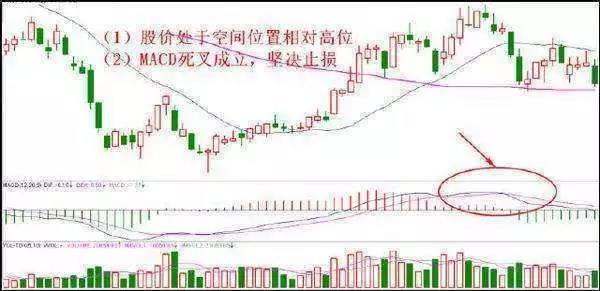

三、MACD空中漏油止损法

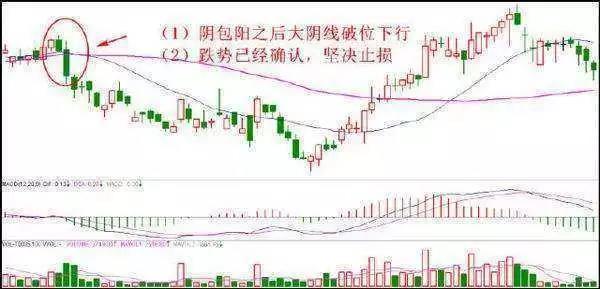

四、纺锤线破位止损法

纺锤线是一种实体很小,影线很长的线形,它即可以是阴线也可以是阳线。纺锤线代表市场缺乏进一步上升和下跌的力量,处于一种均衡状态。在一波急涨之后出现的纺锤线代表多头后继乏力,先前的涨势因此停顿,在一波急跌之后出现的纺锤线代表空头后继缺力,先前的跌势因此停顿,但是否反转还需要市场走势进一步的证明。带有巨大成交量的纺锤线意义更加重要。

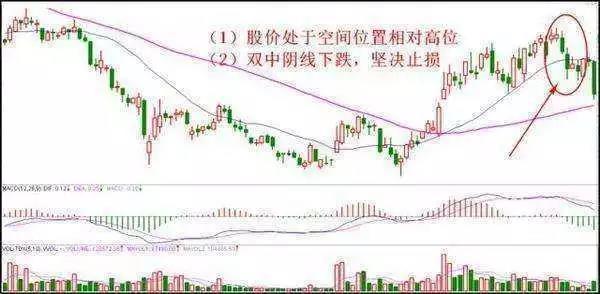

五、高位双阴线下跌止损法

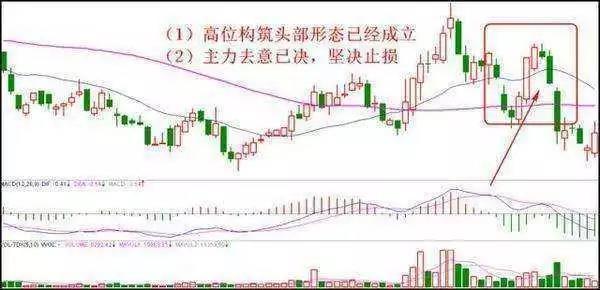

六、经典头部形态止损法

第一天,市场在一片狂欢之中继续涨势,并且拉出一根长阳线。 第二天,继续冲高,但尾盘回落,形成上影线,实体部分窄小,构成星的主体。 第三天,突然下跌,间或出现恐慌性抛压,价格拉出长阴,抹去了前两天大部分走势。

成功率与止盈止损的关系

模拟一次为期一年的投资,每次平均投资2万元,一年里交易次数为10次。盈利目标是5000元。在此条件下,成功率与止盈比率、止损比率的关系如表所示。

成功率达到70%,也就是一年的时间里交易10次,有7次能够到达预期收益,那么在允许每次止损率(允许亏损)为5%时,预期收益率只需要5.72%,止盈标准只要略高于止损标准即可。

如果只有30%的成功率,那么每次盈利必须高于20%以上才可以达到年盈利目标。

如果保持每次止盈率为10%,那么在70%的成功率下,每次止损百分比可以放宽到15%。

在成功率为25%(即4次投资中只有1次成功)的情况下,10次交易里不允许有亏损出现,每次必须盈利10%以上,才可以达到年获利5000元的目标。

成功率受诸多方面因素的影响,客观上,市场性质与趋势是决定成功率的关键,因此判断市场的性质和趋势是提高成功率的关键。如果我们每次交易的止盈百分比为10%,止损为5%,同样用2万元资金投资,达到5000元的收益目标,在70%的成功率下,只需要5次成功即可。当成功率低于33%时,理论上是无法盈利的,要想达到投资盈利,必须扩大止盈与止损的差值。

在一个熊市中,成功率本身就很低,扩大每次的盈利比率则更难,因此获利的希望非常渺茫,唯一的可能就是等待机会,抬高交易的门槛,提高成功率。

在同等的资金量下,交易次数可以提高总投资量,也就是用提高资金的周转率来弥补资金的不足。比如以上的例子。平均每次投资2万元,在止盈和止损分别为10%和5%的情况下,如果成功率为50%,那么每次投资2万元,交易10次就可以达到5000元的收益目标。如果每次用1万元的资金交易,那么必须交易20次,才可以实现投资目标。但是频繁的交易会降低成功率,客观上,市场不会给投资者这么多的交易机会。