AI 智能摘要

股票市场千变万化,然而有一些股票却纹丝不动,价格长期横盘,成交量严重萎缩,那么对于这些要死不活,不涨也不跌的股,股民们给它们起了一个很阴森的叫法“僵尸股”。僵尸股对于这类股票的总结还是非常形象的。他们的状态,基本上是这样:流通盘较少,没有成交,波动极小,鲜有亮点爆出。

那么如何判断自已买入的股票是否为僵尸股?

- 这个价值型的公司的折价,与同类的成长股相比,算不算一种合理的补偿。这里往往会用到一些价值投资的估值方法,这在第二条规律中有详细阐述。在一些必要的时候,还会用到一些常识判断。如果没理顺这个问题,很多时候,股民以为买到了便宜的股票,其实那根本谈不上是合理的低估,因为那可能压根儿不值这个价。

- 这个价值股是否处在回归价值的时间过程中。如果搞错了时间表,那很可能永远等不到那辆实现收益的火车,而这一点,往往会在一开始就被人们忽略。这可以从第一条规律中获得启发。

结合上述两条规律分析,股票上涨最终还是要回到成长上来。毕竟归根到底,投资标的是否有投资价值,本质还是看这个公司能创造多少价值。从这一点来看,价值股和成长股的投资理念是融合的。避开“僵尸股”的关键,就是在合适的时间,寻求“活水”般成长的公司。

僵尸股形成的原因

僵尸企业不同于因问题资产陷入困境的问题企业,能很快起死回生,僵尸企业的特点是“吸血”的长期性、依赖性,而放弃对僵尸企业的救助,社会局面可能更糟,因此具有绑架勒索性的特征。

如果是一般企业,负债率达到70%就已经触碰‘红线’,银行绝对不会再给其放贷。但“僵尸企业”的负债率基本都超过了70%,而银行还会给其放贷,坏账率将会增加,直接威胁金融体系安全。

僵尸企业若不能高效退市,就会误导投资者,怂恿投机赌博,扭曲股价信号,污染A股市场,并使股市丧失资源配置功能。唯有全面推行注册制,才能让僵尸企业失去壳资源价值,退市制度才会大显神威,并最终形成“大进大出”的市场格局。

A股市场“僵尸股”规模大幅扩容 数量多达959只

行情数据显示,6日收盘后,A股市场正常交易的3409只股票中,日成交金额低于1000万元的个股有513只,占比15%。但如果采用日换手率低于0.5%的指标,“僵尸股”的规模大幅扩容,数量多达959只,占比28%。部分ST股或退市股没有承接盘,仅仅2万元就能将股价砸跌停,典型的案例是*ST毅达,该股7月2日复牌后已连续3日跌停,其中最近2个交易日成交额均低于3万元。7月3日,*ST毅达成交额仅1.82万元。值得一提的是,这还不是A股成交金额最低的股票,6月5日退市吉恩一字跌停,当天成交28手,成交额仅1.11万元。

我们按照几个条件来选择一下,换手率小于1,流通盘小于50亿元,振幅小于1%,下行趋势。这样的股票多数是僵尸股,一旦闪崩超出想象。

所以在那些僵尸股当中,尤其要警惕的是大股东高质押的股票。一旦股价继续下跌,很容易造成强制平仓,那个时候就叫天天不应叫地地不灵了。

怎么辨认这些僵尸股呢?

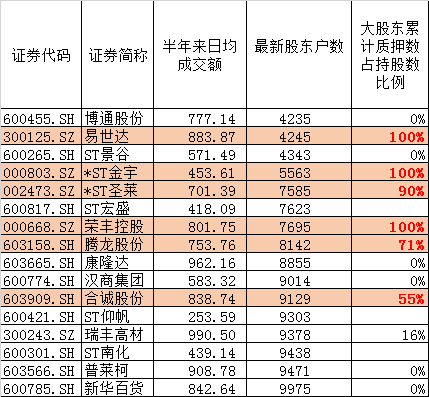

我们设定如下条件:

- 条件1、半年来日均成交额小于1000万元。(半年的时间绝对够长了吧,这样一来冤枉的可能性很小);

- 条件2、最新股东户数小于10000户。(说明这样的股票真的是乏人问津了,就像一口枯井,想打出水来,可能性很小)

经过wind统计,依据这样严苛的条件筛选出来的股票竟然还有16家,其中就包括篇首提到的汉商集团。

数据来源:wind

然后其中有6家的大股东质押股份数占其持股数比例超过50%,我们在表中已经将其标黄,投资者们要检查下自己的持仓,这样的股票尽量要远离。千万别被其一时的涨幅所迷惑,认为其有可能来个大翻身。只有保持警惕,才能远离风险!