AI 智能摘要

作者註:投資市場可能令人困惑。為了盡量減少the不休和投資語,我們向您提供此月度視圖。我們希望為您提供50,000英尺的市場狀況視圖,以隨著我們的觀點的發展而更新。目前,我們的投資環境指標仍處於Stormy。暴風雨意味著熊市規則適用,我們相信我們可能會陷入財富毀滅的時期。

9月和10月對於股票投資者而言是惡性月份。在2019年情況並非如此。今年,標準普爾500指數在每個月中的每個月均上漲約2%,這使我們進入了已經看起來更高的11月。

對於自2018年初以來一直對大盤保持謹慎的人來說,對主要指數中「新的歷史高點」的炒作再次證明了投資的主要規則之一。也就是說,在資產價格崩潰之前,所有潛在的壞消息都是潛在的。

標準普爾500指數和其他主要指數都有可能發生這種情況。哎呀,去年大約這個時候,該指數正處於許多投資者忘記或根本不記得的20%跌幅之中。我知道,假期將對一個人造成影響。

因此,正如齊柏林飛艇(Led Zeppelin)著名的演唱一樣,這首歌在美國股市的主要指標上都保持不變。儘管下面提到了許多持續的市場壓力因素,但價格仍會上漲。

退休聚會失敗者

真正的風險,尤其是對那些在職業生涯日漸衰落的人們來說,是他們的退休聚會會受到墜機者的歡迎。更具體地說,是市場崩潰者。這不是預測,而是每月提醒人們將新高打成好消息,而不是保持自滿的借口。

正如我將在下面的數據表中指出的那樣,表面一直在不斷開裂,這是有充分理由的。此外,我們面臨著另一個周期縮小的風險(越來越少的庫存導致市場走高),然後再滾動。而且,最好的消息是:進展越長,在我們的作案手法轉向利用下一個熊市之前,我們就可以越多地追蹤並賺錢。

這是您需要知道的。牛市在2018年1月下旬陷入停滯。那是在21個月前。

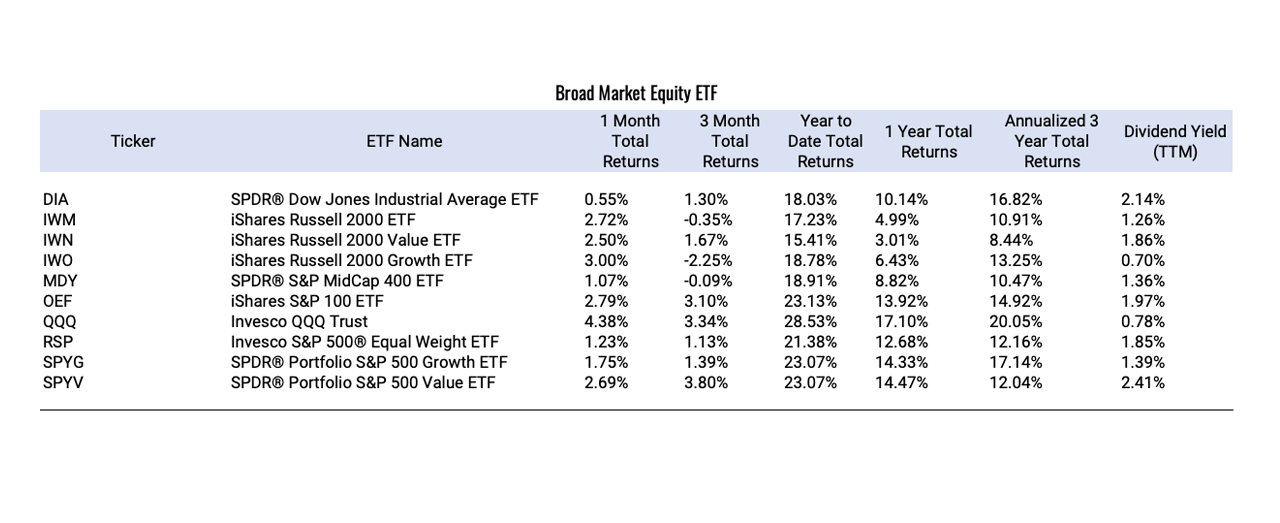

自那時以來,標準普爾500指數在這21個月中的總回報率已超過10%。這還不錯,但是從2018年之前開始放緩。在過去21個月中,標準普爾(S&P)平均存貨(橙色)總計增長6.5%。顯示的其他指數要麼基於小於標準普爾500指數的股票,要麼包括美國境外(對美國投資者而言為「國際」市場)的股票。

在過去的21個月中,那些非標準普爾500指數的收益率在+ 2.0%至-14.5%之間。充其量只能說是停滯不前,最壞的情況是標準普爾500指數是本輪下跌中的最後一個骨牌。而且,正如華爾街最近指出的那樣,股票市場內部發生了許多「取消」事件。

換句話說,極少數受歡迎的股票表現良好(因此,我將它們稱為受歡迎)。其餘的市場是好事和壞事的混合,最終接近零,甚至更糟。

主要市場壓力點

- 彈each:它正在前進。市場不在乎。尼克松的彈process過程以相同的方式開始,因此請記住這一點,因為您的電視將在今年餘下的時間裡爆炸。

- 美聯儲利率決定:上個月我寫道,我認為這的重要性正在減弱。我說這個月,看看我上個月說的話。也就是說,美聯儲在本輪降息中的第三次降息只會使它有更少的空間讓經濟擺脫困境。結果,似乎投資者和交易者對美聯儲行動的反應都沒有那麼緊迫,除非並且直到那種泡菜出現為止。

- 地緣政治:中國貿易新聞是個好消息。 USMCA很好。英國脫歐被推遲。還是,這只是一個必然結論的延伸,除了已經對全球商業供應鏈造成的干擾之外,什麼都不會改變?製造業經濟表現出持續疲軟,而服務業表現良好(債務是大推動者,是嗎?)。這類似於上面提到的股市情況。直到它對投資者來說都沒有關係…然後,注意一下。

- 估值:我在10月份寫的另一篇文章中,研究了Shiller CAPE市盈率達到峰值然後出現有意義的下降時所發生的情況。過去一年開始發生這種情況。在其他時候,熊市也發生了。但同樣,儘管市場狹窄,但其停留時間可能比我們任何人想像的更長。

- 指數狂熱:標準普爾500指數基金似乎一如既往地受歡迎。顯然,這滿足了我在這裡多次提到的狹窄範圍。

- 信用:信用泡沫仍然是一個大問題。我讀到的最新文章是關於一種稱為「在線分期貸款」的新型金融毒藥的。查找它,看看您是否認為它有助於或損害未來的經濟基礎。

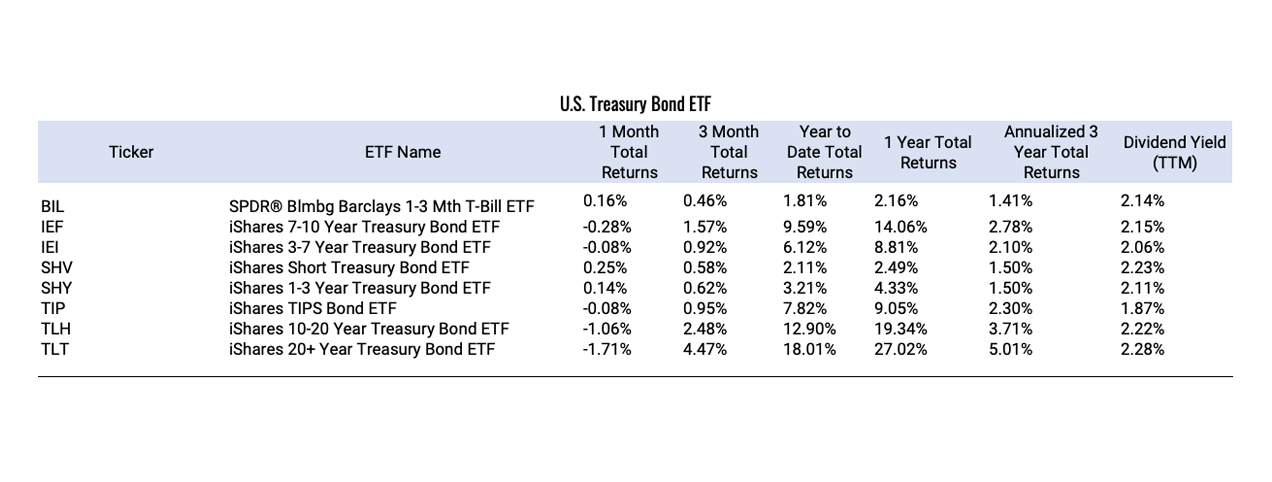

- 債券市場風險:如下所述,債券市場今年表現良好。但是,現在存在急劇逆轉的威脅。這就是我的技術/繪圖工作告訴我的。而且,由於投資級債券基金中約有50%的債券被評為BBB,是四種可能的評級類別中最低的,價格下跌/利率上升可能是債券的世代轉折點。這也可能引發人們對期待已久的通貨膨脹的更多討論。

- 感想:這確實是我今年寫的一個壓力點,已經過去了。我一直在寫道,電視對股市的報道主要由那些沒有盈利的公司主導。最近幾個月來,其中一些股票的跌幅非常驚人。考慮到這是此類投資以及一般成長型股票的早期趨勢。

計劃

不要自滿。向前看。投資環境正在改變。儘管這些問題都不會立即破壞退休計劃,但它確實告訴您,必須「大步向前」走這條「歷史高點」,而不是表示貪婪是好的信號。畢竟,我們知道Gordon Gekko採取的方法。

我既不是牛也不是熊。我是一個現實主義者和虔誠的風險經理。要小心,了解自己的財產,並遵守重力定律。

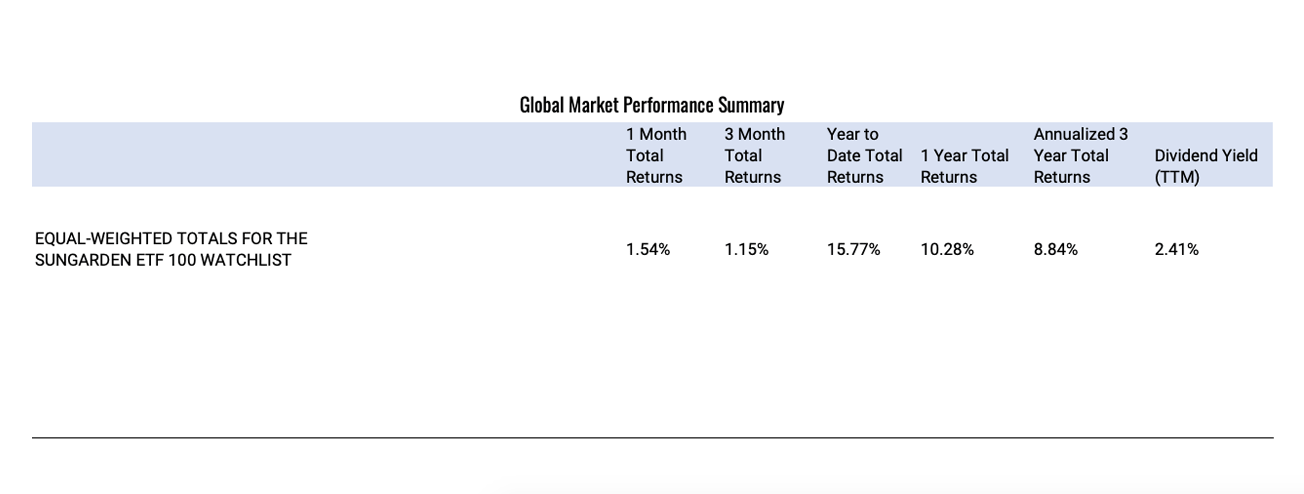

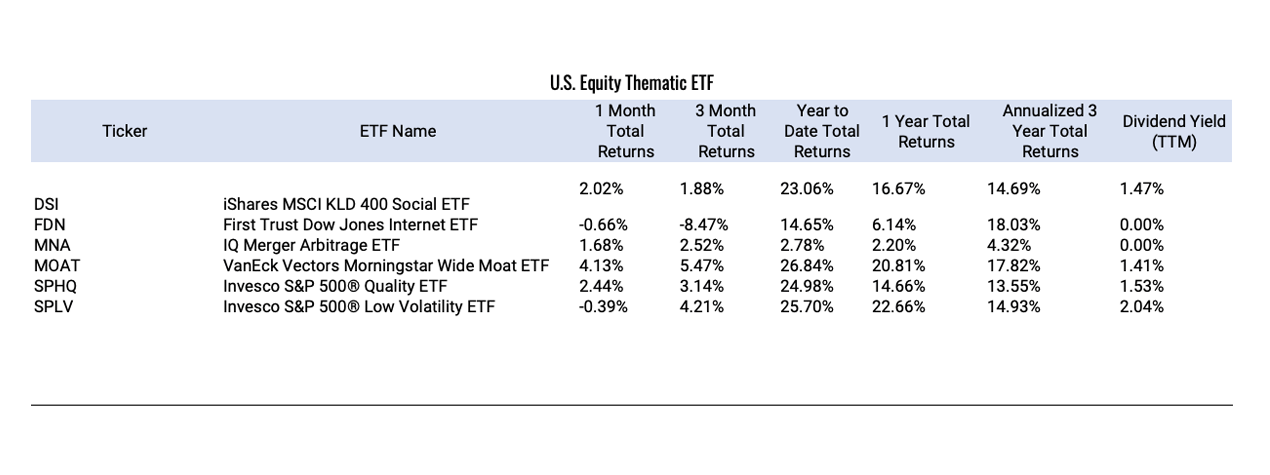

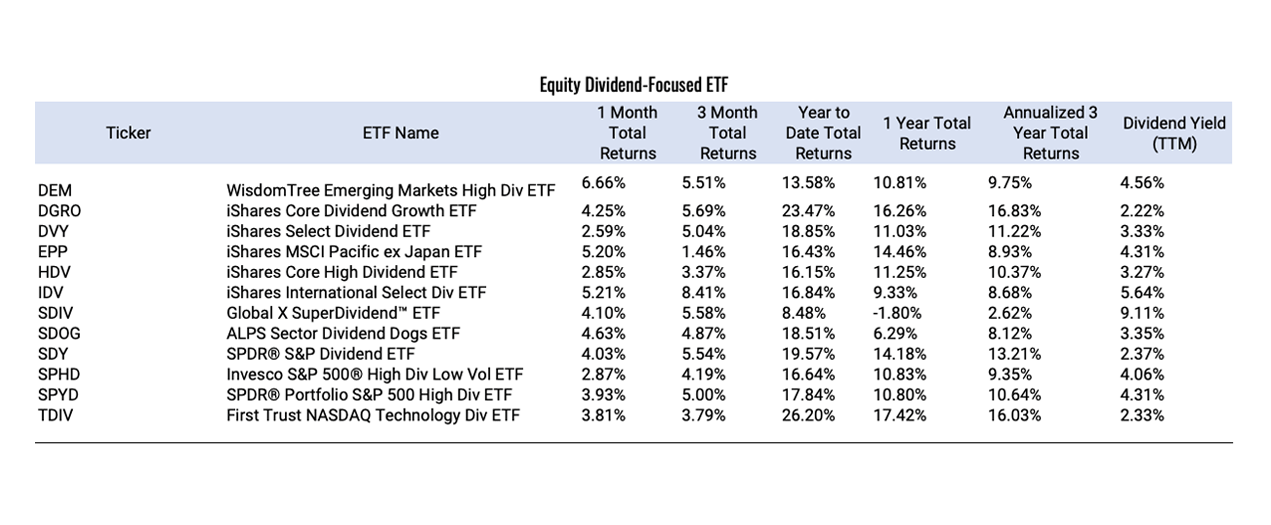

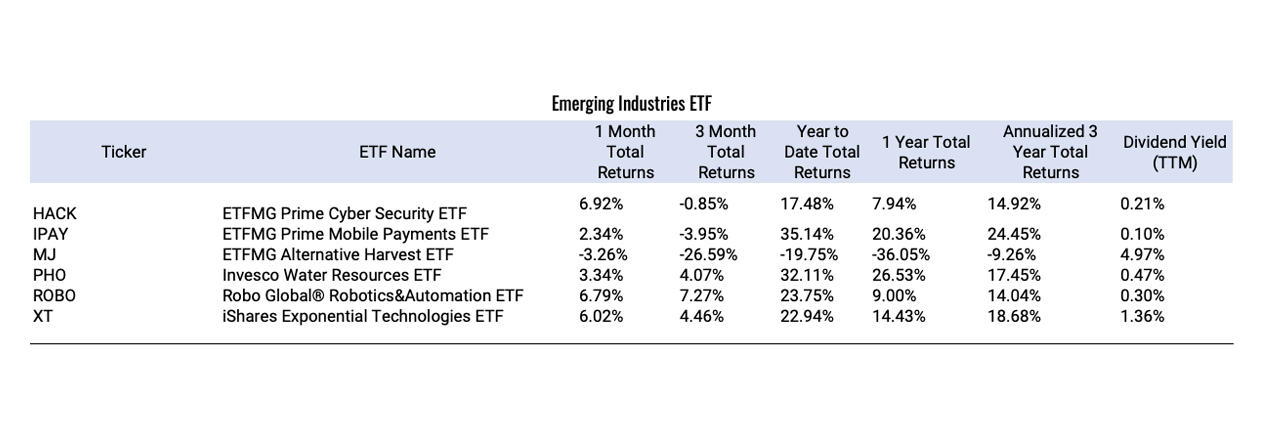

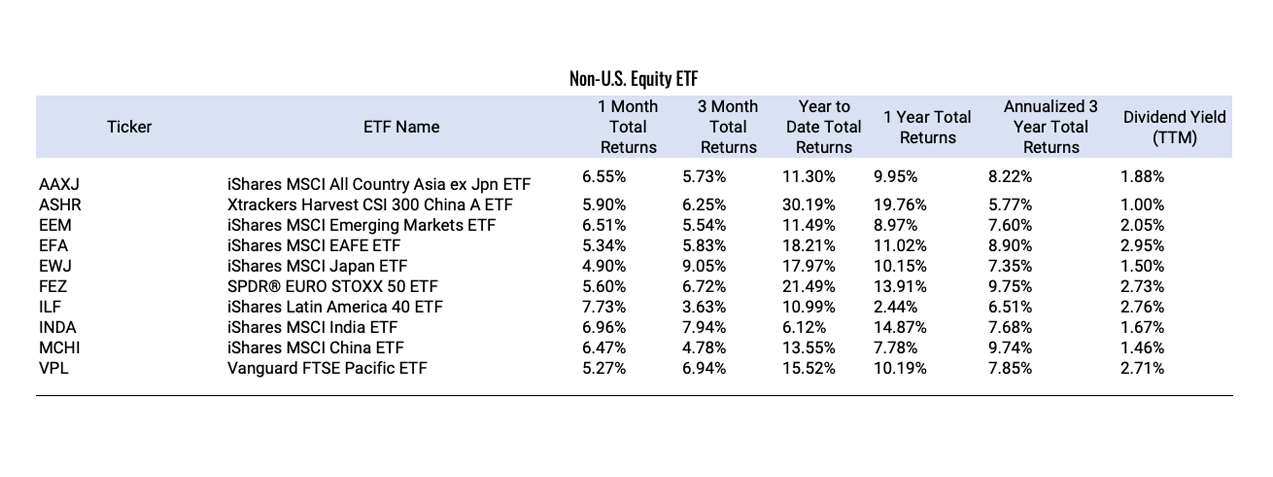

Sungarden ETF監視列表的加權總和相等。

在所示的時間段內,我追蹤一組100隻ETF,以大致了解投資者的全球市場狀況。它顯示了強勁的9個月,但這僅使過去的12個月增長了2%。

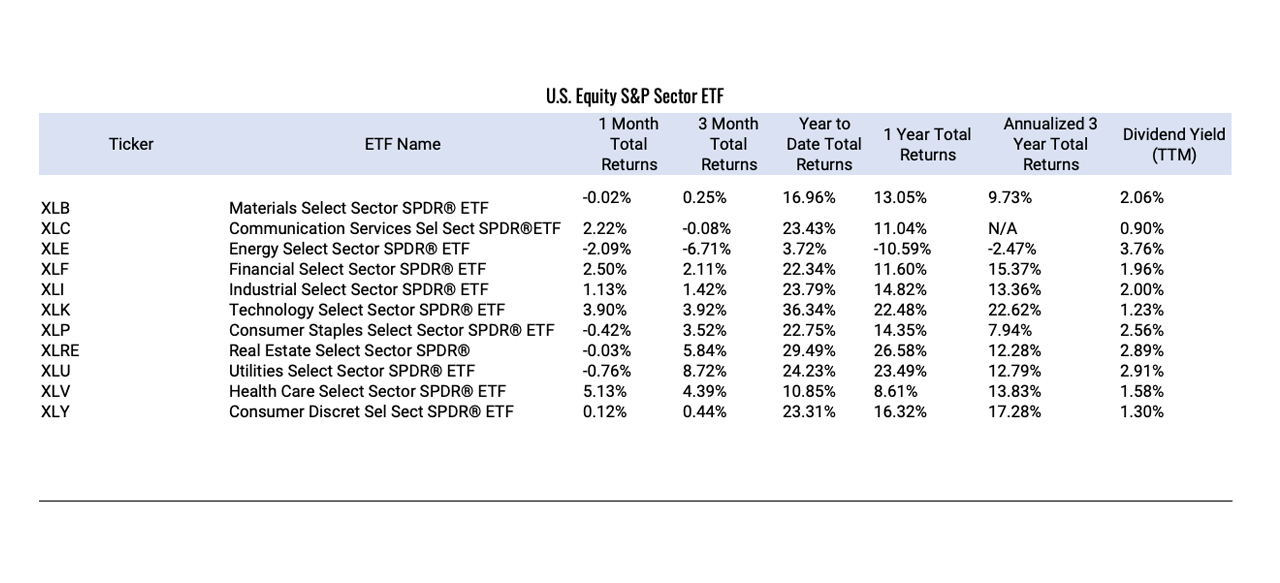

高價值股票終於反彈,而不是大幅增長。這種關係在短期內可能會非常不一致。但是,一個周期長於另一個周期的周期往往長達數年。一段時間以來,這一直是增長的遊戲。也許即將發生變化。

過去三年來,能源股終於接近收支平衡。他們可能是在這段時間內取得積極進展的最後一個部門。是否會及時出現增長部門停止增長的情況?收入表明了這種潛力。

醫療保健在十月份反彈。現在,我們來看看彈跳是否還遠不止於此。

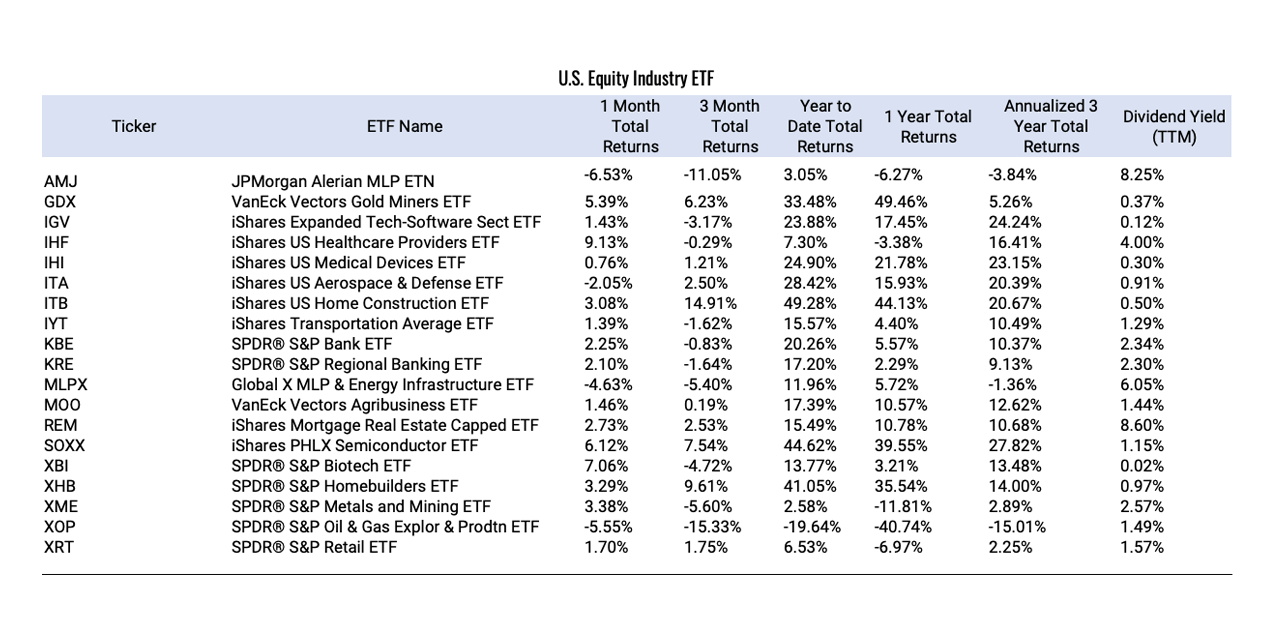

得益於友好的借貸利率和願意的投資者,合併和收購的空間仍然非常強勁。這使符號(MNA-獲取報告)中反映的「交易套利」在傳統上較低風險的套期保值策略中表現穩定,但並不出色。

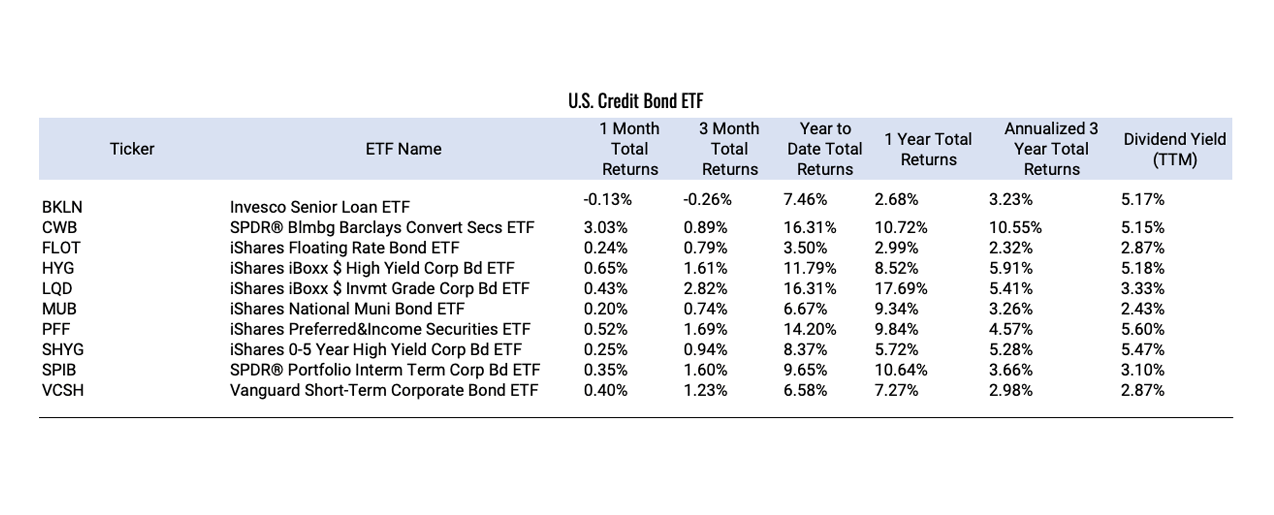

在過去的幾年中,通常情況下,股息收益率較高的股票明顯低於收益率較低的股票。您可以在上面的1年和3年列的表格中看到這一點。我正在做的一些早期研究工作表明,這種情況可能正在改變。與2-4%的收益者相比,這將有利於4-6%的收益率類型。言之尚早,但我正在像鷹一樣看著這種關係。

對於以技術為導向的性感行業而言,這是標誌性的一年。對於以上代表的某些細分市場的持有者而言,是個好消息。

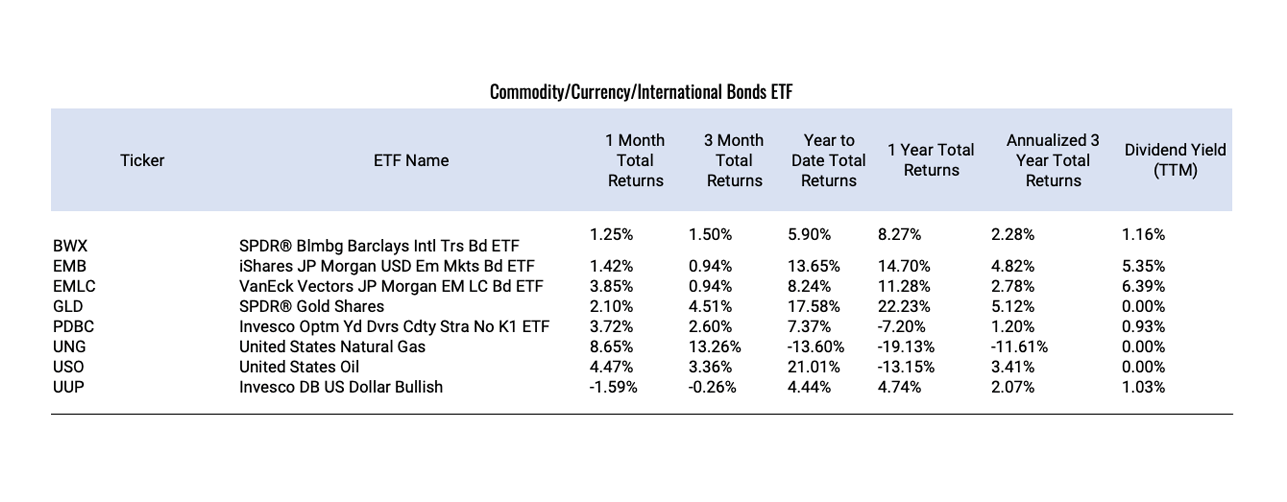

這些數字在短期內會給我帶來積極的全球影響。就是說,無論對美國來說,無論是真實的還是公認的好消息,對亞洲也都有利。 2019年剩餘時間可能就是這種情況。2020年,這是另一個故事。

此處未顯示的是,最長期限的美國國債ETF(符號TLT)在10月份的25天內下跌了近6%。這類風險可能會等待毫無防備的投資者對他們的債券今年的表現感到不安。請記住,當債券價格像股票一樣波動時,您最好掌握那裡的實際資產。

正如上個月所指出的,債券市場的低質量地區存在微小的裂縫。但是現在,只是裂縫。

我有一種直覺,即美元的價值將成為在2020年及以後進入對話的重要話題。特別是,存在美元兌美元回吐其2018-2019年強勁增長的風險。如果發生的話,就會產生巨大的連鎖反應。也許上面寫的所有東西都是那種情況下的骨牌。我們拭目以待。

所有ETF數據的來源:Ycharts.com

關於作者:Rob Isbitts歡迎通過rob@sungardeninvestment.com提出問題和反饋。有關此主題和相關主題的更多信息,請單擊此處。他是擁有30多年行業經驗的高資產凈值家庭的投資策略師和投資組合經理。他是思想領袖,著作作家,並且是南佛羅里達一家精品投資諮詢公司的創始人。他在TheStreet上的專欄試圖打破投資神話,並為觀眾帶來常識分析。在LinkedIn上與他聯繫,在Twitter @robisbitts上關注他。訪問他在Sungarden Investment Management的網站。本材料包含作者Rob Isbitts的當前觀點,但不一定包含Dynamic Wealth Advisors的觀點,這些觀點如有更改,恕不另行通知。分發此材料僅供參考。本文包含的預測,估計和某些信息是基於專有研究的,不應被視為投資建議或對任何特定證券,策略或投資產品的推薦。本文包含的信息是從被認為是可靠的,但不能保證的來源獲得的。過去的業績不能保證或可靠地指示未來的結果。投資市場存在一定風險,包括市場,利率,發行人,信貸和通脹風險;贖回時,投資的價值可能比原始成本高或低。無法保證這些投資策略將在所有市場條件下均適用或適合所有投資者,並且每個投資者都應評估其長期投資能力,尤其是在市場低迷時期。 Rob Isbitts通過動態財富顧問提供諮詢服務。