AI 智能摘要

康卡斯特(CMCSA)的股票下跌-2.56%,印度Annaly Capital Management,Inc.(NLY)在星期四交易時段的最後一個小時內迅速下跌-1.45%。

康卡斯特公司(納斯達克股票代碼:CMCSA)收於44.55美元,今年迄今為止的價格為34.27%。市盈率(PEG)是股票的市盈率(P / E)除以指定時間段內其收益的增長率。 PEG比率用於確定股票的價值,同時考慮公司的收益增長,並被認為比P / E比率更完整。最後交易的PEG比率為1.74,其中其P / E比率為17.22。

流動資金:

該股票的市值為$ 209.44B,其中有流通量4.58B股,其中流通量為4.50B股。分析師認為,該股活躍,因為其轉換後的交易量達到13,393,651股,而平均交易量為1,584萬股。平均每日交易量(ADTV)展示了與證券流動性相關的交易活動。當平均交易量趨於增加時,表明流動性增強。

但是,當Ave Volume較低時,由於人們不願購買它,安全性將趨於便宜。因此,它可能會影響安全性的價值。 CMCSA的相對數量為0.90。相對交易量是密切關注的重要指標,但與大多數指標一樣,它與其他指標以及在不同的時間範圍內效果最佳。相對交易量越高,您的股票流動性越強,這將拉近點差並允許您以更大的規模進行交易,而不會出現大量的滑點。

CMCSA過去十二個月的價格與銷售比率為2.02,最近一個季度的市帳率為2.71,而最近一個季度的每股現金價格為53.44。該公司過去十二個月的自由現金流價格為16.67。在納斯達克上市的公司最近一個季度的速動比率為0.70。分析師對該股的平均建議為1.90。該數字基於1到5的比例,其中1表示強買建議,而5表示強賣。衡量安全風險的Beta因子記錄為1.08。 Beta為1表示該證券的價格隨市場變化。 Beta小於1意味著理論上該證券的波動性小於市場。 Beta大於1表示理論上該證券的價格比市場波動更大。

要考慮的歷史表演:

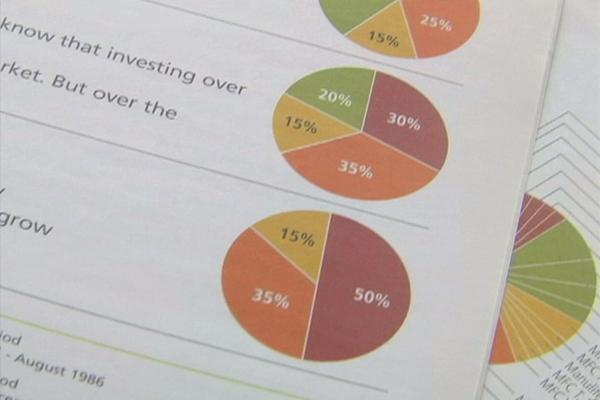

該股票在每月,每周,半年,季度和年初至今的表現如下:

按月計算,該股票為0.02%。按周計,該股仍為0.26%。該股票的半年度表現為6.50%,而季度度表現為2.49%。再往前看,我們可以看到該股迄今為止已上漲了34.27%。在評估均衡器的前景時,還應考慮其他技術指標。例如,RSI為44.96。

「 NLY」的重要因素和技術分析如下:

此外,在最近的交易日中,Annaly Capital Management,Inc.(紐約證券交易所代碼:NLY)的股票上漲了-1.45%。在紐約證券交易所上市的公司的年均發行量為11,842,809股,每股收益為-3.32美元。該數字由總凈收入除以流通股得出。換句話說,EPS揭示了以股東為基礎的公司的盈利能力。內部填充物數據統計3個月和12個月時間範圍內的每月職位數。短期和長期投資者始終關注股票的流動性,為此,該公司最近一季度業績的流動性度量以流動比率記錄為N / A,而在對手方,負債權益比率為8.33長期債務權益比率也保持在0.60。該股月度表現為0.67%。同樣,該季度的業績記錄為-5.58%,而全年則為-9.31%。

分析師的關注建議:就買入,賣出或持有建議而言,該股票(NLY)的分析師平均建議為2.40。根據簡化的1到5比例,其中1表示強買,5表示強賣。增長潛力是組織未來產生更大利潤,擴大員工隊伍和增加產量的能力。增長潛力通常是指組織產生的銷售額或收入。在過去的五年中,公司的全年銷售平均增長率保持在-13.10%以上,公司的每股收益平均以-15.10%的速度增長。

根據FINVIZ的研究數據,該股票的目標價格為9.53美元,這為該股票設定了一組有趣的潛在走勢。該公司的市值為$ 13.05B,流通股約為1.46B。

您應該擁有較高的內部人所有權嗎?

許多有價值的投資者都在尋找具有較高內部所有權比例的股票,這種理論認為,當管理層是股東時,他們將為自身利益行事,並長期創造股東價值。這使股東的利益與管理層保持一致,從而使所有人受益。從理論上講,這聽起來不錯,但內部人員的高度所有權實際上會導致相反的結果,這是一個不負責任的管理團隊,因為他們幾乎可以在任何情況下都能保持工作。

內部人員擁有的Annaly Capital Management,Inc.股份仍為0.30%,而機構所有者擁有的股份為56.80%。許多價值股東尋求擁有較高內部人所有權的股票,這種理論認為,當行政管理是股東時,他們將為自身利益行事,並長期創造股東價值。