AI 智能摘要

低波動率的庫存策略表明,您也可以吃蛋糕。

我指的是那些有利於近期波動最小的股票的策略。儘管有理論上的預測,這類股票應繼續表現低於其波動較大的兄弟,但從歷史上看,它們的表現要好一些。當然,這是一個成功的組合,可以以更少的波動性賺更多的錢。

然而,華爾街已經知道這種所謂的低波動性效應已有很多年了,這使一些人擔心它會吸引過多的投資者資金,並在此過程中殺死下金蛋的鵝。實際上,已經創建了幾種交易所交易基金來利用這種效應。最大的是iShares Edge MSCI最低波動率美國ETF(USMV-獲取報告)和景順標普500低波動率ETF(SPLV-獲取報告),管理的資產分別為360億美元和130億美元。

不過,我現在不擔心。即使不是更好,低揮發性效應也將像以往一樣持續發揮作用。而且出於令人信服的行為原因,它不太可能在短期內被打折。

波紋管報告了這兩種ETF今年的表現。

| 12/31/2018至6/30/2019 | 6/30/2019至10/18/2019 | 截止到2019年10月18日 | |

| SPDR S&P 500 ETF(SPY-獲取報告) | 18.3% | 2.2% | 20.9% |

| 景順標準普爾500低波動性ETF(SPLV-獲取報告) | 19.3% | 5.1% | 25.3% |

| iShares Edge MSCI最低波動率美國ETF(USMV-獲取報告) | 18.9% | 4.3% | 24.0% |

這些回報正是歷史數據使我們期望的。在上半年,當整體市場波動率較低時,兩隻ETF均與標準普爾500指數保持同步。但是自那時以來,當市場波動性飆升時,兩隻ETF均遠遠領先於整體市場。

曾任金融學教授,從學術界退休,創立LowVolatilityStocks.com的已故金融學教授羅伯特·豪根(Robert Haugen)和納丁·貝克(Nardin Baker)波士頓南街投資顧問公司的首席策略師。 Haugen和Baker撰寫了許多具有開創性的學術研究,這些研究記錄了低波動性的影響,包括世界所有可觀察市場中的低風險股票跑贏大盤。

實際上,投資者渴望波動帶來的興奮。

為什麼投資者偏愛高波動性股票的興奮會導致低波動性效應?由於投資者傾向於以高於其他價格的價格出價此類股票。此外,由於投資者發現低波動性股票相對無聊,因此傾向於避開它們,因此此類股票往往以低於合理價格的價格進行交易。低波動性影響反映了市場對這些錯誤定價的糾正。

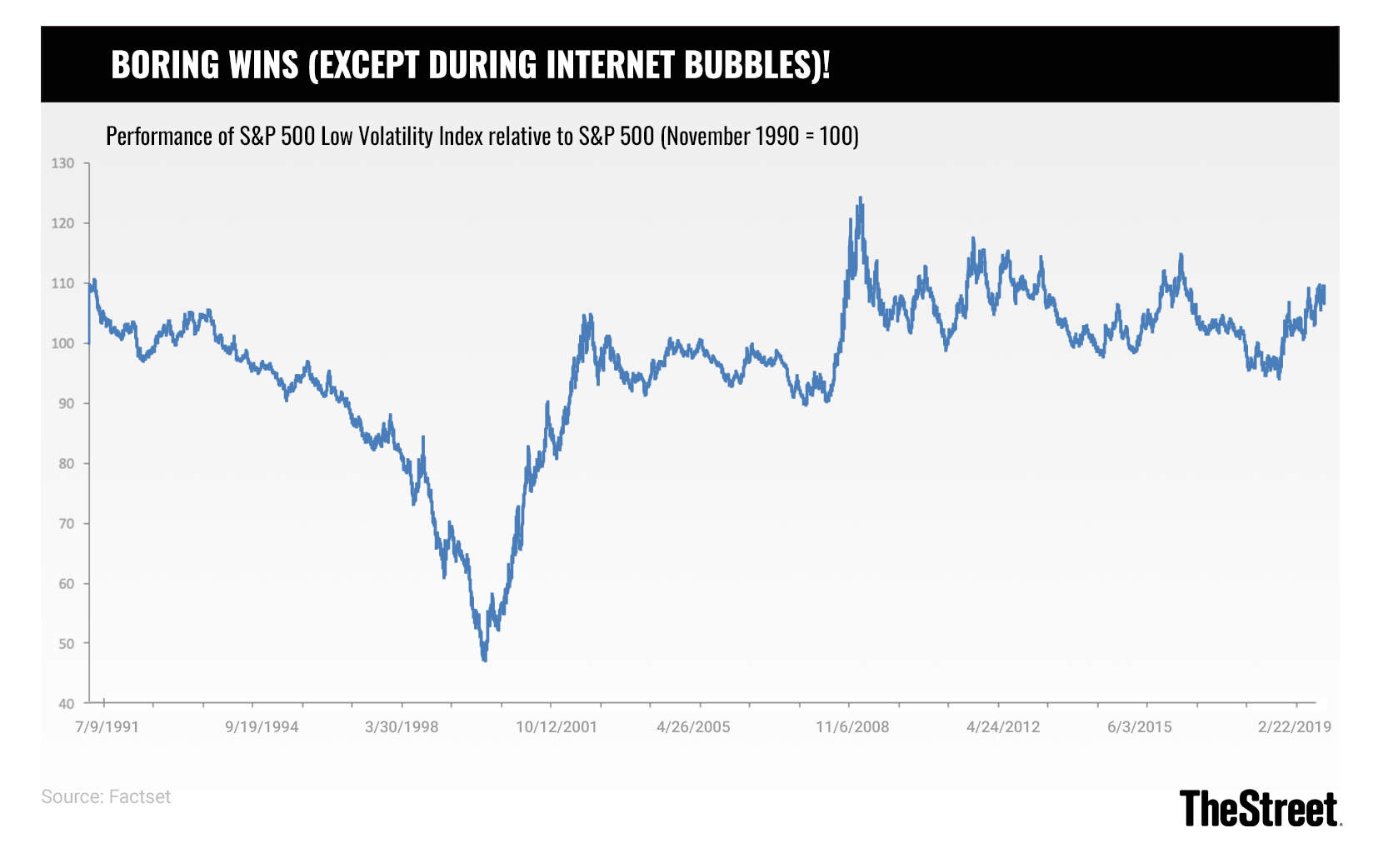

可以肯定的是,眾所周知,在少數情況下,投資者對興奮的痴迷會持續數年,在這種情況下,低波動性的影響將落後於市場。例如,在1990年代剛開始的幾年中,標準普爾500指數本身就遠遠超過了標普500低波動性指數,如下圖所示。

但是,他們的痴迷導致了如此巨大的定價錯誤,以至自網際網路泡沫破滅以來(近20年前),低波動率指數一直表現出色,比大盤市場的回報翻了一番還多。

因此,歷史的教訓是,除非您認為我們正進入一個進入1990年代的常態心理成為永久性新常態的時期,否則低波動性股票至少應等於整體市場的回報,即使不是更好的話,但是,波動性較小。

嘗試從低波動效應中獲利的關鍵是要多樣化。畢竟,並不是所有的低波動率股票都會跑贏市場。例如,強生公司(Johnson&Johnson)(JNJ-Get Report)目前是MSCI最低波動率美國指數中最大的股票之一-由於召回了一些嬰兒爽身粉產品,其股價在本周初暴跌。

因此,對於那些押注持續低波動性影響的人來說,ETF是首選的投資工具。

強生公司(Johnson&Johnson)是吉姆·克萊默(Jim Cramer)的《行動快訊》加上「慈善信託」投資組合的持有人。是否希望在Cramer買賣這些股票之前收到警報?在我們的萬聖節特賣中節省57%。不要讓這個市場困擾您。加入Cramer投資俱樂部。點擊這裡註冊!