AI 智能摘要

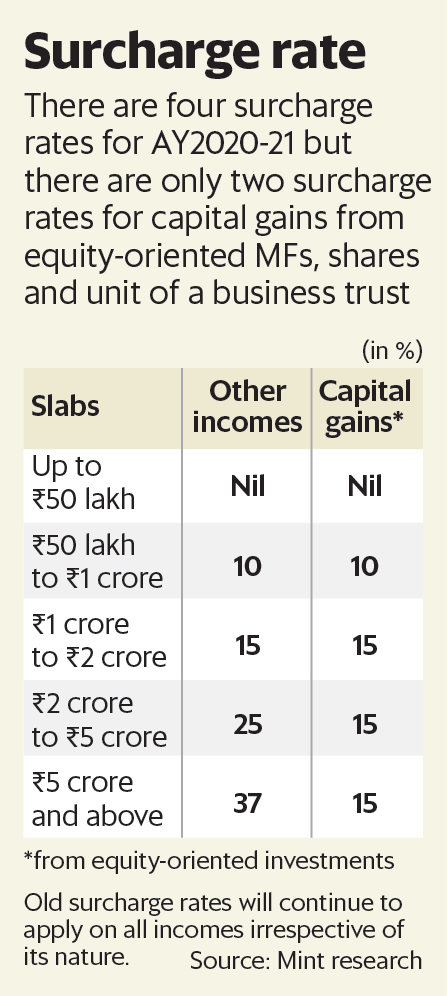

9月20日,財政部長宣布,《 2019年財政法案》引入的提高的附加費率將不適用於股票,股票型共同基金和應繳納證券交易稅的商業信託單位的資本收益;對於500萬盧比至1.00億盧比的收入,目前將繼續徵收10%的附加費,超過1千萬盧比的收入將繼續適用15%的附加費。但是,提高的附加費率將繼續適用於其他收入,例如薪金,利息,股息,房地產和黃金等資產的資本收益等(如果適用)。因此,在計算2019-20財年的所得稅負債時,如果總收入包括來自股權投資的資本收益,則納稅人將必須分別計算稅款和附加費。讓我們了解一下需要支付多少附加費以及如何計算。

什麼是附加費?

附加費是超出稅額的附加稅。它由聯合進步聯盟(UPA)政府在2013-14年度預算中重新引入。它僅適用於2014-15評估年,但已在2014年2月的中期預算中結轉,然後又在2014年7月的國家民主聯盟(NDA)政府預算中結轉。

在過去幾年中,附加費率有所提高,而門檻限額卻有所降低。最初,如果應稅收入超過1千萬盧比,則按10%的稅率徵收附加費;後來增加到12%,隨後幾年又增加到15%。閾值上限也降低到了500萬盧比。

附加費率

附加費率

在上一預算中進一步提高了附加費率之後,現在基於收入標準有四種附加費率:應稅收入在500萬到千萬盧比之間的那些人為10%,應稅收入在1千萬盧比之間的那些人為15% 2,000萬盧比,應稅收入在2,000萬盧比至5,000萬盧比之間的企業佔25%,應稅收入在5,000萬盧比以上的企業佔37%。

評估附加費

如上所述,如果被評估者的應稅凈收入超過規定的門檻限額,則按照規定的稅額對應納稅額收取附加費。要計算應稅收入凈額,請取總收入,並扣除《所得稅法》各節中有資格扣除和免稅的投資和支出。獲得應稅凈收入後,計算應納稅額,並根據需要支付的稅額計算附加費。例如,假設您預計2019-20財年的總應稅收入為199萬盧比。在這種情況下,您的應納稅額為₹57,82,500,附加費為₹8,67,375(占₹57,82,500的15%)。

但是,如果您的總應稅收入預計為225萬盧比,其中包括來自股票的100萬盧比作為長期長期資本收益(LTCG),則您將需要分別計算其他收入和權益產生的稅金和附加費。因此,在這種情況下,您將必須根據正常的板坯稅率計算2150萬盧比(2250萬盧比減去100萬盧比),再加上25%的附加費和4%的課稅,而來自股權的凈LTCG將會吸引所得稅。稅率是10%,附加費是以前的最高稅率15%,稅率是4%-請記住,只有提高的附加費才被取消。 215萬盧比的應繳稅額為62,62,500盧比加上1566.5625盧比(62,62,500盧比的25%附加費)加上3,13,125盧比的稅款(62,62,500盧比的4%加上15,65,625盧比),這是₹81,41,250。

來自權益100萬盧比的凈LTCG稅為1.00萬盧比(應納稅凈LTCG的10%)加上15,000盧比(附加費為1.00盧比的15%)和4600盧比的徵稅(1盧比的4%, 00,000加上₹15,000),總計₹1,19,600。包括附加費和稅費在內的應付凈稅金總額為₹82,60,850。

但請記住,「附加費的適用性將根據應納稅所得額,包括來自資本收益的收入來計算,」特許會計師事務所Ashok Maheshwary and Associates的合伙人Amit Maheshwari說,這意味著,即使從股本將總收入降低到閾值以下,則應向總收入中收取附加費,例如,如果應稅收入總額為225萬盧比,則即使收入中包括來自以下項目的資本收益,附加費也應按25%的稅率計算資產凈值達到500萬盧比,此外,附加費的適用性還受到邊際救濟,這意味著附加費金額不能超過凈收入超過或超過閾值限制。