AI 智能摘要

高盛(Goldman Sachs)分析師在給客戶的每周報告中稱,債券被評為BBB信用等級的美國公司數量正在上升,被評級為「垃圾」的風險也在增加,因為它們報告利潤微薄且收入增長較低。

儘管高盛分析師預計不會出現大量降級令美國公司垂涎的投資級評級,但他們可以指出「明確跡象」表明BBB評級的公司在2019年上半年出現了惡化。

「這種觀點的關鍵是,2019年上半年投資級借款人的收入增長和利潤率顯著下降,」我們認為,這增加了被動再槓桿化的風險,尤其是在定價疲弱的行業中權力」,由Lotfi Karoui領導的高盛分析師團隊警告說。

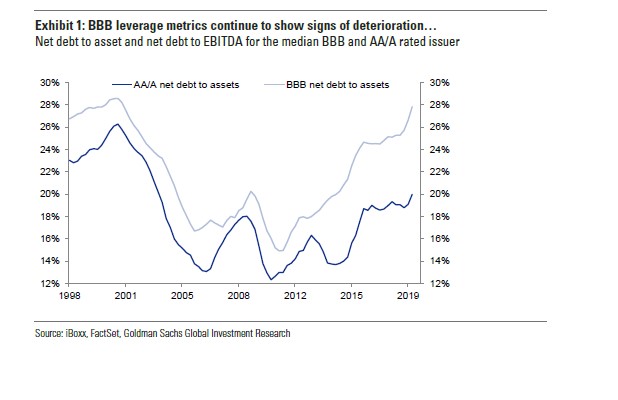

該圖顯示了關鍵負債指標的凈債務與資產比率,在受到全球金融危機影響後跌至16%以下之後,今年被BBB評級的公司攀升至近28%。

高盛BBB槓桿率持續攀升

高盛BBB槓桿率持續攀升

資產負債率高的公司最終可能會缺乏現金,或者面臨履行債務義務的問題。

本周,擁有178年歷史的英國旅遊公司托馬斯·庫克(Thomas Cook)在債務和盈利挑戰的重壓下倒閉。它的價值比一年前增加了18.5億英鎊(23億美元)。

一段時間以來,投資者,分析師和監管機構一直在準備好應對第二季度公司債務激增帶來的影響,公司債務激增達到9.4萬億美元。

美聯儲(Federal Reserve)州長萊爾·布雷納德(Lael Brainard)本周在擔憂中大聲疾呼,警告說:「公司債務市場的過多可能加劇不利衝擊,並導致失業。」華盛頓特區

標普全球評級(S&P Global Ratings)的數據顯示,截至5月,約有3.2萬億美元的美國公司債券具有BBB評級,是投機級公司債券部門的2.5倍。

在投資者中,最主要的擔憂是,信用評級機構在近幾年表現出寬大處理之後,可能會開始鎮壓在減少債務方面進展緩慢的公司。

他們擔心的是,一個降級周期,就像十年前全球金融危機爆發時在抵押債券中所看到的那樣,可能導致需要持有投資級資產的投資者被迫拋售,並且大量紙漿砸向了美國。較小的垃圾債券市場。

為此,投資者一直密切關注福特汽車公司-0.66%的發展,該公司在9月被穆迪投資者服務公司(Moody's Investors Service)降級為Ba1,即「垃圾」的首行。該評級機構指出,福特計劃在其多年的,超過110億美元的重組計劃中,其盈利和現金產生潛力不佳,這是其降低評級理由的一部分。

儘管這家美國卡車製造商目前有350億美元的債務符合投資級債券指數的條件,但如果它被標普或惠譽第二次下調評級,情況將有所改變。

同時,企業借款人似乎注意到市場的動蕩,尤其是在9月,當時一批債券發行人抓住了今天的超低利率,償還了通常更昂貴的舊債。

另請參閱:這就是為什麼公司債務投資者可能希望將福特的評級下調為「垃圾」

相關話題

- 美國股票

- 市場

- 紐約證券交易所

- 納斯達克