AI 智能摘要

本月美國國債收益率的大幅上漲似乎給以前受益於今年債券市場反彈的趨勢交易者造成了痛苦。

大宗商品交易顧問和其他在價格趨勢延續下跌和上漲的玩家已經充分利用了今年迄今為止債券市場的反彈,儘管更多持懷疑態度的分析師認為,考慮到美國經濟,美國國債收益率大幅下挫是不可持續的穩定但增長緩慢。收益率和債務價格走勢相反。

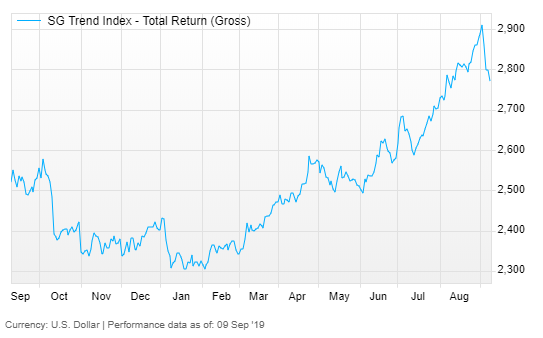

但下圖顯示,近期政府債券收益率飆升已經傷害了這些計算機驅動的投資者,這些投資者紛紛湧入財政部和歐洲政府債券期貨的多頭頭寸。

該圖表顯示SG趨勢指數自上周二以來下跌4.8%,今年仍然上漲15%。該指數追蹤採用趨勢跟蹤技術的商品交易顧問的表現。

30年期國債收益率TMUBMUSD30Y,+ 0.16%從8月14日創下的歷史低點1.90%上漲約30個基點,而10年期收益率TMUBMUSD10Y,+ 0.55%也從其多年低點上升至1.43 Tradeweb數據顯示,以約為30個基點的交易價格為1.73%。

儘管如此,兩個期限的收益率從年初開始大幅下降。

此舉是在本周股市大幅下挫的情況下,由於投資者紛紛投入以前留下的價值股票,因此勢頭導致股價急劇下跌。

請參閱:這種債券市場策略今年在負收益率的海洋中回報超過30%

一些分析師在今年早些時候警告稱,動量交易者有一種超越自己的習慣,並可能成為債券市場發展的催化劑。

摩根大通的Nikolaos Panigirtzoglou在7月份的一份報告中似乎預計將出現拋售,預計商品交易顧問和其他對所謂風險價值指標(VaR)敏感的對沖基金可能會被迫回滾看漲長期財政部和歐洲政府債券期貨的頭寸。

這些投資者確保其交易頭寸顯示穩定的風險價值指標,即其頭寸規模的波動性。這意味著當波動率較低時,投資者會承擔更大的風險和越來越多的槓桿頭寸,而當波動性很高時,投資者的槓桿率會降低。

當市場開始變得不穩定時,商品交易顧問可能被迫放鬆政府債券的多頭頭寸,引發其他VaR敏感交易者進一步拋售的反饋循環。總體效應是債券收益率急劇攀升,可能缺乏明顯的驅動力,例如經濟狀況的變化或對央行政策的預期轉變。

閱讀:摩根大通表示債券市場反彈面臨2013年和2016年的「發脾氣」風險

相關話題

- 美國股票

- 市場

- 紐約證券交易所

- 納斯達克