AI 智能摘要

RSI是最好的波段交易指標之,在本教程中,我將概述更詳細地將背離方法應用於股票買入時機判斷的步驟。

一些波段交易指標需要進行小幅調整

你要做的第一步是將RSI指標從14天調整為10天。RSI指標最初是為趨勢商品開發的,後來應用於股票。該指標最初並非針對波段交易而是針對長期趨勢趨勢而開發。通過將周期從14天調整到10天,RSI變得更具響應性和動態性,這兩個品質在選擇波動交易指標時非常重要。

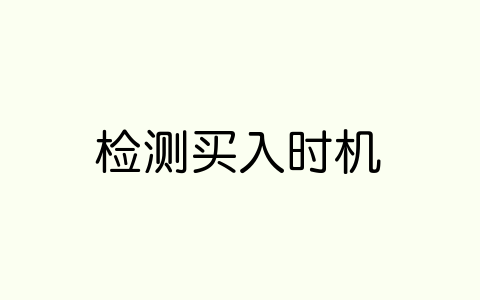

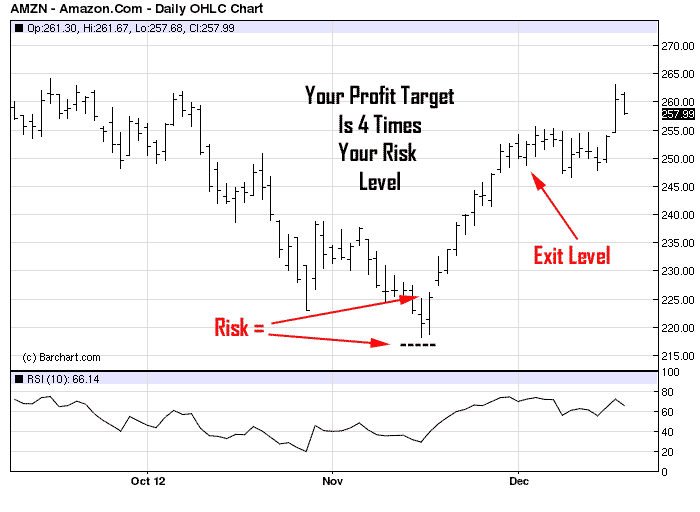

在將指標從14個周期調整為10個周期之後,接下來要找到股票或其他市場,這些股票或其他市場至少50天低,RSI讀數為20或更低。通過查看亞馬遜股票圖表,你可以看到我的意思。

打底之前的趨勢越長越好

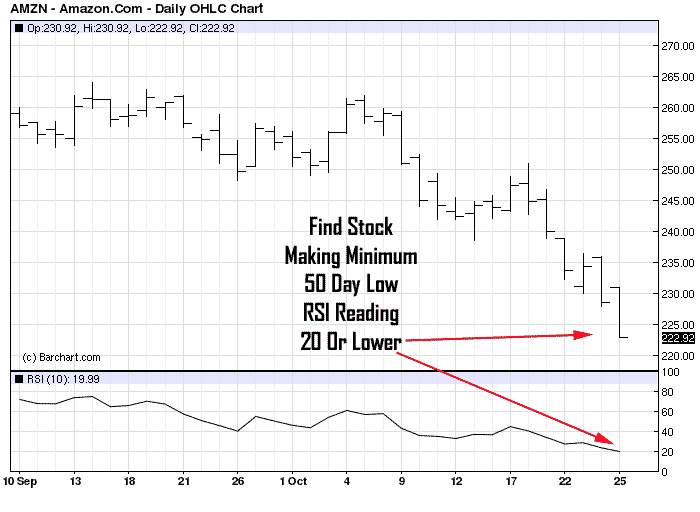

下一步,在你發現兩隻股票至少低50天之後; 和RSI讀數為20或更低,是繼續監測它。你可以將庫存提高一個月,以使第二個低。第二個價格低點必須低於第一個低點,但RSI指標必須提供比第一個更高的信號。在這種特殊情況下,第一個RSI信號為20.00,而第二個RSI低點為29.43。

第二個價格低必須更低,第二個RSI低必須更高

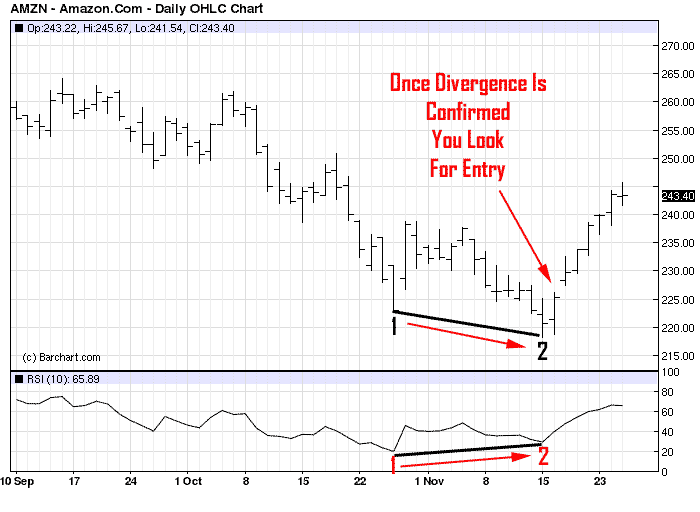

下一步是找到切入點。你必須等待股價反彈到達到第二個低點的確切日期的高價。如果市場交易低於第二低點,則該模式無效。與移動平均線不同,RSI是領先指標。這些是波段交易指標,預測未來,而不是依賴於過去的價格歷史。

如何找到買入信號

我被問到的最常見問題是何時以及如何進入實際交易。幸運的是,這是一個簡單的部分,你只需等待股票交易高於第二個下跌日的高點。我通常給股票大約5個交易日,並在第二個底部日期上方買入止損約25美分。請記住,如果在這5天期間市場交易低於交易無效的第二個底部的低點。

如果股票交易低於第二低交易無效

你可以通過查看這個特殊的例子看到股票在第二個低點後幾乎立即反彈。確保將買入止損位置設置在第二個低點之前的高點四分之一或幾個小時。

交易短期沖銷時始終使用止損訂單

下一步假設你已經填補了止損訂單2個刻度或低於第二個擺動低點的四分之一。你可以將止損訂單保留為GTC(直至取消)訂單,這樣你就不必每天重新輸入。始終保留你的GTC訂單列表,或讓你的經紀人每天向你發送所有GTC訂單的清單。它們很容易被遺忘,並且可能導致嚴重的財務風險,這些風險最初可以輕易避免。

你的止損水平和入門級之間的距離約為7.50美元

假設你成功進入交易,你必須衡量入場價格與風險水平之間的距離。完成後,你只需將其乘以4並將其添加到你的入場價格中。這是你的利潤目標,我建議你遵循1到4風險等級公式,以確保你的交易中的獎勵水平具有正面風險。

如果你交易大頭寸或使用此方法交易期貨或貨幣,你可以以風險水平的三倍獲得部分利潤,在4倍風險水平獲得部分利潤。大多數良好的波段交易指標至少提供1到3個利潤與風險水平。

要記住的事情

當使用RSI作為波動交易指標時,你必須將設置從14個周期更改為10個周期,否則指標將太慢而無法響應短期波動。還要記住,這種方法對於長邊而言也適用於短邊。RSI在80時處於超買狀態,這是你想要用於擺動低點的水平。