AI 智能摘要

自年初股指見頂以來,滬深股指延續下跌的走勢,目前跌幅均超過20%,而破凈股的數量卻在逐月增加。數據顯示,截至8月17日收盤,A股市凈率在1倍(含1倍)以下的股票共有241隻,佔A股總數量的6.8%。

雖然從數量上看,當前破凈股數量已經超過前幾次,並創出歷史新高,但破凈比例雖然與2005年和2008年相比還有一定空間,如果再新增100家以上破凈股,那麼第五次歷史大底有望出現。

如何判斷破凈

破凈的直白解釋就是,股票的價格比公司的每股凈資資產還低。比如平安銀行2018年中期財務報告中的每股凈資產12.13元,但8月17日盤中股價只有8.87元,說明股價已經跌破凈資產,對應市凈率為0.73倍。

具體而言市凈率(PB),就是通過每股股價與每股凈資產的比率,或者以公司股票市值除以公司凈資產得到的。當市凈率為1時,說明股價剛好於凈資產相等,小於1則為破凈。

一般來說市凈率小於1的股票,其投資價值較高,現在的平安銀行相當於用0.73元可以買到1元價值。市凈率越高,則投資價值較低,但在判斷投資價值時還要考慮當時的市場環境以及公司經營情況、盈利能力等因素。

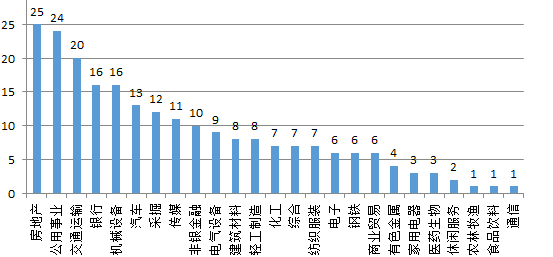

(行業破凈股梳理)

通過對市凈率處於1倍以下(含1倍)的公司進行行業分類發現,這些公司主要集中在房地產、公用事業、交通運輸、銀行、機械設備等行業。

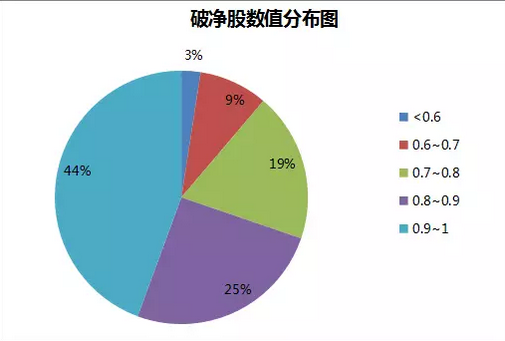

個股及數值方面,*ST天馬是唯一市凈率低於0.5的個股,目前市凈率為0.39倍。另外市凈率低於0.6的還有*ST凱迪、華映科技、利源精製。市凈率低於0.8的共有78隻,銀行大部分都集中在這一區域。

(破凈程度佔比)

歷史大底的破凈

從上面看出,破凈的原因就是股價的不斷下跌,大批量股票的下跌,自然帶動指數下行,當破凈股一旦達到一度數量,就可能是市場見底的信號。

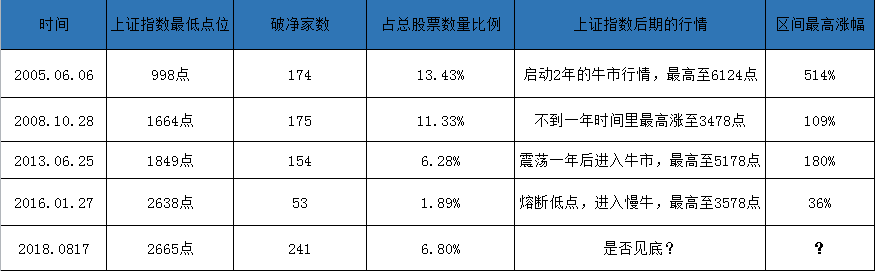

這裡梳理幾次市場處於歷史底部時破凈股的數量,通過對破凈股數量佔總股票數量的比例,來判斷目前市場距離真正底部的距離,以此決定是否值得抄底。

(幾次破凈大底比較)

通過對998點、1664點、1849點、2638點進行對比發現,在2001年8月到2005年6月長達4年的熊市行情中,上證指數創下998點的歷史低點,而此時的破凈比例是最高,所以後期的漲幅也是最高。

1664點的破凈比例處於第二位,所以短時間內的爆發力強,不到一年時間內,指數漲幅實現翻倍。

1849點的破凈比例再次之前處於第三位,雖然漲幅大於第二次,但是耗時2年。第四次破凈比例最低,所以漲幅最小。

目前處於第五次破凈大潮,破凈比例略超過2013年1849點時候的數值,但是和998點、1664點的破凈值相比還差一半的數量,所以目前還難言市場真正見底。

如果剔除2015年以來上市的960家公司還剩下2576家,那麼對應的破凈比例為9.4%,距離1664點破凈比例已經很接近,所以股指再跌就明顯進入歷史大底。但是反過來說,如果沒有這些新股上市,破凈的家數就不一定會達到這麼多,所以不可能剔除近兩年上市的新股數量。

第五次大底信號

既然現在不能抄底,那麼對於何時抄底,這裡給出兩個信號:第一,如果按照10%的破凈比例作為抄底標準的話,那麼破凈股票家數要還需至少100家。根據8月17日盤後數據顯示,市凈率在1.01到1.1之間的有122家,市凈率在1.01倍到1.2倍之間的股票有244家。如果大盤指數再跌10%,那麼基本上可以達到10%以上的標準,屆時有望迎來第五次大底。

第二,14隻目標養老金8月份已經獲批,最晚年底有望募資完成將入市。職業年金正在對託管人招標,進程已經走一半了,初期將有千億資金可以投資A股。未來每年可能還會有200億元左右繼續進入股市。當然還有MSCI權重提升帶來的增量資金,加入羅素指數也將提供增量資金。

總結

近期行情略有波折,市場出現二次回落走勢,源於海外不確定因素的干擾。從歷史來看,在市場底部區域運行後期,往往會出現強勢股補跌現象。而新入場的資金青睞價值股,屆時有望率先反彈,建議大家關注兩個見底信號。