AI 智能摘要

市場異常弱勢,外圍風吹草動就能驚得A股冒出一身冷汗。

對於市場來說,常規利好如今已經不當回事,產業資本增持已經算不上藥劑,最多只算是雞肋,甚至還有當成利空的可能。

大股東增持成雞肋

這輪市場大跌從5月下旬開始,考慮增持公告的先導作用,我們以5月初為時間節點,選取5月1日至8月15日的大股東增持案例作為樣本進行討論。

按照大股東最新增持公告為依據,我們篩選得到206家公司,其中三毛派神自今年3月20日以來一直處於停牌,所以有效樣本205家。

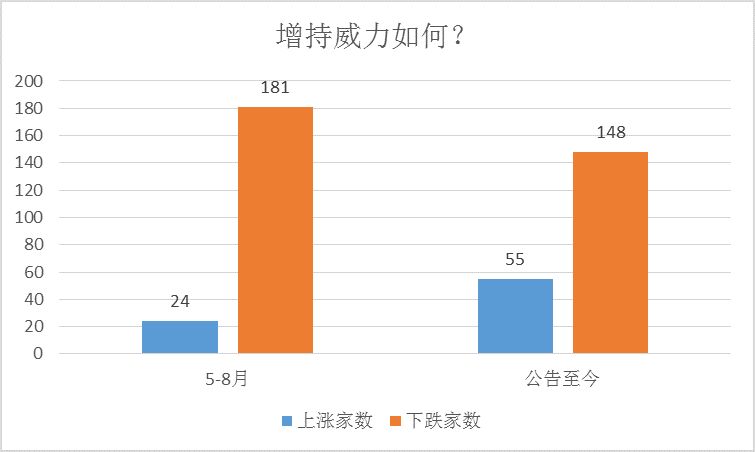

根據統計,5月以來,205家增持樣本公司中,有181家下跌,24家上漲。如果再以最新增持公告日期作為區間漲跌幅起始點,有148家公司下跌,55家公司上漲,2家橫盤。

即便是兩者數據相比存在一定改善,但增持的效果依然很弱,而且這裡面還要考慮到近段時間市場走穩後,新樣本數據的影響。

資料來源:choice

我們再根據增持比例進行區分,大股東增持比例佔總股本1%以上的屬於「誠意滿滿」的增持。這樣的公司有63家,公告至今有18家上漲,45家下跌,下跌比例超過70%,相比總體數據沒什麼改觀。

事實上,只有增持比例在5%以上的具有較為明顯的股價穩定作用。這樣的公司一共11家,其中公告至今有7家上漲,漲跌比例反了過來。

資料來源:choice

總的來說,大股東增持顯得比較雞肋,對股價穩定作用很弱,甚至有可能被當作利空來看。

雞肋的原因在哪

當前的環境,大股東增持對股價穩定作用弱,算不上實質的利好,甚至有可能被當作利空對待,至少有3個原因。

其一,增持個股增長數據並不漂亮,這就使得大股東增持對基本面的指導作用大打折扣。

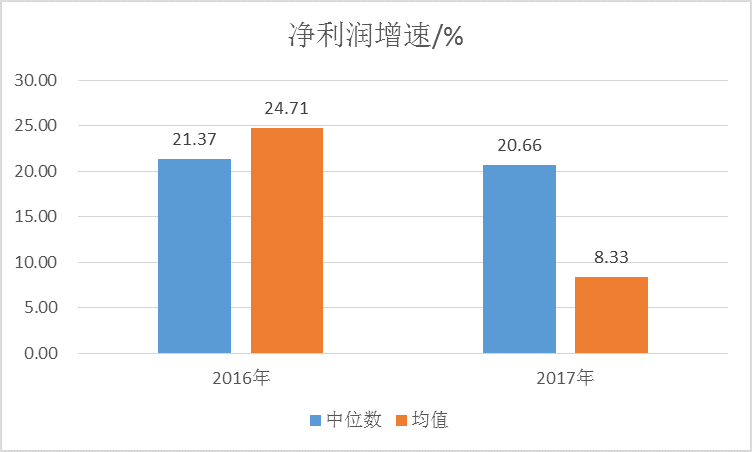

根據統計,205隻股票構成的增持樣本中,2016年歸母凈利潤增速中位數為21.37%,均值為24.71%,尚且看得過去;2017年凈利潤增速回落明顯,增速中位數為20.66%,均值為8.33%。如此盈利能力,不得不讓人擔心。

資料來源:choice

其二,增持個股股權質押風險較大,這就使得大股東增持行為有自我保護、吸引市場跟風的嫌疑。

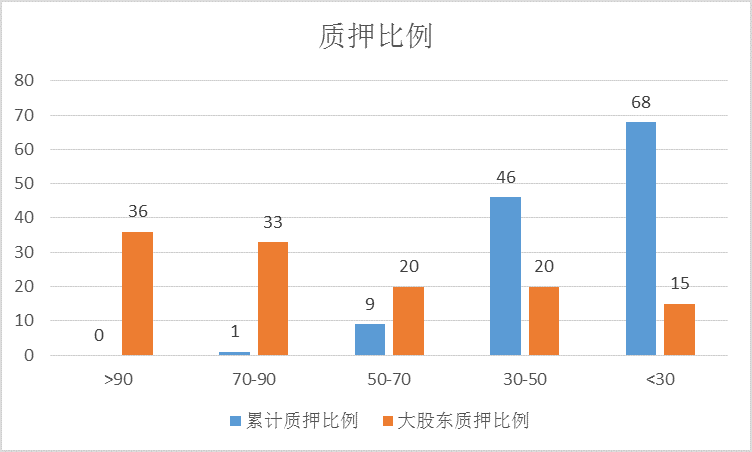

根據統計,205隻股票超過6成有大股東質押。雖然從總股本累計質押比例上看,總體風險還不算大,但如果單看大股東質押比例,風險大不大一眼就明。

其中,有36家公司大股東質押比例超過90%,33家公司大股東質押比例在70-90%,在存在質押情況的樣本中,這兩部分數據超過了一半。

資料來源:choice

其三,增持個股以交易不活躍的股票居多,甚至還包括眾多「潛在仙股」,這類公司通常信息不透明,而且還存在眾多隱藏地雷,所以增持的作用會小很多。

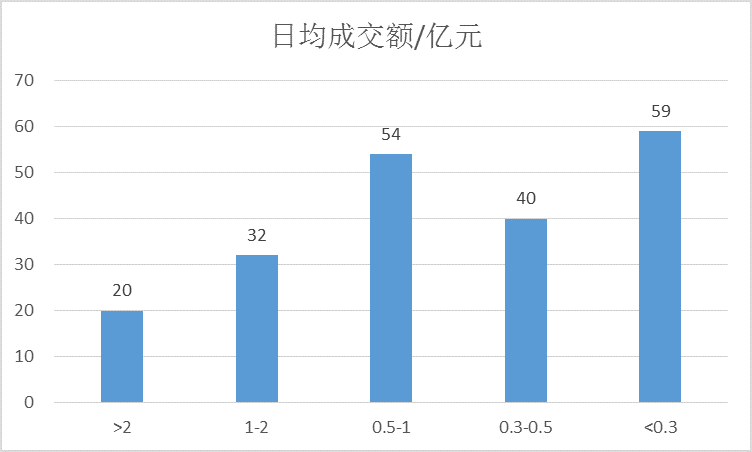

根據統計,205隻股票中日均成交額(5月至今)大於2億的只有20隻,佔比不足10%,日均成交額在1-2億的只有32隻,日均成交額在0.5-1億的有54隻,交易相對活躍的公司佔比略超過51%。

剩下接近50%的公司交易都不活躍。其中,有40家公司日均成交額在3-5千萬,更有甚者,有59家公司日均成交額在3000萬以下,這部分股票在交投活躍的A股基本屬於潛在仙股類型。市場不碰這些股票,合情合理。

資料來源:choice

潛在關註標的

雖然大股東增持已經成為雞肋,但當前的環境錯殺依然存在,大股東的增持行為並不完全都對基本面無指導意義。

如何從大股東增持樣本挖掘錯殺公司,我們可以根據大股東增持比例、凈利潤增速以及日均成交額進行初步篩選。

根據大股東增持佔總股本比例在1%以上、2016和2017年凈利潤增速在20%以上、日均成交額在5000萬以上進行篩選,我們初步得到盛屯礦業、兆新股份、東北製藥、海立股份、國禎環保、瑞貝卡、天原集團、乾照光電、山煤集團等標的。

資料來源:choice