AI 智能摘要

12月21日東阿阿膠又宣布提價了,這已經是這種滋補品的第19次漲價。

對於突然漲價的原因,上市公司表示,是由於驢皮供應日趨緊張,而隨著需求不斷增加,就導致了在一定時期內阿膠原料再度緊缺,成本上升。

今年年初,隨著”水煮驢皮”的發酵,東阿阿膠的產品價值受到一定的負面影響,再加上公司提價策略的不斷,公司增長開始放緩。根據最新的三季報財務數據顯示,公司營業收入同比下滑2.16%,歸母凈利潤同比下滑1.73%,經營活動現金流同比下降了166%。

1、全世界的驢身價上漲都是因為阿膠

驢皮是阿膠製作最主要的原材料,也的確是最能制約東阿阿膠產能擴張的因素之一。

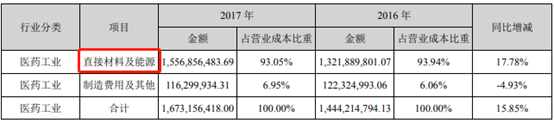

根據東阿阿膠的財報,從構成來看,直接原材料及能源占公司營業成本的90%以上(茅台的這一數據大約是60%),說明東阿阿膠的成本高度依賴於原材料驢皮。

東阿阿膠2017年年報

然而,自中國農業機械化後,毛驢不再作為役用工具。而且相比牛豬羊等肉畜,驢的繁殖能力太差,一般來說需要三至四年才有兩胎,且每胎只有一隻,出生後還要養一兩年才能出欄,出欄率約為20%,綜合收益低,農戶和專業養殖場的養殖意願逐漸冷淡。

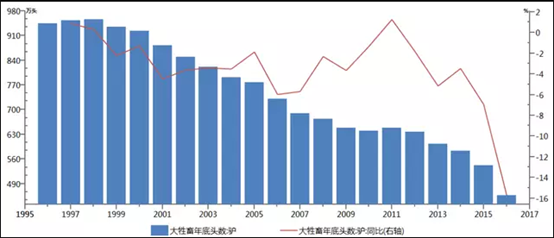

因此,這便使得我國過去二十年的毛驢存欄量是在持續減少的,從1996年的944萬頭,已經下降到2017年456萬頭。

來源:國家統計局

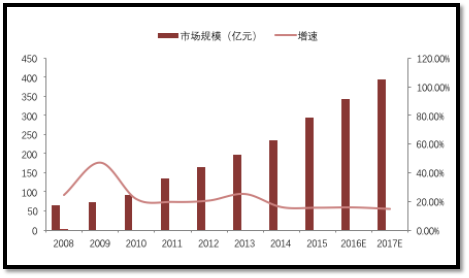

與此同時,因為傳統觀念和中醫對中國人民的深遠影響,隨著人們生活水平的日益提高,健康意識增強,阿膠市場在過去10年中規模不斷擴大,增速大約保持在 20%,機構預測市場未來5年增速趨緩,但仍將保持約 13%的年均複合增長率。

根據東阿阿膠的市場監測數據顯示,目前按中國市場阿膠銷售量估算(銷量約為6000噸),需要驢皮400萬張左右。而國內毛驢目前正常的出欄量約為120萬頭。

另東阿阿膠某位領導在2017年4月曾透露,僅東阿阿膠每年驢皮消耗量就達到150萬張,也就是說即便把全國當年新出欄的驢全部用上,都難以滿足東阿阿膠的生產。所以可以很明顯的看到國內驢皮缺口大概是非常大的。

在這種嚴重供不應求的情況下,2001-2016年,在阿膠價格上漲40多倍的過程中,國內的驢皮價格已經上漲了近100倍:2000年左右,一張驢皮的價格約為20多元,如今每張約為2500元左右。

這種情況下,為解決原料緊缺帶來的成本問題,東阿阿膠也在試圖加強控制驢皮資源。近些年公司先後在內蒙古、山東等地建立了20個養殖示範基地、100多個扶貧養殖場。但我們前文也提到了,毛驢養殖周期較長,目前這條路能否走通仍需時間驗證。

此外,東阿阿膠同樣通過國外進口來解決驢皮的缺口問題。有數據表明2012 年東阿阿膠的驢皮原料中進口比例約為10%-15%;2015年,東阿阿膠的驢皮原料中進口比例已增至20%;2017年,公司海外驢皮佔比已達30%-40%。總之整體趨勢是不斷加大進口驢皮的力度。

值得一提的是,東阿阿膠還是國內唯一一傢具備海外驢皮進口資質的阿膠企業,已經在衣索比亞、澳大利亞、巴西等十多個國家進口驢皮。進口資質這點是公司在驢產業復甦之前的一個重要壁壘,能保護公司在阿膠行業的領頭地位。

不過有一份來自英國非營利組織”驢避難所”的報告顯示,全球每年至少有180萬張驢皮參與國際貿易,其中中國是驢皮最重要的進口國。而這樣龐大的需求對一些國家來說實在是太大,幾乎不到一年的時間就可以讓很多國家的毛驢絕種,於是一些國家開始逐漸停止了對中國的出口。

目前已經有多個國家出現了毛驢出口量暴增的現象。據吉爾吉斯斯坦當局統計,2012年該國約有77萬頭毛驢,而到了2017年底,就只剩下約3.3萬頭了,僅在2018年頭7個月,就有1.7萬多頭毛驢出口到外國,它們的主要目的地是中國。

這也意味著,原材料成本持續走高仍是阿膠行業需要解決的困境之一。

2、提價策略對業績刺激減弱

原材料成本的持續走高,成為整個阿膠品類產品價格長期上漲的最大驅動因素之一。

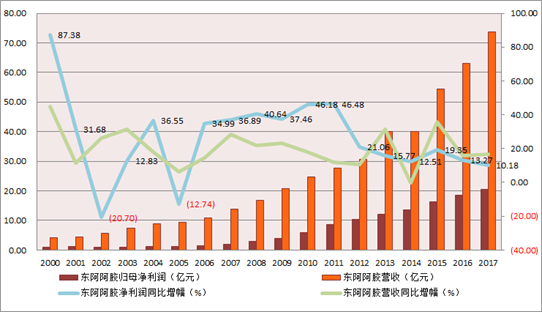

我們先從近十年的銷量來看,東阿阿膠的產品銷量降幅已經超過一半。根據下表的數據顯示,大多數年份呈現的都是銷量下滑的狀態。這意味著,東阿阿膠的業績增長,很大程度是依靠產品提價來帶動的。

此外,東阿阿膠的提價多數在每年四季度發生,所以,其盈利呈現當年一、四季度高,二、三季度下降的波動性。這進一步證明了上市公司盈利的獲取,乃至盈利的增長,並非基於規模,而是基於價格的上升。

但東阿阿膠的整個提價過程我們分為兩個階段,其中2011年為分水嶺。

2006年至2011年,東阿阿膠一共漲價11次,漲幅在10%到30%之間。

同時,這個時間段的東阿阿膠的收入、凈利率幾乎全線整體上升,收入年複合增長了21%,毛利率上升了10%,凈利潤年複合增長了41%。

一切看著都很美,不過,在漲價的策略不斷推進的過程中,其對公司業績的推動作用在下降。

2010年,東阿阿膠漲價了35%,但營收增速反倒下滑了5%。為了保證高利潤,2011年,東阿阿膠提價60%,成為其單次提價的歷史巔峰。可惜的是,即使提價60%保持了營收的繼續增長,但它也未能止住2011年營收增速下滑6%的窘境,之後在2014年甚至出現了營收下滑的情況(這一年,東阿阿膠進行了三次調價,最大幅度為53%);與此同時,東阿阿膠的凈利潤增速也從2011年開始一路下滑。

而根據今年三季報數據,東阿阿膠再次出現了營收和凈利潤同比下滑的窘境(東阿阿膠營業收入同比下滑2.16%;歸母凈利潤同比下滑1.73%)。

可見,雖然東阿阿膠的業績在後期仍保持著增長,但很明顯這一階段的提價策略對業績增長的帶動作用已經開始減小,反而出現了凈利潤增速下滑、甚至營收下滑。

3、業績增速為何變慢?

這其中主要的原因之一便是銷量的下降。

首先關於銷量下滑的原因。我們都知道,從2005年開始至今東阿阿膠已經提價19次,且提價幅度已經超過60倍。而價格一直上漲,消費者從心理上對其會有抵觸心理。而且最重要的是,阿膠行業是一個競爭相當激烈的市場。

目前,國內大大小小生產阿膠的廠家多達上百家。其中,僅數得上名號的就有十幾家之多,這中間同仁堂、福牌阿膠不容小視。

2012年左右,東阿阿膠佔據了近80%的市佔率。如今,公司市場份額被蠶食令投資者擔心,根據2016年的數據,東阿阿膠的市佔率為32%,而福膠的市佔率為34.81%,同仁堂則是6.5%。而相比之下,同樣重量的阿膠塊,同仁堂的價格是東阿阿膠的58%,福牌阿膠的價格則只有東阿阿膠的55%。

此外,我們從今年年初鬧得沸沸揚揚的水煮驢皮事件可以看出,東阿阿膠的含金量在大眾看來是一直都有疑問的。

對於一些人來說,補血吃阿膠肯定是有用的,但問題就在於有多少用,對哪些人有用?簡單來說,東阿阿膠不是藥品,不是用來治病的,而是保健品。如果病人貧血,東阿阿膠是替代藥品的,甚至很容易被其他產品所替代。

這樣的質疑無疑會對阿膠類產品的銷量前景產生一定的衝擊。尤其是價格更大幅度上揚的情況下,其”補”的功效與價格之間的性價比將會大大折扣。

因此,雖然東阿阿膠公司通過不斷提高產品售價,維繫著自身業績的增長,但是由於沒有規模效應,提價的利好恰好被低迷的消費所”抵消”,就造成了盈利能力上的下滑。

另一方面,東阿阿膠為了提高銷量,在對產品進行提價的同時,不得不拿出更多的費用對自己的產品進行宣傳,也就是花錢買市場,但這同樣犧牲了企業的盈利能力。

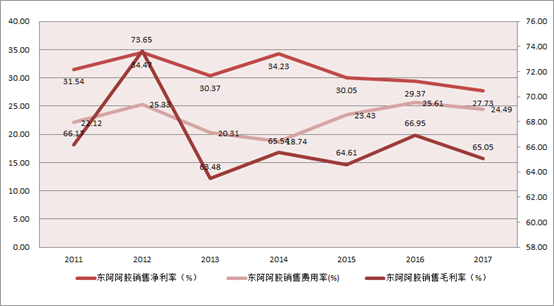

上圖顯示,2006年開始,東阿阿膠的毛利率水平由於提價策略一直保持著60%以上的水平。同時銷售費用也不斷提升,東阿阿膠在2014年出現銷量暴跌以及營收下滑之後,銷售費用率從2014年的18.74%,上漲為2017年的24.49%,同一階段銷量開始恢復,但很明顯的是公司凈利率在逐年下滑。

4、後顧之憂——賬面過高的存貨,如何消化?

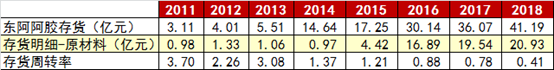

我們還可以看到東阿阿膠的存貨賬麵價值從2014年開始突然快速增加,2016-2017年增長到了30億元以上,其中主要靠原材料的增長,從2016年開始其佔比基本達到了50%以上,東阿阿膠方面曾表示這是由於驢皮原料戰略性儲備的增加。這說明,東阿阿膠在解決原材料的來源問題時,同樣在不斷地大量囤積原材料。

目前,根據公司今年的半年報,東阿阿膠的賬面存貨已經達到歷史最高價值41億元(占公司凈資產的42%)。如果想要在未來成功消化這些存貨,一般來說可以通過產品降價或者花費更長得時間來實現,很明顯前者不是東阿阿膠走的路,但後者也很明顯會降低公司的資金使用率。

而東阿阿膠這些年放緩甚至下降的銷量告訴我們,終端需求無法消化這些存貨,阿膠類產品在今年前三季度銷量已經下滑13%。於是這便造成了存貨的堆積和存貨周轉率的下降(如上圖),從而導致公司現金流變差。正如2018年前三季度財報顯示,除了下降的營收和凈利潤,東阿阿膠的經營活動現金流同比減少了166.47%。

而且囤皮的方式並不能緩解解決驢皮資源短缺帶來的原材料成本上漲,因為其實只是相當於趁著今年的驢皮供給更高(因為目前每年驢的數量都還將減少),把未來幾年的驢皮需求集中到今年採購。這樣其實有可能反而適得其反,造成總體成本提升。

總的來說,驢皮資源正在逐年減少以及驢皮價格的持續上行,的確是東阿阿膠長期提價的基礎,而東阿阿膠從海外進口以及自建生產基地的方式目前也仍未能完全解決這方面的問題。同時,東阿阿膠為了解決原材料的緊缺在2015年左右便開始進行戰略儲備,雖然原材料儲備增多,但這也使得公司存貨開始大幅上漲,而且由於產品銷量的緩慢上行甚至下降,便導致之後公司的庫存開始滯銷。

只能說,對於這樣的現狀,東阿阿膠任重而道遠。而四季度作為阿膠的消費旺季,此時提價也的確能在一定程度上幫助東阿阿膠提高利潤,以覆蓋一部分此前銷量下滑所帶來的損失,但很明顯這種方式在挑戰消費者的忍受程度。