AI 智能摘要

企業(或任何投資證券)的內在價值是所有預期未來現金流量的現值,以適當的貼現率貼現。與看待可比公司的相對估值形式不同,內在估值僅關注企業自身的固有價值。

另一種定義內在價值的方法很簡單,「理性投資者願意為投資支付的價格,考慮到其風險水平。」

背景

Benjamin Graham和Warrant Buffet被廣泛認為是基於內在估值方法的價值投資的先驅。格雷厄姆的著作「智能投資者 」為沃倫·巴菲特和整個主題學派奠定了基礎。

內在一詞意味著某事物的本質。同義詞包括先天,固有,本土,自然,根深蒂固等。

內在價值公式

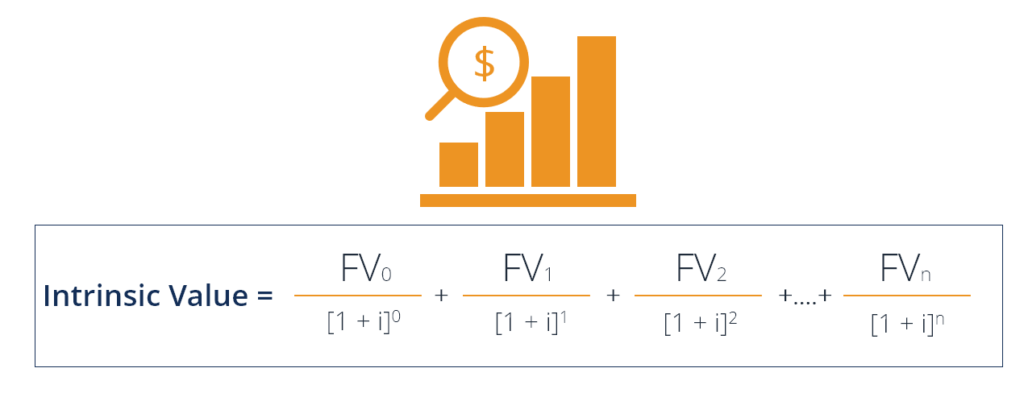

內在價值公式有不同的變化,但最「標準」的方法類似於凈現值公式。

哪裡:

NPV = 凈現值

FV j =第j個期間的凈現金流量(初始「現有」現金流量,j = 0

我 =年利率

n =包含的期數

變化包括多階段增長模型,並為現金流分配確定性或確定性水平,並以折扣率進行遊戲。

風險調整內在價值

風險調整現金流量的任務是非常主觀的,是藝術和科學的結合。

主要有兩種方法:

- 貼現率 – 使用包含風險溢價的貼現率來充分折現現金流量

- 確定性因素 – 在預測實現中使用現金流量的0-100%確定性的因子(這種方法被認為是由沃倫·巴菲特使用。通過閱讀巴菲特給股東的年度信函了解更多信息)

折扣率

在貼現率方法中,金融分析師通常會使用公司的加權平均資本成本(WACC)。WACC的公式包括無風險利率(通常是政府債券收益率)加上基於股票波動率乘以股票風險溢價的溢價。在此處了解有關WACC公式的所有信息 。

這種方法背後的理由是,如果股票波動性更大,那麼投資風險更大。因此,使用較高的貼現率,其具有降低將來將進一步接收的現金流的價值的效果(因為更大的不確定性)。

確定性因素

可以將確定性因子或概率分配給每個單獨的現金流,或者乘以企業的整個凈現值(NPV)作為貼現投資的手段。在這種方法中,只有無風險利率被用作貼現率,因為現金流量已經過風險調整。

例如,美國國債的現金流量附帶100%的確定性,因此貼現率等於收益率,比如說這個例子為2.5%。將其與來自高增長和高風險技術公司的現金流進行比較。將50%的概率因子分配給來自科技公司的現金流,並使用相同的2.5%折扣率。

在一天結束時,兩種方法都試圖做同樣的事情 – 根據其中固有的風險水平對投資進行折扣。

在Excel中計算內在價值

下面我們將提供如何使用上述兩種方法在Excel中計算內在值的示例。

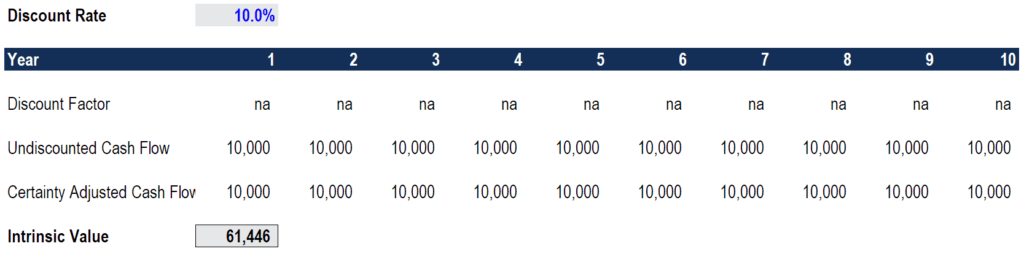

1.折扣率

在下面的屏幕截圖中,你可以看到如何在Excel中採用此方法。該投資的風險調整貼現率根據其歷史價格波動率確定為10.0%。在這種方法中,沒有為每個現金流分配確定性或概率因子,因為貼現率會進行所有風險調整。

正如你將看到的那樣,對於每年年底以10%貼現率支付10,000美元10年的投資,內在價值為61,446美元。

要了解有關DCF模型的更多信息,請查看CFI的在線金融建模課程。

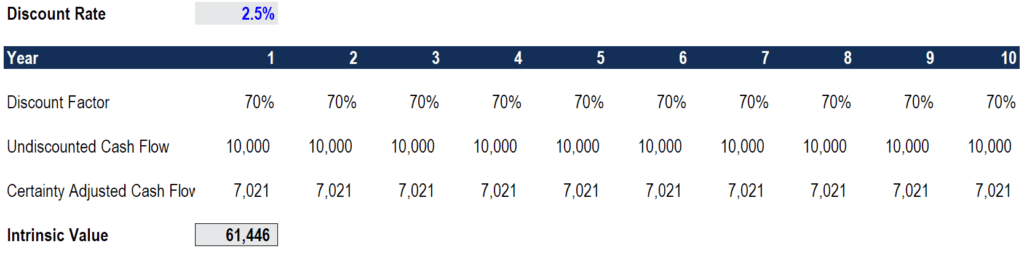

2.確定性因素

在下面的第二個屏幕截圖中,你可以看到如何在Excel中採用這種替代方法。這一次,分析師僅使用2.5%的無風險利率作為貼現率。但是,每個現金流量都有70%的額外調整係數。考慮這一點的方法是「每年有70%的機會獲得10,000美元」,或者 「每年有100%的機會獲得7,021美元。」

正如你所看到的,對於同樣的投資,在每年年底支付10,000美元,10年,70%置信因子和2.5%貼現率,內在價值為61,446美元(與方法#1相同)。

內在價值的挑戰

計算內在價值的麻煩在於它是一個非常主觀的練習。必須做出如此多的假設,最終的凈現值對這些假設的變化非常敏感。

WACC中的每個假設(beta,市場風險溢價)都可以用不同的方式計算,而圍繞置信度/概率因子的假設完全是主觀的。

從本質上講,當涉及到預測未來時,根據定義,它是不確定的。出於這個原因,世界上所有最成功的投資者都可以查看有關公司的相同信息,並根據其內在價值得出完全不同的數據。