AI 智能摘要

2008年9月29日,當股市由道瓊斯工業平均指數代表白天下跌777.68點,標誌著股市大跌。這是道瓊斯史上任何一個交易日的最大跌幅。

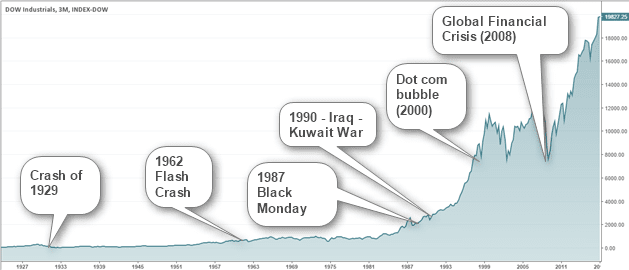

股市崩盤,金融泡沫和經濟衰退對投資者來說並不是什麼新鮮事。雖然這些事件經常是未經宣布的,但對於那些沒有做好準備的投資者,或者那些沒有花時間去理解過去類似事件的投資者來說,這可能是災難性的。

多年來股市崩盤

由於東亞銀行宣布2008年第四季度美國國內生產總值增長率為0.6%,因此2008年開始發生嚴峻形勢。美國經濟疲軟,過去四年來首次減少了17,000個就業崗位。但道瓊斯對這一消息感到聳聳肩,並且在今年第一季度的交易價格在12,000-13,000之間。

3月中旬,美聯儲進行了干預,以挽救投資銀行貝爾斯登(Bear Stearns),這是次貸危機的第一個受害者。道瓊斯指數短暫下跌但在當天晚些時候有所收復,因為當時的普遍看法是,拯救貝爾斯登將阻止市場拋售並避免熊市。在接下來的幾個月里,道瓊斯指數在5月份回落至13,000點水平,許多投資者認為最壞的情況已經結束。

然而,次貸危機繼續蔓延,這次是由政府資助的機構,即房利美和房地美,兩者都需要政府救助財政部門,因為它購買了房利美和房地美的股票,保證了250億美元的貸款蘋果電腦。這是在7月份,道瓊斯指數在2008年7月中旬徘徊在11k附近,並且在夏季的大部分時間裡一直保持在這個水平。

截至2008年9月,雷曼兄弟(Lehman Brothers)宣布破產的消息令市場大為震驚。9月15 日道瓊斯指數下跌超過500點,一天後美聯儲宣布拯救AIG,這家保險業巨頭以85億美元收購79.9%的股權,實際上接管了控股權。公司。美國國際集團(AIG)成為次貸危機的犧牲品,因為它沒有足夠的現金來償還之前發行的抵押貸款支持證券的信用違約掉期。一天後,由於需求增加,投資者恐慌情緒蔓延推動超安全國債收益率走低,貨幣市場損失超過1,440億美元。道瓊斯指數當天繼續下跌449點。

9月18日和19日左右,隨著市場了解到新的銀行救助計劃,道瓊斯指數溫和復甦。由於美聯儲建立了資產支持的商業票據市場共同基金流動性工具,道瓊斯指數本周收於11,388.44點。美聯儲向銀行貸款超過1228億美元,從貨幣市場基金購買商業票據,到9月21 日,財政部向近乎凍結的貨幣市場保證價值500億美元。

接下來的一周,美國財政部長漢克·保爾森和美聯儲主席本·伯南克向國會發送銀行救助法案,該法案於9月29 日遭到拒絕,導致道瓊斯指數陷入混亂。

隨著股市大幅下挫而避險資產出現高位回落,這種蔓延蔓延至全球。例如黃金價格躍升至每盎司900美元。

為了恢復金融穩定,美聯儲與其他主要央行開闢了貨幣互換額度達到6200億美元,政府被迫為凍結的信貸市場提供流動性。

一個月後,國會通過了救助法案,但當時恐慌席捲了全球市場。在美國,勞工部的非農就業報告顯示,9月份美國經濟減少了159,000個工作崗位,10月6 日星期一道瓊斯指數再下跌800點,然後在四年多以來首次收盤接近10,000點。

與此同時,由於LIBOR利率上漲,企業開始囤積現金,美聯儲繼續通過再貸款5400億美元來應對流動性危機,以應對大量贖回。美聯儲與其他央行協調,因為它被迫將短期利率降至1%。儘管有這些嘗試,但倫敦銀行同業拆借利率仍高達3.4%以上。

儘管多次嘗試,道指繼續下跌,在月內下跌超過13%,到10月底,東亞銀行發布了更為嚴峻的消息,指出美國經濟在2008年第三季度收縮0.3%並正式稱其為經濟衰退。與此同時,經濟在10月份繼續失業; 勞工部報告顯示,本月經濟減少了24萬個就業崗位。美國財政部後來宣布,正在利用7000億美元的救助資金中的一部分購買該國銀行的優先股,這三家汽車製造商也紛紛出面尋求政府救助。

一個月後,美聯儲不得不將短期利率進一步降至零,使其成為歷史上最低利率水平。截至2008年12月,道瓊斯指數今年下跌了34%。

2008年的市場崩盤告訴了我們哪七件事

第一:投資是有風險的

很多時候,很容易忘記投資所涉及的風險,特別是當主要股指突破新高時。此類事件之後的興奮常常使投資者蒙受市場下行風險。

2008年,投資者剛剛從十年前的網路泡沫中恢復過來。道瓊斯指數近五年來穩步復甦,基準指數突破新的領域,其他指數也創下歷史新高。當時的投資者情緒確信牛市並且股市將繼續保持上漲。

樂觀的浪潮導致那些對風險毫無準備的投資者感到自滿。雖然一些經驗豐富的投資者可能已經制定了應急計劃,但風險的中心是被市場看漲表現誘惑的普通市場。

第二:最近沒有發生的事情並不意味著它不會發生

經典的「 期待意外 」對於市場來說是正確的。2008年崩盤告訴投資者的最大教訓是採取措施為最壞的情況做好準備,因為市場現實可能比人們想像的更糟。這是因為當投資者處於壓力之下時,市場開始出現非理性行為,而效率降低。

Nassim Taleb將「 黑天鵝 」 一詞推廣為罕見且難以預測的事件。雖然沒有人知道它何時發生,但它會在某個時刻發生。變得沾沾自喜或過於貪婪的投資者最終會承擔更多風險,從而將他們的投資組合置於市場的奇思妙想之中。它還揭示了一個眾所周知的事實,即投資者,特別是零售社區傾向於看漲,接近股市反彈的頂部。

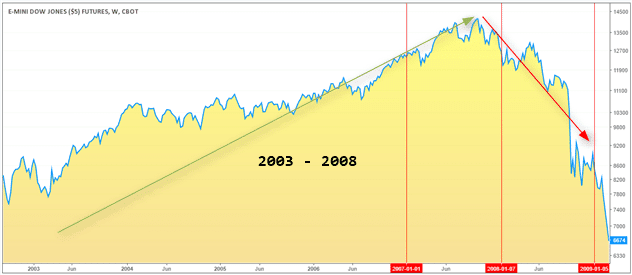

道瓊斯期貨自2003年至2008年看漲

上圖顯示了道瓊斯期貨在2008年期間以及道瓊斯指數在看漲反彈之前的幾年。雖然後見之明有明顯的價格上漲跡象,但實際上散戶投資者看好道瓊斯指數繼續其連續漲勢這一現象在股市大幅調整或崩盤之前很常見,類似於2008年的危機。

第三:沒有什麼是理所當然的

在2008年的市場崩盤之前,華爾街很樂觀。當時流行的看法是,房價將繼續保持高位,沒有任何正當理由導致它下跌。據報道,即使處於顯著位置的人,如財政部長漢克•保爾森(Hank Paulson)也說,「我們查看了自1945年以來的數據,我們認為房價不會下降。」 同樣,其他普遍的看法是,股票市場平均每年產生9%的回報。問問為什麼和答案只是因為「歷史平均數」,或華爾街或其他知名人士可以想到的其他事情。

對於那些只是按照面值進行預測的投資者來說,毫無疑問會面臨嚴峻的現實檢查,也可能是一個昂貴的教訓。作為零售交易商,網際網路和金融媒體經常受到大量專家的抨擊,他們就你應該如何處理你的資金以及投資地點提供建議。投資者很容易成為這些所謂專家的恆定形象的犧牲品,以及他們的巨額回報作為綽號背後的原因。

實際上,投資者應該始終為不可避免的事物做好準備。即使傳統共識決定股票總是會上漲,投資者也不應該暫時認為這是理所當然的。

第四:沒有權威預測

當2008年危機爆發時,即使是最好的經濟人才也會感到意外。例如,國際貨幣基金組織的官員對危機感到震驚。即便是美聯儲的官員也認為次級抵押貸款危機的爆發將會受到一些經濟學家在經濟衰退時出錯的影響。

我們現在看到的一個共同主題是市場參與者普遍認為官員比普通投資者知道更多。這可以在每月FOMC會議期間看到,特別是在有關鍵政策決定時。無論加息,降息甚至維持利率不變,市場和市場參與者往往表現得好像美聯儲官員知道的更多。如果你退後一步,客觀地思考,你會發現決定利率是上升還是下降的成員只是對經濟作出反應,就像其他人一樣。

第五:很多好事

泡沫對投資界來說並不新鮮。2008年的金融危機導致次級抵押貸款泡沫破裂,其相當廣泛的影響,滾雪球形成了比最初更大的東西。

泡沫往往在市場上一直發生,實際上沒有人知道泡沫,直到它破裂。雖然沒有科學或客觀的方法來識別泡沫或預測金融危機,但是古老的常識要求太多好事可能是壞事。

第六:總有機會投資

即使在風暴中,投資機會對於精明的投資者來說也是充足的。正如18世紀貴族男爵羅斯柴爾德(Baron Rothschild)所說的那樣,「當街上有鮮血時買入」,總結逆勢投資。通常情況下,股市在金融危機期間觸底。

雖然不是所有的股票都強勁復甦,但對於受過訓練的人來說,投資者可以以便宜的價格選擇合適的股票,從而為自己定位一些大回報。星巴克(SBUX)是許多這樣的例子之一。隨著股票在2009年觸底,許多專家認為,在困難時期,人們會少買咖啡。星巴克的股票交易價格約為每股4美元,此後一直處於強勢牛市中。

星巴克股票在2008年至2009年間從4美元上漲

第七:市場崩盤後仍存在生命力

談論市場崩潰,你很可能會聽到厄運和陰鬱。然而,如果歷史可以追溯,那麼在金融危機或股市崩盤之後就會有生命。每當市場進入一個壓力期,預言家們就常常把它稱為市場無法從中恢復的下一次大崩盤。在1980年代甚至更早的時候也是如此,2008年的市場崩潰也沒有什麼不同。

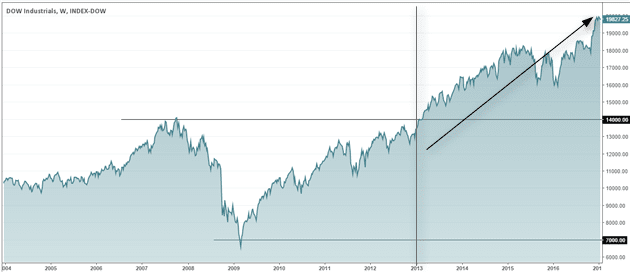

道瓊斯工業平均指數從2009年的底部經過近4個小時的復甦

大多數投資者並沒有真正有機會從損失中恢復過來,因為當市場崩潰時他們傾向於出售他們的股票。雖然股市肯定不會在一夜之間恢復,但歷史表明,在一段時間內,市場趨於復甦並突破新高。

還有許多其他課程可以從2008年的股市崩盤甚至之前的市場崩盤中學到。然而,如果只需要吸取一個教訓,那麼投資是一項風險很高的業務,僅僅因為市場繼續反彈並不意味著它們將繼續反彈。大多數投資者往往成為貪婪的犧牲品,最終沒有注意風險。人們常說,在投資和交易界,好的交易者管理風險,壞交易者追逐利潤,而事實並非如此。