AI 智能摘要

資產回報之間的關係在投資分配決策中起著重要作用。在這裡,我們展示了股票債券相關性如何隨時間變化,我們強調了在模型中捕捉這種變化的挑戰,為了比較,我們提供了選定期貨部門對的歷史相關性分布。

股票和債券被廣泛認為是互補投資,假設當一個表現不佳時,另一個表現良好。然而,隨著它們之間的相關性增加,將這些資產彼此並存的多樣化收益減少。因此,當投資者確定其資產配置時,確定股權和債券相關性是一個重要的考慮因素。

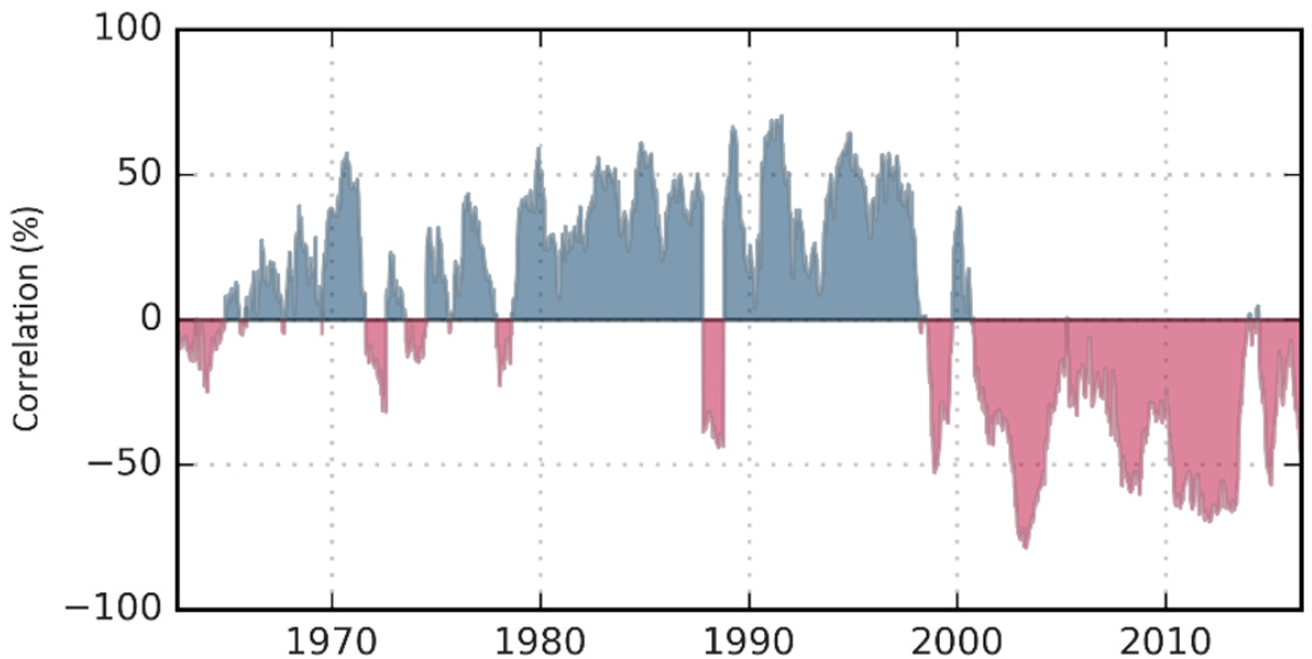

在圖1中,我們顯示了過去50年中股票和債券之間的相關性[1]。股票和債券回報負相關的觀點似乎是基於最近的經驗。在更長的時間範圍內,這種關係變化很大,特別是在九十年代後期它突然發生了變化。1998年1月之前,平均相關係數為正值,值為24%; 之後,這個數字下降到-35%。

圖1:股票指數與債券期貨板塊之間52周的相關性

數據來自1962年8月至2016年6月。正相關以藍色陰影,負相關以紅色顯示。

這種歷史變化引發了關於如何建立關係的問題。通常假設我們可以使用單個數字來表示相關性,但是峰值分布(包含一些不確定性)會更合適嗎?

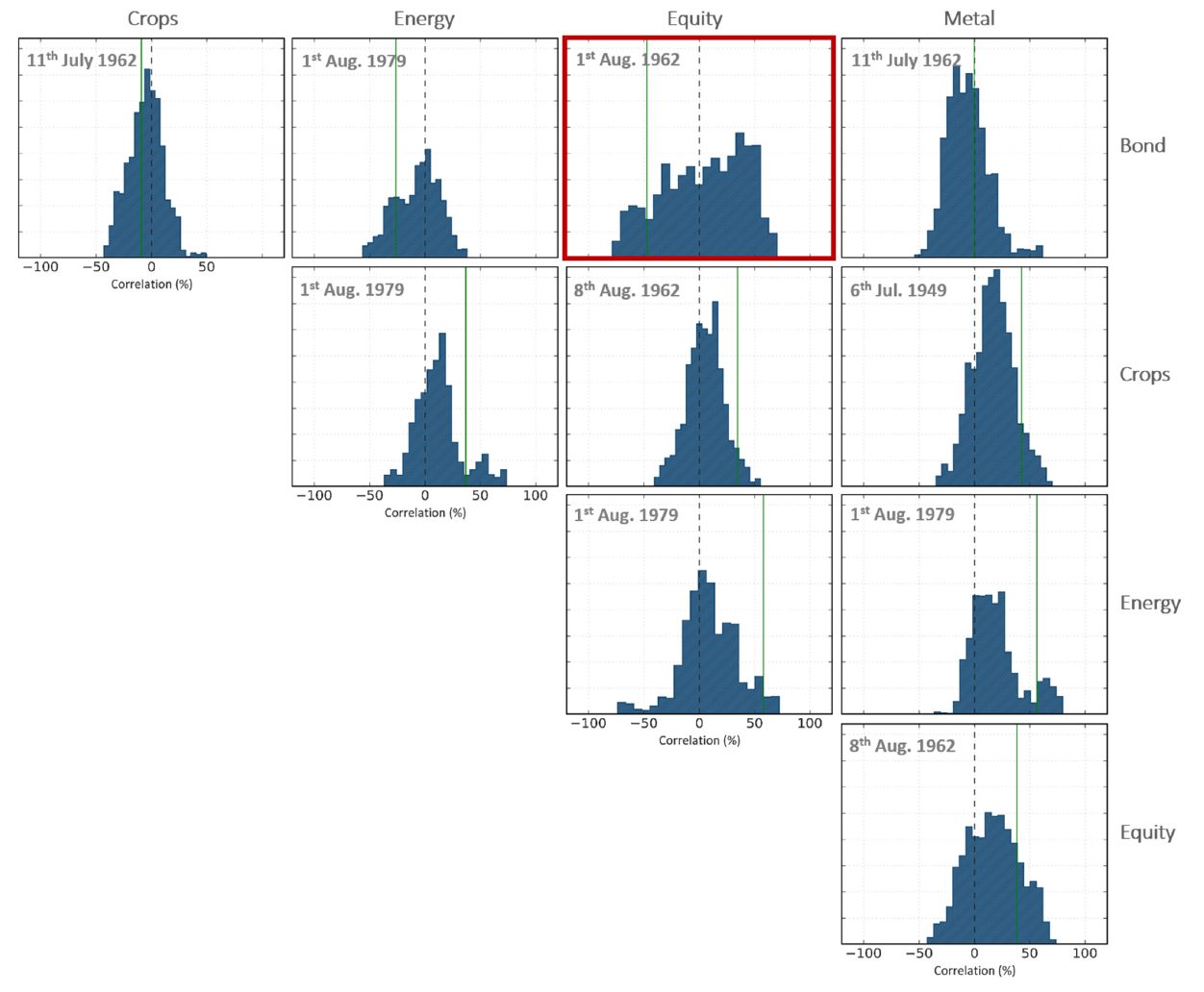

為了研究這一點,並看看我們是否在其他期貨部門之間的相關性中發現了類似的可變性水平,我們檢查了許多期貨部門對的歷史相關性分布。我們在分析中包括債券,作物,能源,股票,金屬和短期利率,並在圖2中顯示我們的結果[2]。

圖2:期貨部門之間相關性的直方圖

黑色虛線設置為零相關,綠線表示最新相關(2016年6月29日測量)。對於所有直方圖,y軸上的範圍相同,並且左上角給出了每組相關性的開始日期。

大多數分布達到峰值,中心周圍有一些變化。在這些情況下,表示與點估計的相關性並不完全正確。在估計的相關性上增加一些不確定性,例如使用正態分布,相反似乎是更好的模型。

與大多數行業對相比,股票債券分布範圍更廣,相關範圍更廣。我們測量了分布的過度峰度[3]。在這樣做的過程中,我們發現股票債券分布的過度峰度為-0.97,是我們樣本中最低的[4]。

這種不規則分布對那些想要建立股權債券相關性的人來說是一個問題。用整個歷史上平均的單個數字來表示這種複雜的關係似乎存在根本性的缺陷。畢竟,應該使用什麼號碼?分布相當平坦,因此-60%和60%之間的任何值幾乎相同。通過取平均值,我們只是選擇接近分布中間的數字,而不是選擇最常觀察到的相關性。

雖然似乎其他行業對的相關性可以通過正態分布相當好地建模,但這種模型會顯著低估股票債券分布的尾部。鑒於這種複雜性,使用基於觀察到的歷史相關性的經驗模型可能更好。

結論

相關性在確定資產配置中起著重要作用。我們通常認為未來的相關性將與過去相似。天真地,我們可能想用一個數字代表這些相關性; 然而,歷史數據表明,我們至少需要在估算範圍內加入一些不確定性。特別是股權債券相關性是投資者資產配置決策中使用的關鍵估計之一,但鑒於其歷史可變性,這是一種需要仔細建模的關係。