AI 智能摘要

股票和貨幣回報之間的關係

如果一個國家的股票市場預計會跑贏其他國家的股票市場,我們是否應該期待其貨幣升值或貶值?這個問題的答案對國際股權投資者,政策制定者,當然還有學者都很重要。持有外國股票的投資者自然會受到匯率波動的影響。投資組合表現以及是否對沖外匯(FX)風險的決定將取決於股權與貨幣收益之間的關係等。政策制定者關注這種關係,因為外匯和股票回報引起的估值變化會在國際投資頭寸中產生重大波動。然而,儘管關於利率差異與各國匯率之間的聯繫的文獻很多,等。2011年,Lustig 等人。2011年,Menkhoff 等人。2012年最近的貢獻)。

第一篇為這種關係提供理論指導的論文是Hau和Rey(2006)。在最近的一篇論文(Cenedese 等, 2015)中,我們對這一主題有了新的認識。

股票和貨幣退貨應該如何相關?

從簡單的資產定價角度來看,可以直接證明匯率和股權收益之間的相關性可以帶來任何跡象; 該標誌取決於回報與貨幣和股市風險溢價之間的協方差。最近的理論(特別是Hau和Rey,2006)表明,由於投資組合的再平衡,外匯和股票市場回報應該是負相關的。要了解這一機制,請考慮在日本投資的美國投資組合經理。當日本股市相對於美國股市上漲時,經理人增持日本股票,並且回到中立位置,拋售日本股票然後賣出日元收益以換取美元。以美元出售日元導致日元在日本股市表現優異的同時貶值。

股權和貨幣回報是否相關?

我們再次關注這種相關性,但是從實證金融研究中典型的橫截面角度來看。我們考慮建立投資組合策略的投資者,該策略旨在以當地貨幣捕捉國際股票市場未來預期回報的差異,而根本不會對沖外匯風險。我們衡量這一戰略的回報,以及它們如何分解為股票市場和外匯成分。這使我們能夠直接評估未發現的股權平價偏差的經濟重要性,並衡量廣泛的國家中股權和貨幣回報之間的相關性。

我們的分析基於過去30年觀察到的40多個國家級股票指數的數據。根據有關股票市場可預測性的大量文獻,我們使用傳統預測指標對單個股票市場收益進行預測,例如總股息收益率,動量收益率和收益率曲線期限差價。我們考慮的投資組合策略是預計會上漲的多頭市場以及預計會下跌(或上漲幅度較小)的空頭市場。根據我們使用的三個預測指標中的哪一個,該策略每年的美元總回報率超過7%至12%。因此,我們發現國際股票投資者可以通過投注預期表現良好的市場獲得重要的回報。

- 平均而言,在三個預測因素中,外匯變化既不會侵蝕也不會增加投資組合策略的回報,這表明本幣貨幣回報與貨幣回報之間沒有系統關係。

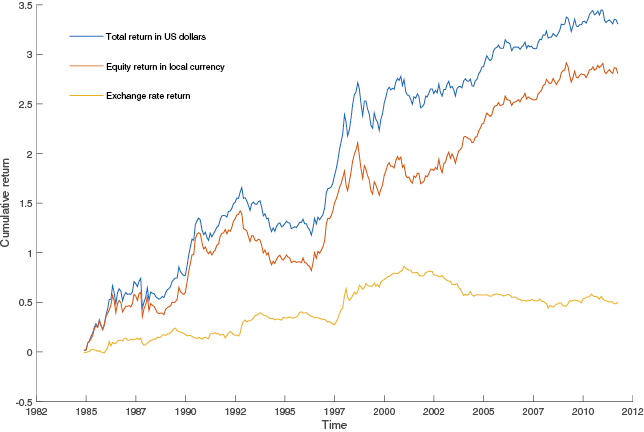

圖1顯示了使用動量收益預測股票市場收益的策略的累積回報。28年來的總回報率約為350%,其中300%來自本地市場股票回報,50%來自貨幣回報。顯然,在這種情況下,貨幣回報對投資者不起作用。

圖1。國際動量戰略的累積回報

我們對風險溢價有什麼了解?

在提供外匯與股票市場收益之間相關性的經濟意義的證據後,我們探討了一個邏輯問題,即我們的投資組合策略的大正回報是否僅僅是對風險承擔的補償。我們使用橫斷面資產定價研究中常規實施的技術,表明國際股票市場的平均波動性相當於我們國際戰略的回報橫截面。產生高預期回報的投資組合部分是因為它們傾向於在全球股票波動率較低時獲得回報,而當全球股票波動性較高時它們表現不佳。

然而,我們還表明,全球股市波動的風險並不能說明我們股票市場回報的橫截面。事實上,即使考慮到風險,投資組合回報仍然存在顯著差異; 投資者可以根據預測的股票市場收益率實施多空策略,並獲得與常規國內和國際股票市場策略相當或更好的超額收益。

結論

總的來說,股票回報似乎很少告訴我們匯率的行為。如果股票市場和貨幣收益之間存在關聯,則應在個別國家/地區級別搜索,並且上述結果不排除某些國家/地區或特定衝擊的相關性可能不為零或隨時間變化。但是,平均而言,在廣泛的國家中,它們的相關性基本上為零。