AI 智能摘要

在經濟不確定的時期,出現了許多關於最佳投資方式的問題。投資組合經理的一種常用方法是自上而下的方法。該策略主要關注經濟周期,不同選擇之間的重點是是否投資於周期性股票或防禦性股票。雖然看起來很容易,但確定這些股票是一項更為複雜的工作。

在經濟不確定的時期,出現了許多關於最佳投資方式的問題。投資組合經理的一種常用方法是自上而下的方法。該策略主要關注經濟周期,不同選擇之間的重點是是否投資於周期性股票或防禦性股票。雖然看起來很容易,但確定這些股票是一項更為複雜的工作。

周期性與防守性股票

首先,讓我們從定義周期性和防禦性的概念開始。周期性股票是與經濟活動高度相關的股票。當經濟陷入衰退時,周期性公司的利潤往往會下降,因此其股價也會下跌。相反,當經濟處於良好狀態(擴張)時,股價往往隨著利潤增長而上升。最好的例子是汽車行業。事實上,當收入降低時,個人不願意購買新車,這會拖累汽車製造商的收入。相反,如果經濟形勢好轉,他會更願意用新車來對待自己。另一個例子是IT公司。如果公司處於經濟動蕩中並面臨活動減少的情況下,公司更不願意投資更新其計算機系統。

防禦性(或非周期性)股票是一種股票,其利潤增長,因此其價格與經濟活動的相關性非常低。無論經濟狀況如何,公司的收入,收益和現金流都保持相對穩定,因此股價也是如此。醫療保健,家庭和個人護理(HPC)股票被稱為防禦性股票。事實上,即使個人收入減少,他也不會大幅減少他的肥皂或牙膏消費。

自上而下的投資方式

了解這些概念對投資者的投資過程至關重要。實際上,正如我們之前所說,周期性股票和防禦性股票之間的主要區別在於它們與經濟周期的相關性。考慮到這一點,成功的投資者將嘗試將經濟情景整合到他的投資決策中。他還將嘗試預測並確定經濟的拐點,以便在股票的宇宙之間切換。衡量經濟活動的工具很多。其中最常用的是國內生產總值(GDP)。它代表了一個國家內生產的所有產品和服務的價值,並指出了經濟健康狀況。

另一個指標是「採購經理人指數」(PMI)。這是私營公司或行業協會(例如Markit)在某個國家的私營公司的採購經理中進行的月度調查。該調查旨在快速確定業務活動是否有所改善。這些指標可以確定經濟周期,從而幫助投資者做出決定。

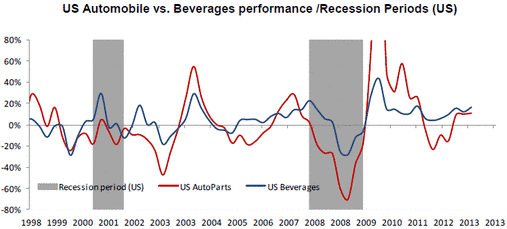

下圖提供了周期性和防禦性股票行為的具體示例。我們選擇了美國的汽車(周期性)和飲料(防禦性)行業,並對其表現進行了比較。我們還強調了主要的經濟衰退時期。

我們很明顯地注意到汽車行業對飲料的幅度較高,但這個圖表說明的最重要的事情是這些行業在收縮時期的行為。例如,正如我們在2008年危機中所看到的那樣,汽車行業的價格下跌幅度大於飲料。這意味著持有像福特這樣的汽車股票的投資者將遭受更大的損失。

他們的估值怎麼樣?

防禦性股票通常被認為是昂貴的,但這種肯定並不完全正確。為了更好地理解,我們將重點關注推動周期性和防禦性股票表現和價格的三個方面。

第一個方面是這些股票的beta,也稱為系統性風險。β係數是股票與市場敏感度的統計指標。換句話說,如果股票的beta為1.5,市場下跌10%,那麼股票應該下跌15%。由於防禦性股票的表現對市場低迷更有彈性,因此他們的beta通常較低(低於1)。在我們的例子中,像可口可樂這樣的防禦性股票,其beta值為0.5,只會下降5%。

然而,如果市場反彈10%,我的防守股票只會上漲5%,而像福特汽車這樣的1.4 beta的周期性股票將上漲14%。

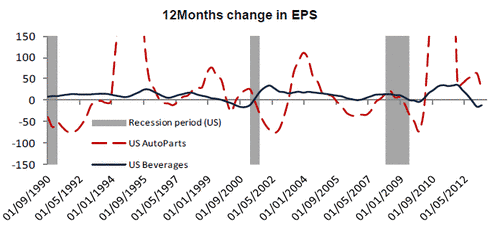

第二個方面是每股收益(EPS)的穩定性。每股收益指的是公司在支付所有費用後從其活動中獲得的利潤除以股份數量。每股收益與公司的收入緊密相關。實際上,你的收入越高,你的EPS應該越高。正如我們之前所見,一家防禦性公司能夠在經濟動蕩時期保持(或至少限制其損失)其收入,而周期性公司將看到其收入的很大一部分下降。這種不穩定性解釋了周期性股票EPS對防守的波動性。

下圖顯示了這種差異。值得注意的是,美國汽車公司(周期性)每股盈利的年度變化差異很大,而飲料公司的每股盈利保持相對穩定(我們強調了美國經濟的主要衰退階段)。但是,這種肯定不應視為理所當然。事實上,我們剛剛提出了一般情況。有時,周期性公司可能會通過優化成本來保持其在負宏觀經濟情景中的收益。例如,應該是周期性股票的Inditex已經能夠通過大規模分銷業務模式保持其收益的穩定性(甚至顯示出良好的增長)。相反,由於稱為「專利懸崖」的現象,製藥公司的收入可能會下滑(指的是到期)

某些藥物的專利和仿製葯的爆發)。

我們要討論的最後一個方面是價格收益率或PE。市盈率是市場投資者最常用的之一。它將股票價格與EPS(價格/ EPS)進行比較。換句話說,它

向投資者顯示他支付股票的收益的次數。例如,如果股票PE為12,則意味著投資者支付12倍的EPS來購買股票(假設股票是

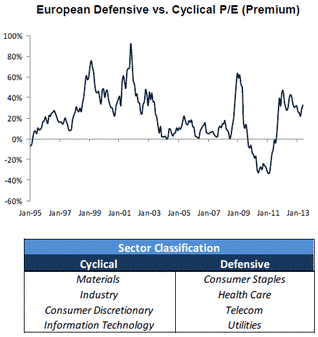

EPS保持不變)。該比率通常用於確定庫存的昂貴程度。正如我們所看到的,一家防禦性公司能夠保持穩定的收入,每股收益以及其股價。它的這種能力使得防禦性股票的交易價格通常高於周期性股票。為了更好地理解,請查看右上角的圖表。它顯示了自1995年以來歐洲防守股票P / E與周期性的變化。我們可以清楚地注意到防守通常比周期性更貴。事實上,他們自1995年以來的平均溢價約為21%。

分類

確定一個部門是周期性還是防禦性似乎很容易乍一看。然而,這個

練習比我們想像的要複雜。上表顯示了傳統的行業分類。首先,缺少兩個部門(能源和金融部門)。事實上,由於

他們的行為方式不穩定,他們的分類非常困難。其次,公用事業部門一直被認為是防禦性的。儘管如此,自危機以來,由於與主權債務的緊密聯繫,該行業更像是一個周期性行業。但這些並不是唯一的問題。例如,工業部門確實是周期性的,儘管該部門的航空航天和國防是防禦性的。

此外,某些部門可能會在其一生中改變其地位。最好的例子是子行業:「服裝,配飾和奢侈品」長期以來一直是周期性的,但現在被認為是防禦性的。這種轉變是由於LVMH等公司能夠維持甚至增加新興市場的收入/收益。

結論

通過自上而下的方法處理,能夠識別不同的經濟周期並預測其變化,這是當今投資者關注的主要問題。理解周期性的概念,可以利用不同的經濟階段。

然而,投資者永遠不應忽視自下而上方法的重要性,這是選股過程中的一個關鍵問題。事實上,這不是因為股票屬於防守部門,他的收入將保持穩定。然後,聰明的投資者將這兩種方法結合起來做出正確的投資決策。