AI 智能摘要

任何看過股市標準模型的人都會告訴你美國股票市場被高估了。

例如,從基準標準普爾500指數來看,周期性調整後的市盈率(由諾貝爾獎獲得者羅伯特席勒創造)高於歷史上任何時期 – 除非在1998 – 2001年的網際網路泡沫期間。(根據其他指標,目前的市場估值是有史以來最高的,但無論你站在那場辯論的哪個位置,我們將當前市場與歷史上最大的股市泡沫進行比較 – 最終以50%的修正結束 。)

儘管有負面影響,但欣快期(又稱泡沫)一次又一次地發生。財務記憶很短,新一代人摒棄了老年人的教訓。希望驅使牛群跟隨勝利者,錯誤地將錢與智慧聯繫起來。而對錯失的恐懼驅使越來越極端的行為。

泡沫的焦點各不相同。從20世紀30年代的鬱金香,到20世紀20年代的工業,到20世紀70年代的Nifty Fifty,到20世紀90年代的網際網路,投資者將過多的資金集中在一件新事物上,而不考慮價格或價值。今天,它似乎是全球同步增長(一種說法,即世界上大多數經濟體已經從2008年的金融危機中復甦並且表現良好),這讓投資者確信這一切都是不同的,並且所有東西的價值都將是繼續往上走。似乎新的事情可能是標準普爾500指數,傳統智慧建議只需購買標準普爾500指數ETF將在輕鬆的街道上帶來財富和生活。

這個狂躁的時刻會變成負面的,如果是這樣,會有多糟糕?

市場不會因為價格昂貴而下跌。即使有一群空頭說市場被高估,但還有更大聲的公牛群正在為市場歡呼而走高。問題是公牛合唱是否以及何時會失去聲音。並且是否會在另一端發生崩潰。

並非所有快速的價格上漲都以崩潰告終。哈佛大學發表的研究表明 (pdf),更有可能崩潰的價格上漲伴隨著我們將在2018年密切關注的三個標準:

- 波動性增加。 股票波動率 – 由VIX指數衡量 – 處於歷史低點。但我們正在關注穩定力量的變化,這些變化將維持低利率,低通脹,央行流動性和企業回購等低波動性。

- 新股票發行。在首次公開招股的數量 在美國(PDF)在2017年溫和歷史,但在全球範圍內IPO數量較高,2017年比任何一年自2007年以來首次公開招股的期望是很高的2018,我們會留意進取的新問題這表明市場過剩,無論是高風險科技公司還是快速周轉的私募股權交易,如最近的ADT IPO。

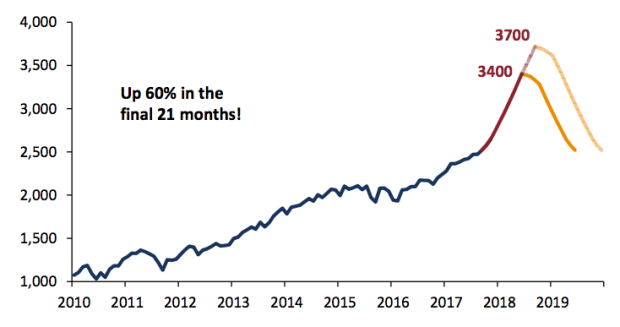

- 加速價格上漲(又名「 融化 」)。即使市場上漲,目前尚不清楚它是否正在融化。我們不知道它是否會或何時。歷史表明,我們很快就會看到融化的可能性。但是,由於所有這一切中最重要的因素是人類行為,因此無法預測何時。沒有人能夠預測一群像金融市場那樣大的人的行為。

我們也在關注有跡象表明全球同步增長的故事可能即將結束,例如:

- 中央銀行緊縮導致流動資金流失;

- 通貨膨脹,人口結構變化或陷入困境的消費者所帶來的增長麻煩;

- 從全球債務中拖累;

- 或者美元貶值導致的不同步。

任何這些問題都可能嚇壞投資者,並結束目前的興奮。但在這些較大的問題結束當前的牛市之前,我們仍然可以看到相當大的融化。投資公司GMO的傳奇負責人傑里米•格蘭瑟姆(Jeremy Grantham)曾預測,如果按照先前泡沫的模式,標準普爾500指數在未來9-12個月內可能會上漲20-30%。當然,問題是任何泡沫的頂部時間是非常困難的。

格蘭瑟姆:如何使標準普爾500指數成為經典泡沫

那麼在可能的泡沫爆發之前該怎麼做?

也許是耶魯大學捐贈基金大衛斯文森的領導,也是歷史上最成功的投資者之一。斯文森已經增加了耶魯的投資分配,這些投資不會像美國國債那樣隨股票變動,如果出現調整則提供流動性。這不是斯文森第一次使用這種策略。在2008年,他將耶魯大學30%的資產用於不相關的投資,而在2009 – 10年度他們更便宜的時候,他用了一半來購買股票。