AI 智能摘要

康美葯業回顧一下近3年的營收增長,年複合增長高達20%以上,作為一個百億級規模的醫藥企業,如此靚麗的報表下是否隱藏著不可告人的秘密?

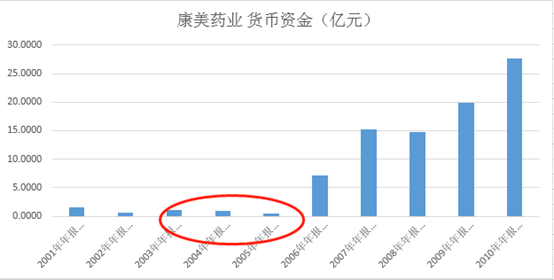

2018年10月16日,康美葯業股價遭遇閃崩,在跌停板躺了將近2個多小時,下午兩點過後有神秘資金翹板,股價一度回到20元上方,最終以下跌5.97%收盤。巨資的挽救並未取得效果,第二天開盤股價快速向下,上午11又封跌停,這次依然在相同時點,出現巨資翹板,最終無功而返。

圖:康美葯業10月16日-17日分時K線

該公司在暴跌前,是醫藥板塊中千億市值俱樂部中凈利潤排行第二的知名葯業集團。據2018年半年報統計顯示,目前A股醫藥行業,營收過百億的14家企業中,凈利潤規模能突破10億的只有六家,康美以26億穩居前三,是名副其實的醫藥白馬。

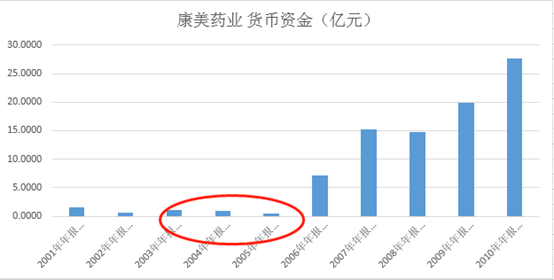

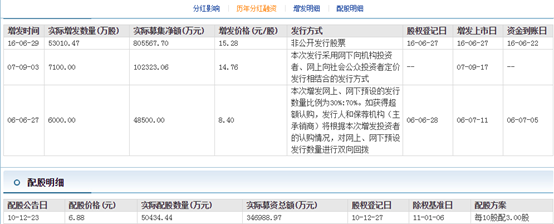

高額募資、高額賬面存款、高質押率備受市場質疑

在閃崩發生後對於普通投資者而言難以理解的同時,亦有不少質疑聲發出。康美葯業的財務情況成為質疑的焦點。作為一家連續多年保持現金流為正的醫藥白馬,長期保持高額貨幣資金,卻又頻繁巨額融資,無論是定增還是企業債都讓這家企業每年為此要付大量的利息支出。

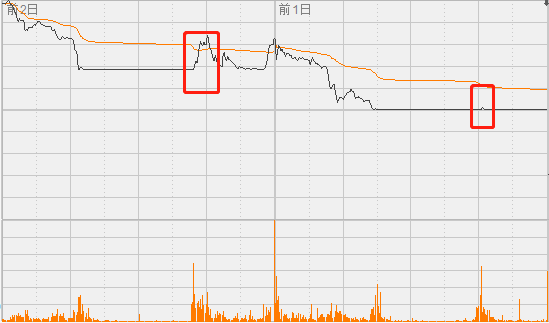

該公司的業績爆髮式增長啟動於2006年,在未股改前完成了股票增發募資4.85億元,用來投入中藥飲片擴產和補充流動資金。從此走上了快速增長的到道路,特別是2007年中藥、醫療器械、保健品三個方面有了重大突破。

圖:康美葯業2001年-2018年營業收入與凈利潤趨勢變化

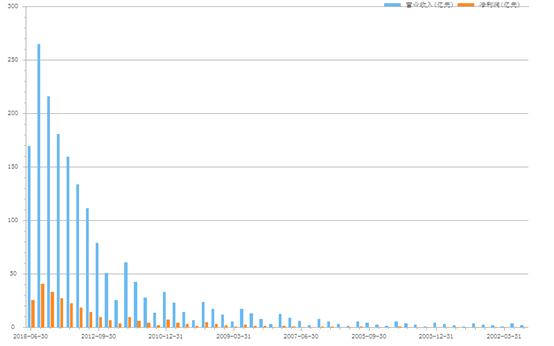

營業收入提升與之相對比,該公司在06年之前,2003-2005年康美葯業完成了多項投資與籌建計劃,其2003-2005年投資額依次為4863萬元、1.5億元、2308萬元,合計約2.22億元;同期賬面資金為1.08億元、9254萬、4728萬,呈現下滑趨勢。

圖:康美葯業貨幣資金2001-2010趨勢變化

在06年的募資之後,當年的賬面資金也從05年幾千萬暴增至7個億,在隨後的十多年裡,長期頻繁的融資成為該公司的經營常態。

據統計康美葯業股債合計融資金額為803.93億元,其中配股、增發、優先股分別融資34.70億、96.52億、30億,股權累計融資163.48億元;債券融資516.5億、累計借款融資123.95億元。根據融資公告,自2012年起,除2014年外,康美葯業每年至少要進行兩期短期融資。

圖:康美葯業股權融資明細

除了以上股權和債權方式,股權質押也是該公司主要的融資方式。其中控股股東累計質押數量占持股比例已高達90%以上,觸及可質押規模上限。以目前持續跌停的方式,最近一筆可能引發平倉危機的質押平倉線在14.57元,涉及的股份規模高達1.98億股。

圖:康美葯業股權質押統計

公司經營風險暴露

據該公司中報所披露的財務數據顯示,有息負債高達347億,包括了短期借款、長期借款、應付債券、其他負債,占凈資產的比例為119%。這種存款與有息負債並高的局面在06年以後就長期存在,並在2010年之後開始顯著上升,這也是導致外界質疑的根源所在。

早在2012年《證券市場周刊》曾刊文質疑康美葯業的專題,表示多年的增長,很可能是由造假、融資、再造假、再融資支撐的謊言。

此類偽白馬的風險暴露,在熊市末期風險敞口是非常之大的。資金鏈的斷裂,公司經營壓力備受質疑,股權質押導致的違約風險,都具備多米諾骨牌效應。在筆者看來,股價的下跌並不是檢漏的機會,恰恰相反是市場去偽存真的優勝劣汰,投資者需要一雙火眼金睛迴避暴雷個股,以免引火燒身。