AI 智能摘要

9月28日,證監會網站披露了公牛集團股份有限公司提交的IPO招股書申報稿,公司擬發行不超過6000萬股的股票,此次發行的股份占其發行後總股本不低於10%,擬募資48.86億元。

公牛是家喻戶曉的一個產品,其主營是插線板及開關等。在人手一個插線板的當下,可能很多人也沒想到公牛那麼的賺錢。據其招股書披露,2016-2017年,公司扣非歸母凈利潤分別為12.14億元和12.01億元,平均每個月進賬1億。

公牛如此不差錢,在2017年12月之前,從未接受過外部機構融資,直到投資界大咖高瓴資本出現才接受了其8億元的投資。據悉,高瓴資本於2017年12月以8億元受讓了公牛集團2.235%的股份。據此測算,公牛集團當時的估值就已經達到358億元。

數據來源:招股說明書

公牛是一個典型的家族企業,由兩兄弟阮立平、阮學平所創立。所以股權結構也相對簡單。兩兄弟為公司實際控制人,持有股份數相同。公司控股股東良機實業的股權就是兩兄弟各持一半。

如果能成功上市,兩位創始人身價將有望超300億元。而且在上市之前,公司也進行了大筆的現金分紅。據照顧說明書披露,2017年,公司現金分紅高達22.52億元。

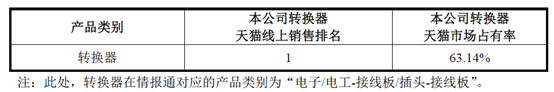

轉換器龍頭橫向拓展

作為傳統產業,公牛以質量取勝,在插線板相關的轉換器領域具有很高的市場份額。據其招股書披露,公牛轉換器在天貓線上銷售排名第一,市場份額高達63.14%,多年居於龍頭地位。在這個領域,其主要競爭對手就是飛利浦和小米。

數據來源:招股說明書

雖然公司在轉換器領域已經擁有了較高的市場地位,但公司也認識到單一的盈利模式不利於公司的長遠發展,因此近年來拓展牆壁開關領域,轉型LED照明、數碼配件等領域。

從近幾年的收入構成當中可以看出,轉換器穩坐現金牛,而牆壁開關插座、LED照明業務數碼配件業務整體發展也很快。

數據來源:招股說明書

但新業務屬於紅海領域,毛利率水平較低,因此也拉低了公司的整體毛利率水平。2015年到2018年一季度,公司主營業務毛利率逐漸從四成水平下降到了三成左右,分別為41.63%、45.21%、37.79%和 34.98%。

從公司募投資金投向來看,未來仍然是在這四大板塊進行產能擴充,所以這家公司的盈利模式相對比較簡單。如果依然保持現有模式,那麼公司未來只能靠量取勝,但這依賴於房地產市場的發展以及城鎮化的持續推進。

數據來源:招股說明書

典型的現金牛企業

公牛的銷售渠道主要包括經銷商和線上直銷、線下直銷,其中大部分收入是通過經銷商,回款都很快,經營活動現金流一直很健康,是典型的”現金牛”企業。

數據來源:招股說明書

其應收賬款數額相對收入來說也不值一提,2017年年底應收賬款才1.2億(當年主營收入為72.25億元),其應收賬款主要系直銷形成的應收貨款,包括向京東自營等電商渠道,像ALPHA LTD、施耐德電氣(中國)等廠商以及向大潤發、沃爾瑪等大型商超銷售形成的應收賬款。

存貨高企是隱憂

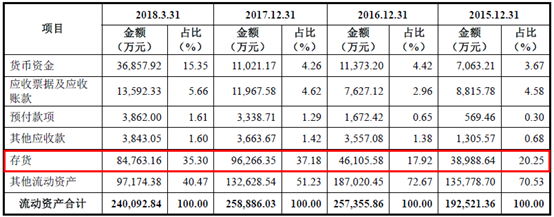

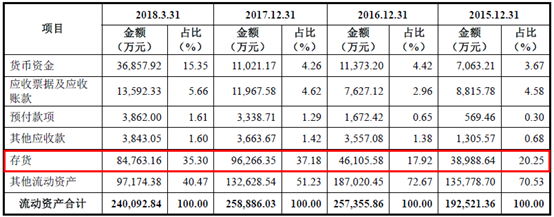

公司的存貨近年來在逐年增加,2018年一季度尤為突出。2015 年末、2016 年末、2017 年末和 2018 年 3 月末,公司存貨金額分別為3.9億元、4.6億元、9.6億元和8.5億元。2017年的存貨較2016年增加了109%,而同期的營收僅增加了35%。

存貨問題在2018年更趨嚴重,僅2018年的第一季度的存貨就相當於2015年和2016年的總和。對於存貨的增加,公司的解釋是隨著業務規模的擴大和產品品類的增加,為保證對下遊客戶的及時供貨,故而需要維持一定的庫存量。

但存貨占流動資產的比例在近兩年大幅增加,2017年,公司存貨占流動資產比例高達37.18%,而在2016年,這個數字才17.92%。說明公司規模化擴張和品類增加的收入轉換效率較之前出現大幅下降。

數據來源:招股說明書

存貨高企,如果不能及時變現,那麼未來可能就會形成資產減值,對公司經營業績造成不利影響。所以這個問題還是要持續關注的。

綜上,公牛的整體發展還是較為健康的,一個月賺1億的”現金牛”如果能保持下去也是不錯的。但是其業務既有消費屬性,又有周期屬性,尤其是牆壁開關與房地產市場相關性較大,再加上其拓展的LED照明以及領域毛利率水平較低,所以未來發展的持續性存疑。