AI 智能摘要

9月14日,平安資管被傳出將撤掉整個權益投資部門,因為平安資管是全國規模最大的資管公司,影響較大。市場擔心平安不做股票了,紛紛拿腳投票,平安資管所持重倉股應聲大跌。

後來,平安予以闢謠,說沒有裁員,也不會不做股票,只是股票部分要向智能投資和量化投資轉型,策略將有調整。

那麼,平安系將如何調整自己的股票投資策略呢?險資的資金實力可不一般,對市場的影響也較大。而平安作為保險龍頭公司,在其調整策略之後,其他險資會不會跟進?我們通過跟蹤平安系的股市投資動向,來看看能否對這些問題回答一二。

8次增持工行H股

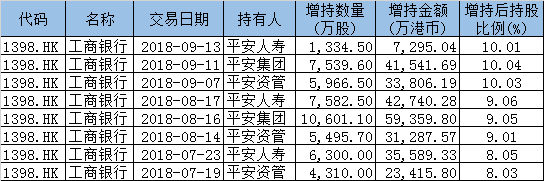

跟蹤平安系的動向,我們可以發現平安系險資自今年7月以來就連續對工商銀行H股進行增持。9月13日,平安人壽增持1334.5萬股工商銀行H股,這已經是平安系險資對工行H股的第8次增持。

平安人壽、平安資產均為中國平安集團的附屬子公司,為一致行動人。從wind數據來看,截至目前,平安系險資合計持有工商銀行H股的股權比例已超過10.01%。

數據來源:wind

中國平安相關負責人表示,工商銀行經營穩健,盈利能力較強,且分紅率較高,可為投資者提供較穩定的現金流收益。此外,工商銀行H股價格低於A股價格,對於長期機構投資者而言,投資H股可獲取更高收益率,長期投資價值更為明顯。

除了工行H股,中國平安還持有滙豐控股(0005.HK)12.53億股股份,占其總股本的6.17%。

數據來源:wind

數據來源:wind

從上面統計可以看出,平安系對工商銀行H股和滙豐銀行的兩大持倉合計規模約1158億元。而平安集團2018年上半年所持有的股票資產總共才有 2448億,所以兩大銀行股份佔了半壁江山。為何平安系對銀行股突然如此鍾愛?

一切都與新會計準則有關

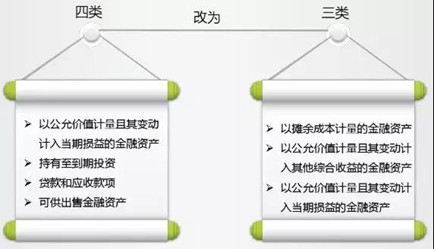

新會計準則指的是2017年3月31日財政部修訂發布的新金融工具準則,其中對金融資產的分類標準有非常大的變化,將四分類改為三分類。

按照新準則,部分以交易為目的的股票投資需要以公允價值計算並計入當期損益。也就是說,今年由於股票大跌產生的浮虧要計入當期損益,影響凈利潤。

而中國平安由於在A股和H股同時上市,並且非保險資產佔比較高,已於2018年一季報開始率先採用新會計準則編製報表。

有人已經算好了,新金融準則下,平安集團”以公允價值計量且其變動計入當期損益的資產”由1400億元飆升至7700億元,公允價值變動導致的凈損失將高達-111.5億元(半年報凈利潤647億元),而去年同期是正的33億元。

去年整個平安集團的凈利潤剛剛1000億元,所以新會計準則下平安集團的業績波動性將會急劇加大。

為了降低新會計準則帶來的業績波動,平安集團逐漸的轉變了投資策略,儘可能的減少”以公允價值計量且其變動計入當期損益的資產”,而相應的增加”以公允價值計量且其變動計入其它綜合收益的資產”。因為其他綜合收益在利潤表當中,位於凈利潤的下方,也就意味著不會影響到凈利潤。

前文提到的平安系持倉的工商銀行H股和滙豐銀行的2017年的股息率分別為5.3%、5.9%,股息率超過了平安集團今年上半年的總投資收益率4.0%。為平安提供了穩定現金流,並且是長期持有,可能歸到”以公允價值計量且其變動計入其它綜合收益的資產”中。

高分紅藍籌股或將受寵

對於平安以外的其他險資來說,也將面臨著這一問題。因為繼平安之後,其它險資也將陸續開始採用新會計準則編製報表,最遲不得晚於2021年1月1日。

由於”以公允價值計量且其變動計入其它綜合收益的資產”不能以交易為目的、認定之後不可逆轉,其必然具備長期持有、大額持有的特徵。因此,未來險資大額集中長期持有高分紅、低估值藍籌股的趨勢將愈發明顯。

從歷史高分紅的股票所分布行業來看,銀行、石油石化貢獻了分紅的大部分,2007 年開始,銀行分紅佔市場比始終在30%以上,同時,銀行&石油石化佔比維持在40%以上。二級行業來看,除銀行、石油石化外,房地產開發、保險、發電等分紅數額較高。

受新會計準則的影響,險資的風格將偏保守。在今年中期業績說明會上,中國平安首席投資執行官陳德賢曾提到中國平安的股票配置思路是對散股進行調倉,集中精力精選重點行業的龍頭股票進行大資金配置。標的股票並不局限於哪個行業,而是主要看估值水平是否合理、分紅收益如何。”因此,不屬於這類股票的重倉股還是得小心了。