AI 智能摘要

2018年9月18日華夏銀行發布定增預案,擬向首鋼集團、國網英大和京投公司共發行不超過25.63億股普通股,募集資金總額不超過292.36億元。

本次發行的發行價格為定價基準日前20個交易日公司普通股股票交易均價的90%與發行前公司最近一期末經審計的歸屬於母公司普通股股東的每股凈資產值的較高者,公司最新的每股凈資產為12.17,2018年9月17日公司收盤價為7.45元,定增溢價為63.4%。

在當前市場環境下北京國資以大幅高於二級市場股價的價格增資,且鎖定期5年,顯示對公司未來發展的信心。

2018年6月26日農行非公開發行不超274.7億股新股獲證監會核准,定增價3.97元/股,年內將完成發行,高於6月26日農行A股收盤價14.7%。大股東(匯金、財政部)等比例認購,剩下比例基本由煙草集團認購,鎖定期三年。

這兩個銀行高溢價定增均由大股東認購,沒有耗用二級市場資金,抽血效應不大,產業資本的大額度認購顯示銀行板塊投資價值。

那麼產業資本溢價參與定增的底氣在哪裡?

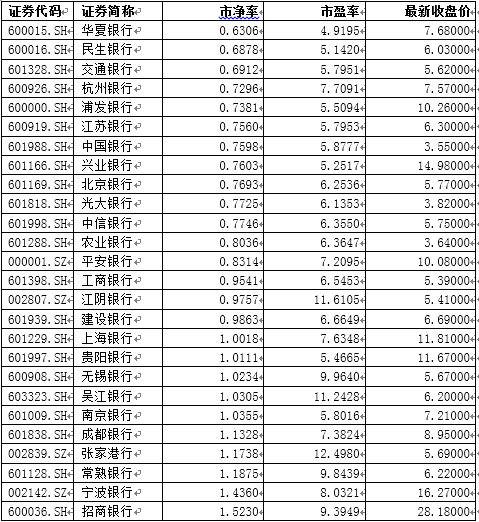

答案是:銀行再現破凈潮,超過一半的銀行股已破凈,其中華夏銀行破凈幅度最大!

銀行板塊利好因素仍較多

(1)上市銀行中報業績好於預期

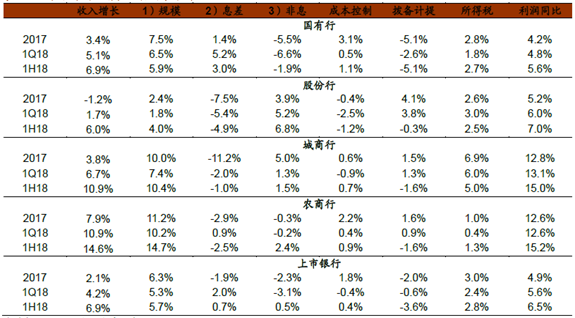

2018年中報顯示上市銀行凈利潤同比增長6.5%,增速較1Q18和2017分別高出0.9pc和1.6pc。由下圖表可知,大行凈利潤增速提升幅度最低,但增長質量最好,撥備計提更為穩健。

圖表:上市銀行利潤增長驅動因素分拆

(2)社融增速有望回升

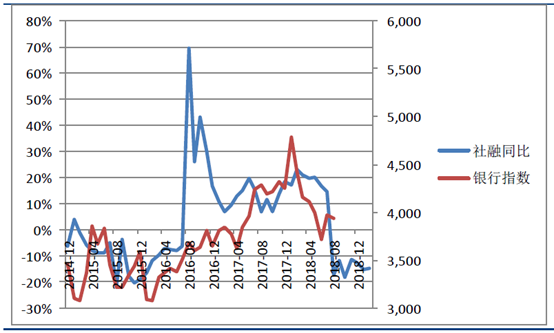

2014年以來的銀行行情,與社融有較強的聯繫。將2014年末的銀行指數與社融同比數據做比較,社融數據領先銀行指數約5-7個月(忽略社融數據在2016年初的異常高點)。

今年2月以來銀行板塊的持續下跌與7月至今的反彈與社融(及其預期)有直接的關係。預計社融增速在3-4季度料將持續回升,有望提振銀行估值。

建議重點關注高溢價定增的華夏銀行、農業銀行,收入增長持續性高、撥備充足抵禦風險能力強的工商銀行、招商銀行。