AI 智能摘要

那個號稱學不會的海底撈即將登陸港股,招股價區間為14.8-17.8港元/股,估值100-120億美元。海底撈將成為全中國估值最高的餐飲企業。

海底撈以變態的服務出名,它因暢銷書《海底撈你學不會》為人熟知。招股書比暢銷書枯燥很多,但海底撈還是以高翻台率、高單客價、高同店增長率等數字指標,向投資者展示它的優秀。

從1994年在四川簡陽第一家火鍋店,到2014年開出第100家餐廳,公司的發展始終不緊不慢。

但從2017年開始,公司突然進入狂奔模式,2017年開店98家,2018年計劃開店220家,通過渠道下沉,海底撈大舉進軍三四線城市。

突飛猛進的海底撈,它賴以生存的服務能否跟得上?上市後的海底撈,是會利用資本壯大?還是被資本裹挾?

「變態」服務催生業績牛

2015年至2017年,海底撈的收入從57.57億元增加至106.37億元,年複合增長率達到了35.9%;2018年上半年實現收入73.43億元,較2017年6月30日同比增加54.4%。

2015年至2017年,海底撈的凈利潤從4.1億元增加至11.94億元,年複合增長率達到70.6%,2018年上半年凈利潤6.47億元,較2017年6月30日5.53億元同比增長近17%。

作為中國國內首家營收超過百億的餐飲企業,海底撈穩坐中國中式餐飲市場的龍頭交椅,2017年公司接待顧客人次更是達到1.032億,而在火鍋市場中,公司更是毫無疑問的領軍者。

對標中國火鍋企業,可參考的是早在香港上市的呷哺呷哺,根據呷哺呷哺的2017年業績數據顯示,2017年公司營收規模36.6億元,約為海底撈的三分之一,凈利潤4.2億元,同樣也只有海底撈的三分之一左右。

我們看一下呷哺呷哺上市之後的股價走勢,如果不是近期的食品安全事件,我想呷哺呷哺的股價目前應該還在上漲區間中。當然呷哺呷哺有自身的優勢,公司2017年的凈利潤率達到了11.6%,相較於海底撈2017年的凈利率11.2%也毫不遜色。

圖:呷哺呷哺股價走勢圖

海底撈的天花板在哪裡

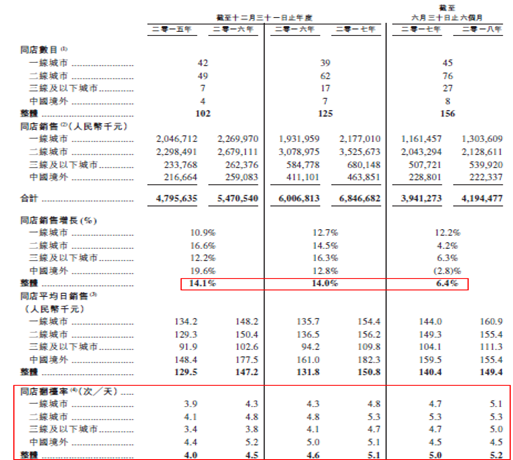

根據招股書中的數據顯示,海底撈2018年上半年的同店銷售同比增長率僅為6.4%,較2016年、2017年同期的14.1%和14.0%出現明顯回落,難道海底撈的增長天花板已經來了么?

對於海底撈這樣的餐飲企業來說,營收增長最主要的方式只有三種,一是依靠提高單價,說白了就是漲價,人均消費增長了,企業的營收自然也跟著增長,但是這一點是最不可持續的,當漲價幅度超過消費者的接受程度時,自然也不會再來光顧這家店,這一點很現實。

那麼第二點,也是海底撈最引以為自豪的,就是翻台率的不斷提升。海底撈的翻台率在餐飲界可謂是一霸,根據招股書的數據顯示,海底撈整體翻台率從2015年的每天4.0次增加至2016年的4.5次,2017年更是增加至5.0次,到2018年上半年小幅回落至4.9次。

我們可以來對比一下同樣在香港上市的火鍋企業呷哺呷哺(00520.HK),呷哺呷哺2017年的翻台率只有3.3次,最高峰的時期也只有4.2次;如果再來把兩家企業的人均消費加入做一個對比,海底撈的客單價在100元左右,呷哺呷哺的客單價只有人均50元左右,對於兩家人均消費差距近乎翻倍的企業來說,海底撈能夠做到5左右的翻台率,我們不得不承認它的確很厲害。

可是我們卻不得不說,翻台率的增長真的是有天花板的,這一點我們從招股書中公布的同店數據便能看出,2018年上半年的翻台率增長速度較2017年和2016年均出現了明顯的回落,這也是為什麼同店銷售收入在2018年上半年出現大幅回落的重要原因。

圖:海底撈翻台率增速下降

我們要說的第三點,其實也是海底撈2017年和2018年已經在做的,那就是大幅擴張,可以說這已經成為海底撈未來保持高增速的唯一一條路。根據公司最新資料顯示,2018年全年海底撈預計新開餐廳180-220家,目前已經開業的有95家。

高速擴張的隱憂

圖:海底撈發展史

從上圖我們可以看到看到海底撈四個發展階段,在1994-2004年期間,海底撈在10年時間總共才開了6家店。

又過了10年,也就是2014年,海底撈開出第100家餐廳。這期間,海底撈已經因《海底撈你學不會》這本書名揚全中國,它的阿米巴模式為業界津津樂道,但它的開店節奏依然不緊不慢。

但從2017年開始,公司突然按下了加速鍵。2017年開店98家,2018年計劃開店220家,兩年開店數(312家)就遠超趕上過去22年的門店數量(175家)。

如此驚人的開店數量不免讓人擔心,公司賴以生存的高品質服務能跟得上嗎?食品安全和供應鏈能跟上嗎?

不過,這也是所有處於擴張期的餐飲企業都會面臨的問題,麥當勞當年的創始人兄弟本也安於一隅,因為他們知道高速擴張必然會以產品和服務質量的下降為代價。但最後,公司依靠大創業家雷·克羅克的加入發展成跨國餐飲集團。

所以,海底撈此番上市,它有可能因資本的裹挾而失控,也有可能依賴資本的助力而成為更強大的企業。

上市前分掉近9成利潤

按照公司預計,海底撈本次集資的金額中60%或39.91億港元將用於2018年至2020年的部分擴張計劃,涵蓋了在中國開設的約390家新餐廳的開支;約20%或13.30億港元將用於開發新技術;15%的資金將用來償還貸款融資;剩下的5%將會作為營運資金作為企業的一般用途。

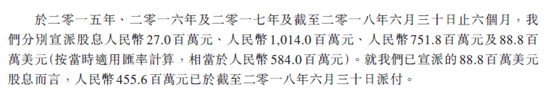

在我沒有看見2018年的分紅數據前,這一切看起來都是那麼的美好。根據招股書顯示,2018年上半年公司宣布派發股息5.84億元,占當期凈利潤的近9成。

自2016年開始,海底撈一直實行著高比例的分紅政策,2016年的分紅率達到6成以上,在2017年更是達到了103%。在公司規模擴張的關鍵時期,海底撈竟然選擇將9成的利潤用來分紅,公司的領導層是有多不看好公司未來的擴張之路,這一點真的是讓我很難想像,一級市場的投資者就這麼好賺錢么,此時的二級狗會不會成為接盤俠?

估值多少才合理?

如果按照呷哺呷哺沒跌之前150億市值,30倍市盈率,海底撈市值350億左右,但是按照他現在的招股價格14.8-17.80來算的話,總股本53億股,市值區間784-943億之間,市盈率按照2017年凈利潤算的話65-79倍,看起來也是夠誇張的。就算龍頭享受估值溢價,這個估值也真的是定的不低。

印象當中,在香港上市的餐飲股,基本都是上市表現非常不理想的,大多數是上市階段就是最高價附近,然後一路下跌,很少有表示出色的。我認為,這個其實一方面是和中餐本身難以標準化和大幅快速擴張有關;另外一方面,也是客戶的口味會經常變換,很難一種菜系包打天下長期擴張的,這裡,是會有很大瓶頸的。

不過火鍋行業,口味的問題會輕一些。近兩年港股市場誕生過兩個餐飲牛股,都跟火鍋有關,一是海底撈的競爭對手呷哺呷哺,股價從2塊漲到18塊,接近10倍股。第二個就是海底撈的供應商頤海國際,從2.7漲至20.9,走勢也非常牛。

圖:頤海國際股價走勢圖

所以,我們並不懷疑海底撈的擴張戰略,海底撈的主要問題,就是IPO發行價太高,估值太貴,透支了未來幾年的業績。