AI 智能摘要

股市中有很多投資理論,每個理論都會貢獻幾個炒股規則在股民中口口相傳。比如止損、止盈;支撐點、破位點;頭肩頂、頭肩底;放量大跌、縮量上漲;長期持有、安全邊際;等等。

很多時候,了解這些名詞是投資者脫離小白階段的必經之路;但更多時候,了解得越多,愈發無所適從。林林總總的規則里,有太多方向相反的忠告,而真正決定投資者是否成熟的,恰恰是面對這些方向相反的忠告,知道什麼時候該聽誰的。

投資者進階三階段:從小白到老鳥

著名投機家傑西·利弗莫爾把投資者分為新手、准菜鳥、老鳥三個階段:

新手知道自己什麼都不知道,知道自己是菜鳥。

在股市磨練一段時間後,小白會進入准菜鳥階段。准菜鳥對股市做過一番研究,知道止損、止盈等基本技巧,牢記各種規則,喜歡對市場發表意見,習慣把大師的忠告掛在嘴邊。

只有極少數准菜鳥能在市場磨練中步入老鳥階段,建立屬於自己的投資邏輯,知道取捨,不再隨波逐流、人云亦云。

在利弗莫爾眼中,絕大多數活躍的投資者都處於准菜鳥階段,大師們的忠告張口就來,實際操作一塌糊塗。相比小白,准菜鳥因為一知半解又自以為高明,常常把自己賠個精光。

究其原因,准菜鳥做不到融會貫通,不懂得因時而變、因勢而變,始終不能脫離紙上談兵的階段。

蘇格拉底說,「未經思索的人生不值得一過」。同樣,若一味對各種各樣的投資建議囫圇吞棗,那麼即便炒股十年,歸來還是那個被割韭菜的少年,沒有一絲絲改變。

典型如「止損」策略。止損可謂股市投資中的金科玉律,可很多投資者恰恰深受止損折磨,賬戶不斷累積小虧損不說,還常常因止損過早下車,錯失了真正的大機遇。

止損錯了嗎?

要不要止損

止損的價值在於及時向市場先生認輸,避免錯上加錯,以保護本金安全,控制虧損幅度。及時認輸是市場投資的第一課,有太多投資者非但不止損,反而越虧越買、攤低成本,在利弗莫爾看來,這是一個投機者所能犯的最嚴重的錯誤,

「如果第一筆交易已經虧損,就不要繼續跟進,絕對不要想著攤低虧損的頭寸,這一點要時刻牢記。」

股民心理往往是這樣的。100元買入的股票,漲到120元就太貴了,要趕快賣出落袋為安;降到80元時,又恨不得全倉抄底;但對於另外一位幾年前50元買入的投資者,80元依然太貴了,而那個120元買入的人,只要低於120元,就會勇敢抄底。

止損之難,難在讓投資者在他認為「便宜」的價位上賣出。而事實上,他眼裡的便宜,其他人可能覺得太貴了,以至於小跌之後還有大跌,一路從胸口價跌到膝蓋價。

股民如果養成了止損的習慣,往往能規避一些真正的大陷阱,避免被腰斬、套牢。但問題的另一面在於,也有很多時候止損之後,股票反而再創新高,甚至一騎絕塵,投資者因為止損錯失了大行情。

所以,在價值投資者格雷厄姆看來,止損策略並不可取:

「擴利止損一般能夠避免突發的較大的損失,有時候還能獲得較大的利潤。但是,這個結論中潛伏著一個雙重謬論,即多次零星損失的集合可能超過了少數幾次的大額收益之和,他們會發現交易費用對他們極為不利。……止損指令曾經是交易者的很有用的技術手段,正是由於使用越來越頻繁,其保障效果已大大減弱了。」

在價值投資者看來,止損策略違背了長期投資的基本原則。格雷厄姆認為,在股票投資中,時間因素是次要的,正確的投資時機可以有幾個月甚至更長時間的迴旋餘地。這也意味著,這段時期內股票的漲跌盈虧都是正常的,投資者不必緊張。

著名投機家安德烈•科斯托拉尼也站在格雷厄姆一邊,他認為,靠投機賺的錢其實就是撫慰金,首先人們要經歷痛苦(虧損),然後才能賺到這筆錢。

這三位都是大師級人物,該聽誰的呢?

自洽的投資體系

如果是進行短期投機性操作,抓的是為期一兩周的小行情,要聽利弗莫爾的,及時止損;如果進行中長期價值投資,看的是為期三五年的大趨勢,那要聽格雷厄姆的,只要看準,就不懼回撤,堅定持有,甚至可以做利弗莫爾嚴令禁止的操作,即越虧越買,攤低成本。

所以,問題的關鍵是你沒有建立一套邏輯自洽的投資體系,在這個體系中去甄別不同的投資觀點。截然相反的觀點,沒有對錯,只有是否適合你,要因時因地而異。

利弗莫爾口中的准菜鳥,問題就出在這裡,沒有自己的投資邏輯,只是碎片化地記住了一些規則,常常用價值投資的理念買入,再用短期投機的理念賣出,深陷矛盾之中還不自知。

事實上,價值投資與短期投機相差甚遠,很多基本原則都是反著來的。如關於股票買入時機,利弗莫爾強調要在上漲時買進,創新高是最佳買入點,他說:

「我絕不會按照一路下跌的方式買進做多,而是按照一路上漲的方式買進做多。……當我在行情記錄中看到某隻股票正處於上升態勢時,我會先耐心等待股價出現正常的向下回撤,一旦股價創立新高就馬上買進。」

而格雷厄姆則表示明確反對:

「被普遍接受的買賣時機選擇原則——在股價回升已經確定無疑並顯露出來以後進行購買,這從本質上與投資的基本要義是相悖的。如果投資者現在變得躊躇不定,直到市場鼓勵他買入才開始行動,那他與投機者還有何區別?又如何比一般的投機者賺取更多利潤呢?」

格雷厄姆明確地承認,投機也是可以賺到錢的,只是在他看來,投機是難以複製的藝術,對天賦要求高,而價值投資才是可以學習、複製的。

就絕大多數股民來說,建議踏踏實實走價值投資的路子。如果非要進行短期投機,務必要確保買入賣出之間的邏輯自洽。

大趨勢里才有大機遇

有沒有通用的投資邏輯呢?有的,那就是把握大趨勢。

無論信奉哪種理論的大師,都堅信大波動中才有大利潤,投資的第一要義是要把握基本趨勢。道氏理論把市場趨勢分為基本趨勢、次級趨勢和小型趨勢三類。

大致來講,基本趨勢指運行時間1年及以上的大行情,對應20%以上的漲跌幅;基本趨勢會間斷地被方向相反的次級趨勢打斷,表現為牛市裡的回調或熊市中的反彈,一個次級趨勢可能會折回三分之一或三分之二的收益;次級趨勢由小型趨勢或每日波動構成,每日波動造成的小型趨勢是無足輕重的。

安德烈•科斯托拉尼曾用開車的例子勸投資者把握大趨勢:

「我年輕時曾經學過開車,駕駛教練告訴我:『你是學不會開車的!』『為什麼?』我吃驚地問。『因為你老是看著發動機護罩。抬起頭來,看著前面300米遠的地方。』從那之後,我在駕駛方面變成了另一個人。在交易所,人們也必須這樣。」

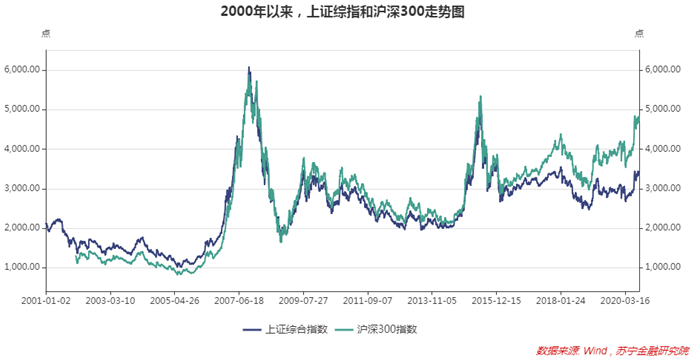

在牛市行情中,最佳策略永遠是拿住你的頭寸,回撤是買入時機;在熊市裡,空倉才是最佳策略,每次反彈都是出逃時機。大趨勢不同,操作方向也不同。以A股為例,2000年以來,市場起起伏伏,只有隨大趨勢而動,才有可能成為贏家。

真正困難的恰恰在於判斷大趨勢。

長期低迷的市場中,指數上漲10個點,究竟是熊市裡的反彈還是牛市的早期階段?指數一路漲到了5000點,究竟是步入牛市的尾聲,還是中場休息、蓄勢再漲呢?

判斷底部和頂部是最困難的,老鳥也會頻頻失手。對一般投資者來說,更多的是要把握中段趨勢:當市場已經確立牛市時,買入並持有,不為中間大大小小的回撤而動,然後見好就收;當市場已經確立熊市時,保持空倉,等待牛市信號。

比這更簡單的則是進行基金定投,指數處於低位時堅持定投,在高位時停止操作,並擇機賣出。

最難還是人性

在《證券投機的藝術》(寫於1999年)一書中,科斯托拉尼坦承他在過去幾十年里一直給投資者灌輸這個投資策略:

「去藥店買一些安眠藥,吃下它,然後買下一籃子的國際藍籌股,再睡上幾年。」

結合1980年以來標普500指數走勢看,科斯托拉尼的建議無比正確。整整40年,無論是本世紀初的網際網路泡沫破滅、2008年金融危機,還是今年的新冠疫情,似乎都沒能阻止標普500指數的一路上漲。

40年的整體上漲,也讓美國股市孵化出很多價值投資大師,大潮未退,以至真假難辨。當然,樹不能漲到天上去,漲得越凶,蕭條之後越難治。但對很多投資者來說已經夠了,人生才有幾個40年。

對美股的這種後見之明,也再次表明,如果知道大趨勢,投資將變得多麼簡單。

就當前A股市場來看,無論是長期的經濟復甦與轉型,中期的利率下行與資金寬鬆,還是短期內日趨樂觀的市場情緒,都昭示著A股處於並將持續處於牛市行情中。對投資者來說,買入並持有仍是最優策略。

當然,如果我們等來的不是長牛慢牛,適時退出就變得至關重要,切忌在牛市中停留太長時間。

何時退出又是個大問題,基本原則是不能過度貪婪。但告誡投資者不貪婪也是一句空話,貪婪是人性使然,沒有貪婪,連股票市場都不會存在。

所以,到頭來,投資者最大的敵人,是他自己。