AI 智能摘要

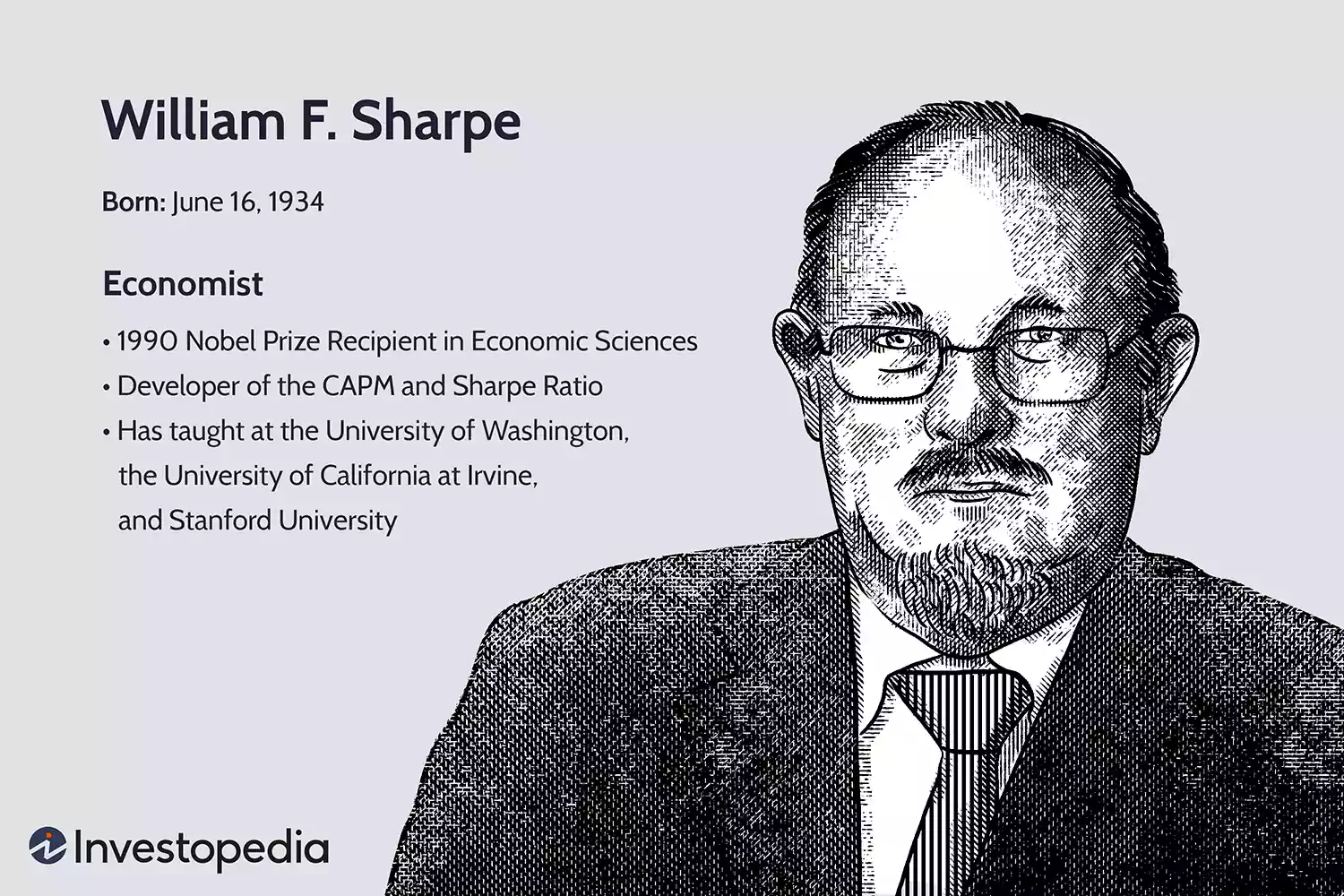

William Forsyth Sharpe 是一位美國經濟學家,他與Harry Markowitz和Merton Miller 一起獲得了 1990 年諾貝爾經濟學獎,以開發有助於投資決策的模型。

夏普以在 1960 年代開發資本資產定價模型(CAPM) 而聞名。CAPM 描述了系統風險和預期收益之間的關係,並指出承擔更多風險是獲得更高收益的必要條件。他還以創造夏普比率而聞名,該比率用于衡量投資的風險回報率。

關鍵要點

- 威廉·F·夏普 (William F. Sharpe) 是一位以開發 CAPM 和夏普比率而著稱的經濟學家。

- CAPM 是投資組合管理的基石,旨在通過查看無風險利率、貝塔和市場風險溢價來找到預期回報。

- 夏普比率可幫助投資者破譯哪些投資在風險水平下提供最佳回報。

艾莉森·欽科塔 / Investopedia

早年生活和教育

威廉·福賽思·夏普(William Forsyth Sharpe)於 1934 年 6 月 16 日出生在波士頓。他和他的家人最終定居在加利福尼亞,並於 1951 年從河濱理工高中畢業。在決定在大學學習什麼方面經歷了幾次錯誤的開始,包括放棄了追求的計劃醫學和工商管理,夏普決定學習經濟學。1

他於 1955 年畢業於加州大學洛杉磯分校,獲得文學學士學位,並於 1956 年獲得文學碩士學位。夏普隨後完成了他的博士學位。1961年經濟學博士。

夏普曾在華盛頓大學、加州大學歐文分校和斯坦福大學任教。他還在學術界以外的職業生涯中擔任過多個職位。

值得注意的是,他是蘭德公司的經濟學家,美林和富國銀行的顧問,夏普羅素研究公司與弗蘭克羅素公司的創始人,以及諮詢公司 William F. Sharpe Associates 的創始人。

夏普因其對金融和商業領域的貢獻而獲得了許多獎項,其中包括 1980 年美國商學院大會對商業教育領域的傑出貢獻獎,以及金融分析師聯合會尼古拉斯·莫洛多夫斯基獎對商業教育領域的傑出貢獻。 1989年[金融]專業。他在1990年獲得的諾貝爾獎是最負盛名的成就。1

顯著成就

資本資產定價模型

夏普最著名的是他在開發 CAPM 方面的作用,這已成為金融經濟學和投資組合管理的基本概念。這個理論起源於他的博士論文。

夏普於 1962 年向《金融學雜誌》 提交了一篇總結 CAPM 基礎的論文。雖然它現在是金融學的基石理論,但最初收到了該出版物的負面反饋。後來在編輯人員變動後於 1964 年出版。

夏普比率假設數據呈正態分布,這在金融市場中很少見,並且是該比率的限制之一。

CAPM 模型理論認為,股票的預期回報應該是無風險回報率加上投資的貝塔乘以市場風險溢價。

無風險回報率補償了投資者捆綁他們的資金,而貝塔和市場風險溢價補償了投資者通過投資於提供無風險利率 的國債而承擔的額外風險。

夏普比率

夏普還創造了經常被引用的夏普比率。夏普比率衡量每單位波動率超過無風險利率所獲得的超額回報。該比率有助於投資者確定更高的回報是由於明智的投資決策還是承擔了過多的風險。

兩個投資組合可能具有相似的回報,但夏普比率顯示哪個投資組合承擔更大的風險來獲得該回報。較低風險的較高回報更好,夏普比率有助於投資者找到這種組合。

此外,夏普 1998 年的論文《確定基金的有效資產組合》被認為是基於回報的分析模型的基礎,該模型分析歷史投資回報以確定如何對投資進行分類。

投資者如何使用夏普比率的例子

假設投資者想要在他們的投資組合中添加一隻新股票。他們目前正在考慮兩種,並希望選擇風險調整後回報率更高的一種。他們將使用夏普比率計算。

假設無風險利率為 3%。

股票 A 在過去一年的回報率為 15%,波動率為 10%。夏普比率為 1.2。計算為 (15-3)/10。

股票 B 過去一年的回報率為 13%,波動率為 7%。夏普比率為 1.43。計算為 (13-3)/7。

雖然股票 B 的回報率低於股票 A,但股票 B 的波動性也較低。在考慮投資風險時,股票 B 提供了更好的回報組合和更低的風險。即使股票 B 的回報率只有 12%,它仍然是夏普比率為 1.29 的更好選擇。

謹慎的投資者選擇股票 B,因為與股票 A 相關的略高的回報並不能充分補償較高的風險。

計算存在一些問題,包括所研究的時間框架有限,以及先前收益和波動率代表未來收益和波動率的假設。情況可能並非總是如此。

William F. Sharpe 憑什麼獲得諾貝爾獎?

威廉·F·夏普 (William F. Sharpe) 於 1990 年獲得諾貝爾經濟學獎。他因資本資產定價模型 (CAPM) 而獲獎。CAPM 的前提是證明證券價格如何顯示投資的潛在風險和回報。1

夏普比率是基於 CAPM 的嗎?

是的,夏普比率基於資本資產定價模型 (CAPM)。夏普比率是源自 CAPM 的指數之一,投資者使用它來確定與其風險相關的投資回報。

什麼是哈里馬科維茨模型?

Harry Markowitz 模型是一種用於投資組合優化的財務模型。它可以幫助投資者從一系列特定證券的投資組合中選擇最有效的投資組合。馬科維茨與威廉·F·夏普和默頓·米勒一起獲得了 1990 年的諾貝爾經濟學獎。

底線

William F. Sharpe 的理論對經濟世界做出了很大貢獻,並幫助投資者做出更好、更安全的投資決策。他的工作也是其他投資工具的基石,例如基於回報的分析模型。