AI 智能摘要

熊市是證券價格走低的長期區間。關於正式宣布熊市需要滿足的確切條件存在很多爭論,但最被接受的定義是持續時間通常為兩個月或更長時間,證券價格從近期高點下跌 20% 或更多。1熊市通常伴隨著負面的投資者情緒或經濟增長疲軟或下滑的時期,例如衰退。

自 1947 年 4 月以來,共有 14 次熊市,時間從一個月到 1.7 年不等。平均而言,熊市持續了 11.3 個月,平均累計損失為 -32.1%。2市場拋售的另一種形式稱為修正。修正最常見的定義是證券價格從近期高點下跌 10%。3就像在熊市中一樣,修正通常伴隨著投資者的悲觀或消極情緒。

就本文而言,修正和熊市之間的確切界限並不重要。對大多數投資者而言,關鍵是某些公司——那些位於商業曲線中間的公司,被稱為中型股——在疲軟時期的表現如何。在本文中,我們將研究相對於更受歡迎的大盤股公司,中型股公司在市場疲軟期間的表現如何。

關鍵要點

- 在牛市期間,中型公司的表現往往優於大型股。在價格下跌期間,中盤股要麼步調一致,要麼跑輸大盤股。

- 該細分市場是否適合投資者的選擇將取決於風險承受能力和投資期限等因素。

- 當市場擔心經濟增長時,與中型股相關的額外波動和風險可能會損害投資者的最佳利益。

如前所述,中型公司佔據了業務生命周期的中間。通常,中型公司的市值在 20 億至 200 億美元之間。4這個群體通常會引起投資者的興趣,因為中型公司已經超越了與早期業務相關的風險,並且擁有巨大的增長和擴張空間。

從歷史上看,當價格上漲時,中盤股相對於大盤股表現良好。根據標準普爾道瓊斯指數進行的研究,以標準普爾 400 中型股指數衡量的中型股公司在 1994 年 12 月 30 日至 2019 年 5 月 31 日期間的年化增長率超過標準普爾 500 指數和標準普爾 600 指數分別為 2.03% 和 0.92%。5過去的表現,尤其是在比較時,絕不是未來表現的保證。預期價格行為的論據僅基於意見,僅用於信息和規劃目的。

許多人會建議,由於與相對較小的規模相關的風險水平較高,因此可以預期更高的回報。然而,有趣的是,在市場下跌期間並不存在相同的業績概況。更具體地說,在查看月度回報時,中型股的平均超額回報為-0.08%。6

換句話說,以歷史為指導,中型股投資者會尋找價格在上漲月份顯著優於大盤股,而在市場下跌時僅略遜於大盤股。由於中型股平均波動性高出約 15%,因此上述風險/回報概況可能對許多類型的投資者來說是可以接受的。7

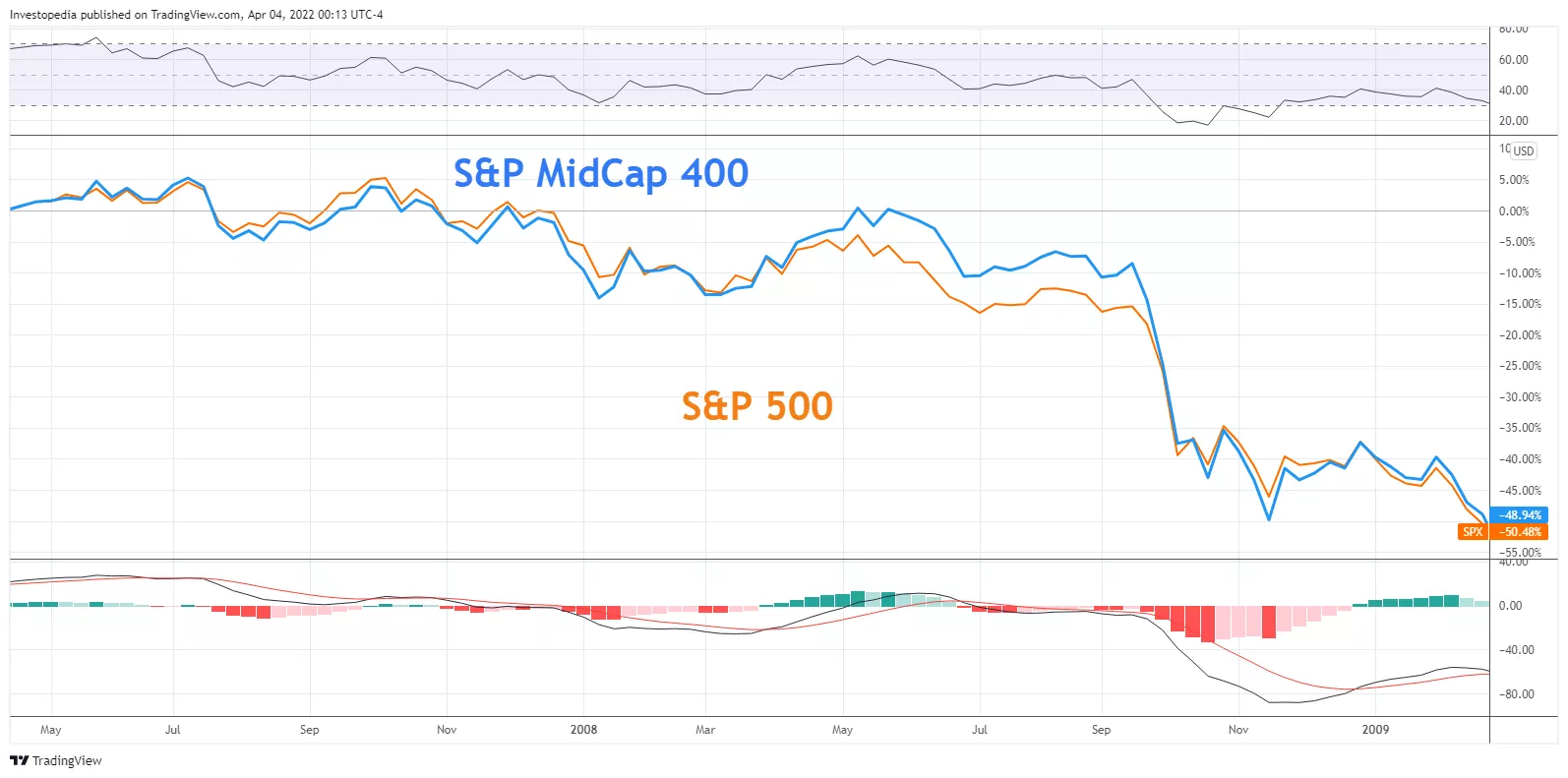

2007–2009

歷史上最重要的熊市之一發生在 2007 年至 2009 年之間。在這 1.1 年的時間裡,市場的總回報率為 -51.9%。2查看圖表,您可以看到標準普爾中型股指數和標準普爾 500 指數在這段時間的大部分時間裡幾乎步調一致。相對於大盤股指數,中盤股指數向工業、材料和公用事業等板塊傾斜。另一方面,大盤股指數提供了更多的技術敞口。

中型股和大型股基金的基本行業構成以及市場疲軟期間投資者情緒的性質最終在價格相關性方面發揮著重要作用。通常,在熊市期間,所有細分市場都高度相關,因為投資者都在爭先恐後地尋找退出和拋售頭寸,而不管其基本面如何。

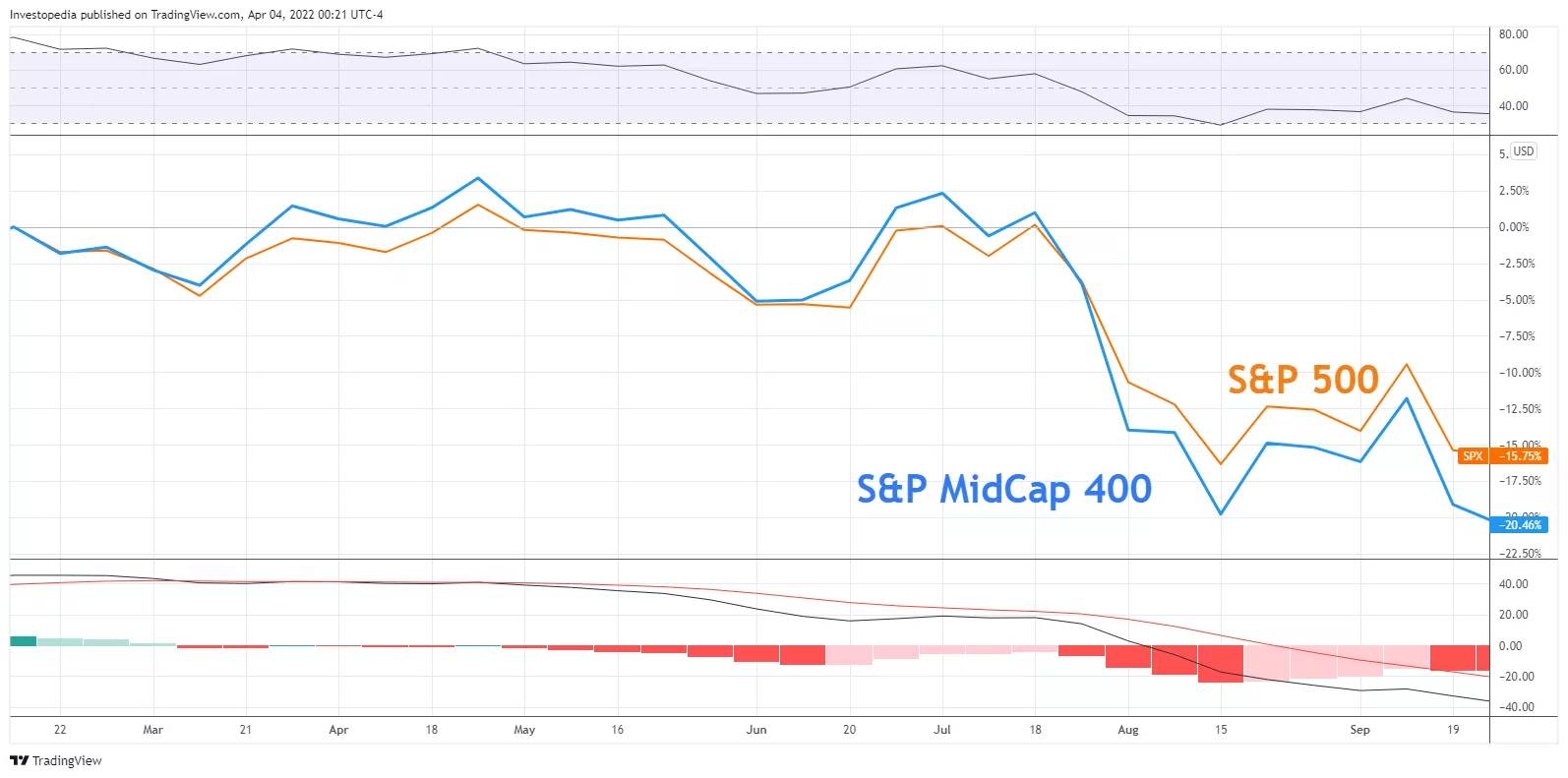

2011

2011

2011 年的市場下跌雖然在技術上並不被認為是熊市,但由於投資者的負面情緒很高,因此跌幅很大。從 2009 年底到 2012 年,歐洲主權債務危機對全球經濟增長構成重大威脅。您可能還記得,當時,希臘、葡萄牙、西班牙和愛爾蘭等幾個歐元區成員國在償還政府債務方面遇到困難,需要第三方援助來救助一些主要金融機構。8與此同時,回到美國,2011 年是歷史上標普將美國聯邦政府信用評級下調至 AAA 以下的第一年。9

隨著對全球經濟增長放緩的擔憂佔據主導地位,投資者開始擔心經濟衰退,股票價格開始下跌。查看下圖,您可以看到市場中的中型股與大型股密切相關,並且隨著今年下半年國內經濟增長擔憂加劇,它們開始表現不佳。

2015–16

2015–16

在 2015-16 年期間,對經濟增長前景轉弱的擔憂再次開始升溫。這一次,中國低於預期的 GDP 增長引發了人民幣對美元貶值 3% 的突然決定。10 8 月 24 日,投資者恐慌並尋找出口。大量拋售壓力使中國上證綜合指數下跌 8.5%。11

從下圖可以看出,中型股在年初表現強勁,主要股指之間出現典型的背離,正如市場上漲時所見。隨著價格開始下跌,中型股開始表現不佳。這張圖表清楚地說明了當市場價格上漲時,中型股如何引領潮流,以及當價格下跌時,板塊之間的價格如何趨於同步波動。

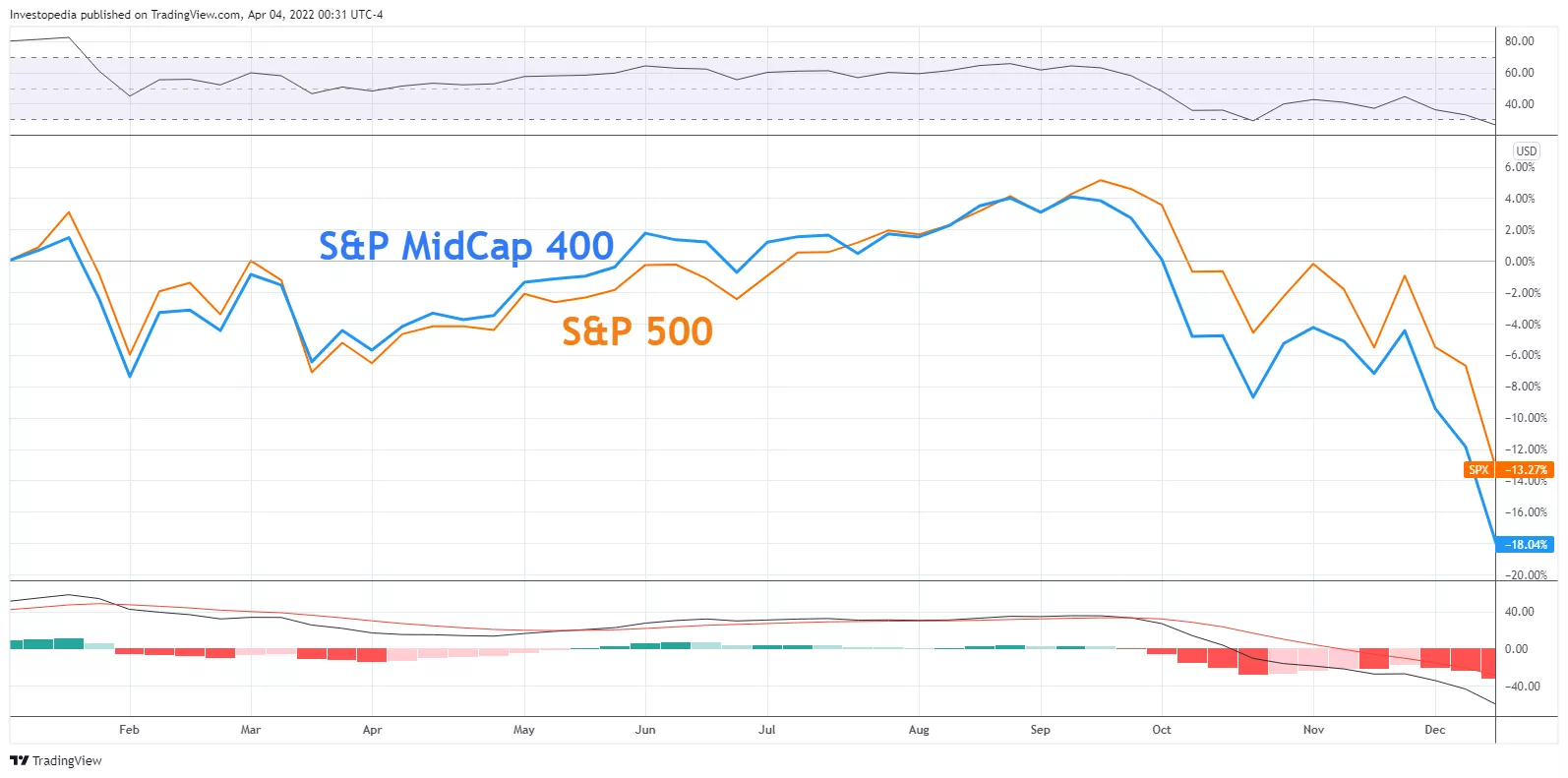

2018–19

2018–19

2018 年對北美投資者來說是艱難的一年。對與中國的貿易戰的擔憂、更高利率的威脅以及對經濟放緩的揮之不去的擔憂導致投資者將價格推低。12以 2018 年為例,有趣的是,今年上半年價格如何同步波動,但隨著經濟擔憂開始加深,中型股開始表現不佳。

該圖表突出了中型股的雙刃特性,以及當市場擔心未來增長時,與較小的中型股相關的額外波動性和風險如何損害投資者的最佳利益。

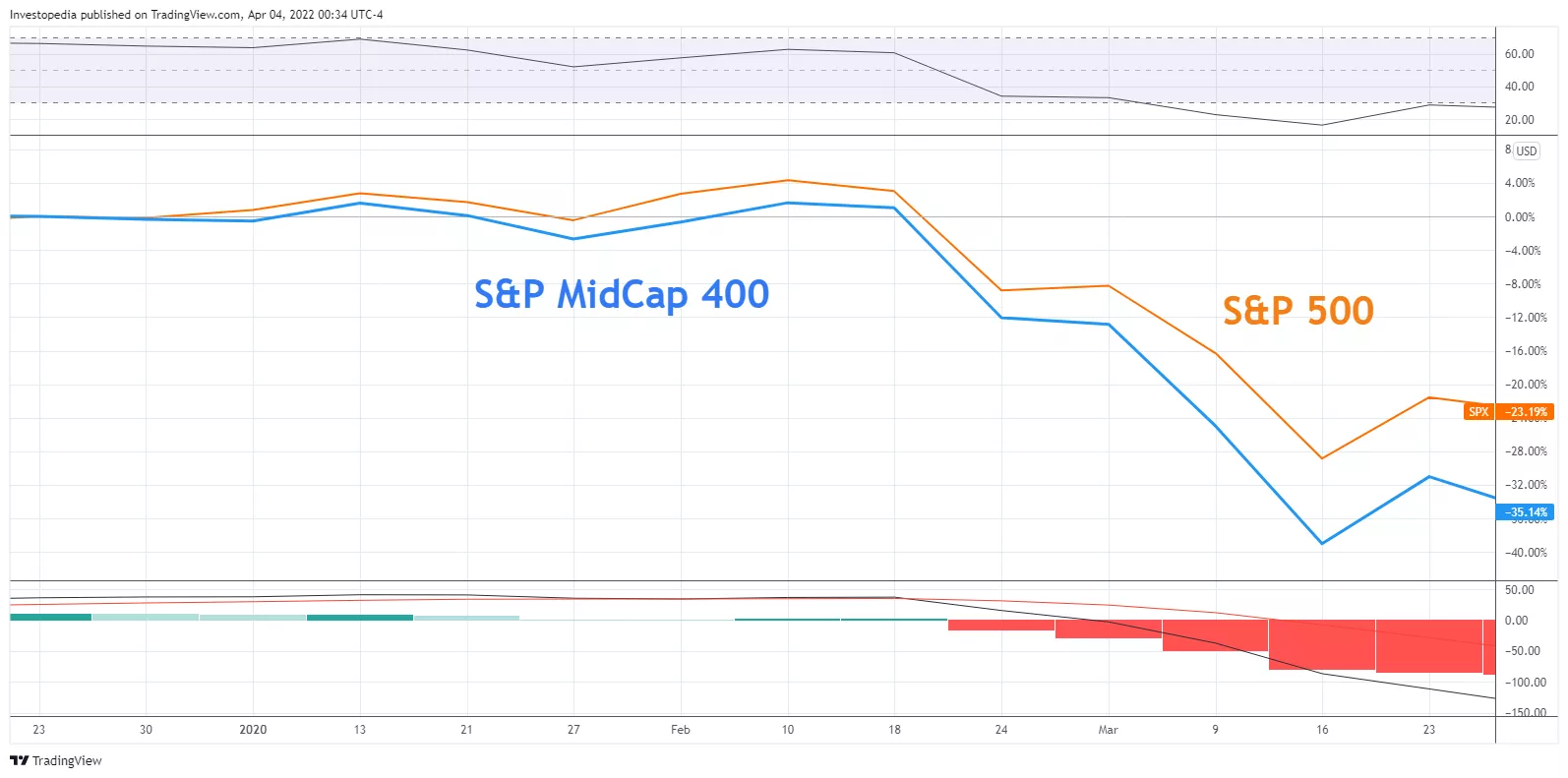

2020

2020 年初 COVID-19 大流行的爆發充滿了恐懼和不確定性。封鎖令和日常業務的突然變化凸顯了技術在當今世界中的關鍵作用。13 14增加對大盤科技公司的敞口有助於緩衝標準普爾 500 指數相對於中小盤股的回報。

這張圖表突出了中型股如何並不總是與其他細分市場同步,以及它們如何在恐慌性拋售和不確定時期表現不佳。這是一個很好的提醒,細分市場之間的價格並不總是像某些人希望或期望的那樣接近。

美國有多少熊市?

美國有多少熊市?

截至 2022 年 3 月 31 日,美國自 1947 年以來已經出現了 14 次熊市。熊市從一個月到 1.7 年不等。平均而言,熊市持續了 11.3 個月,平均累計損失為 -32.1%。2

與大盤股相比,中盤股的波動性要高多少?

在 1994 年至 2019 年期間,中型股的波動性比大型股高出約 15%。同期,標準普爾 400 指數的年化率分別超過標準普爾 500 指數和標準普爾 600 指數 2.03% 和 0.92%。15以歷史為指導,中型股投資者希望價格在上漲月份顯著優於大盤股,而在市場下跌時僅略遜於大盤股。這種類型的風險/回報狀況是許多投資者尋求投資中型公司的原因之一。

修正和熊市有什麼區別?

修正和熊市都是股市經歷一段時期價格下跌的情景。修正和熊市通常都伴隨著負面的投資者情緒。在回調的情況下,價格通常會從最近的峰值下跌 10% 或更多,而熊市更為重要,價格會從最近的峰值下跌 20% 或更多。1 3

底線

從歷史上看,在市場上漲期間,中型股公司相對於大型股股表現出強勁的回報。相反,在市場價格下跌期間,與較小規模相關的較高風險往往會導致中型股表現略遜一籌。

投資者的風險承受能力和投資期限是該細分市場在多元化投資組合中應得的配置類型的組成部分。簡而言之,對於那些尋求相對於大盤股指數更高的超額回報同時也承擔合理風險的投資者來說,中盤股是一個值得的候選者。