AI 智能摘要

收益率曲線 一詞是指美國財政部發行的固定收益證券的短期和長期利率之間的關係。當短期利率超過長期利率時,就會出現收益率曲線倒掛。在正常情況下,收益率曲線不會倒掛,因為期限較長的債務通常比短期債務的利率更高。

從經濟角度來看,收益率曲線倒掛是一個值得注意且不常見的事件,因為它表明近期風險高於長期風險。下面,我們將解釋這種罕見的現象,討論其對消費者和投資者的影響,並告訴您如何調整您的投資組合以應對這種情況。

關鍵要點

- 收益率曲線說明了到期債券的利率。

- 當短期債務工具的收益率高於相同信用風險狀況的長期工具時,就會出現收益率曲線倒掛。

- 收益率曲線倒掛是不尋常的,因為長期債務應該承擔更大的風險和更高的利率,因此當它們發生時,會對消費者和投資者產生影響。

- 美國國債收益率曲線倒掛是即將到來的衰退最可靠的領先指標之一。1

利率和收益率曲線

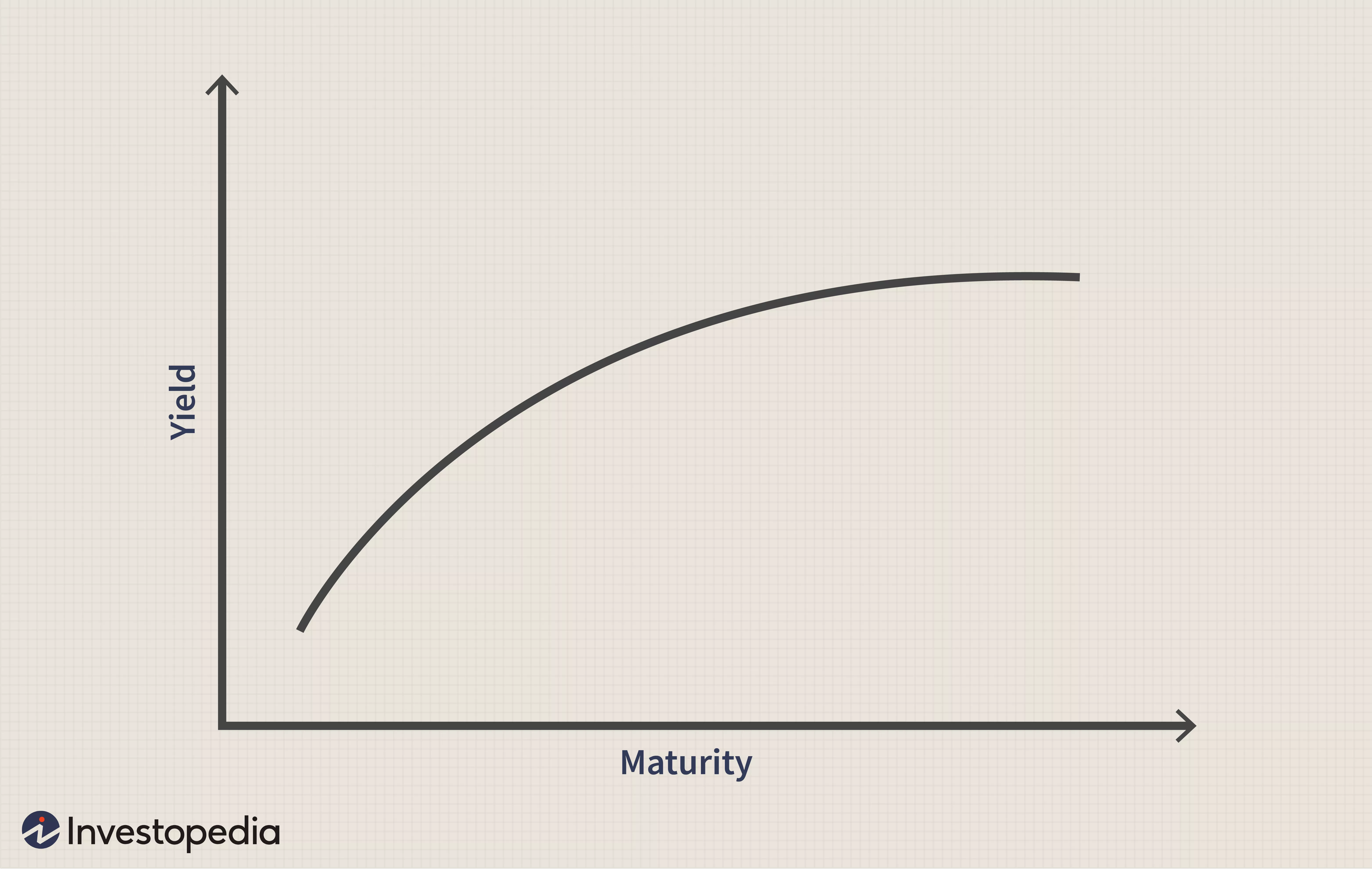

通常,短期利率低於長期利率,因此收益率曲線向上傾斜,反映出長期投資的收益率更高。這被稱為正常收益率曲線。當短期和長期利率之間的利差收窄時,收益率曲線開始變平。在從正常收益率曲線到倒置曲線的過渡過程中,通常會看到 平坦的收益率曲線。

正常收益率曲線。 圖片來自 Julie Bang © Investopedia 2019反向收益率曲線表明了什麼?

正常收益率曲線。 圖片來自 Julie Bang © Investopedia 2019反向收益率曲線表明了什麼?

從歷史上看,收益率曲線倒掛一直被視為經濟衰退即將來臨的指標。當短期利率超過長期利率時,市場情緒表明長期前景不佳,長期固定收益提供的收益率將繼續下降。

最近,這種觀點受到質疑,因為外國購買美國財政部發行的證券已經對美國政府債務支持的產品產生了高水平的持續需求。當投資者積極尋求債務工具時,債務人可以提供較低的利率。當這種情況發生時,許多人認為,是供需規律,而不是即將到來的經濟厄運和陰霾,使貸方能夠在無需支付更高利率的情況下吸引買家。

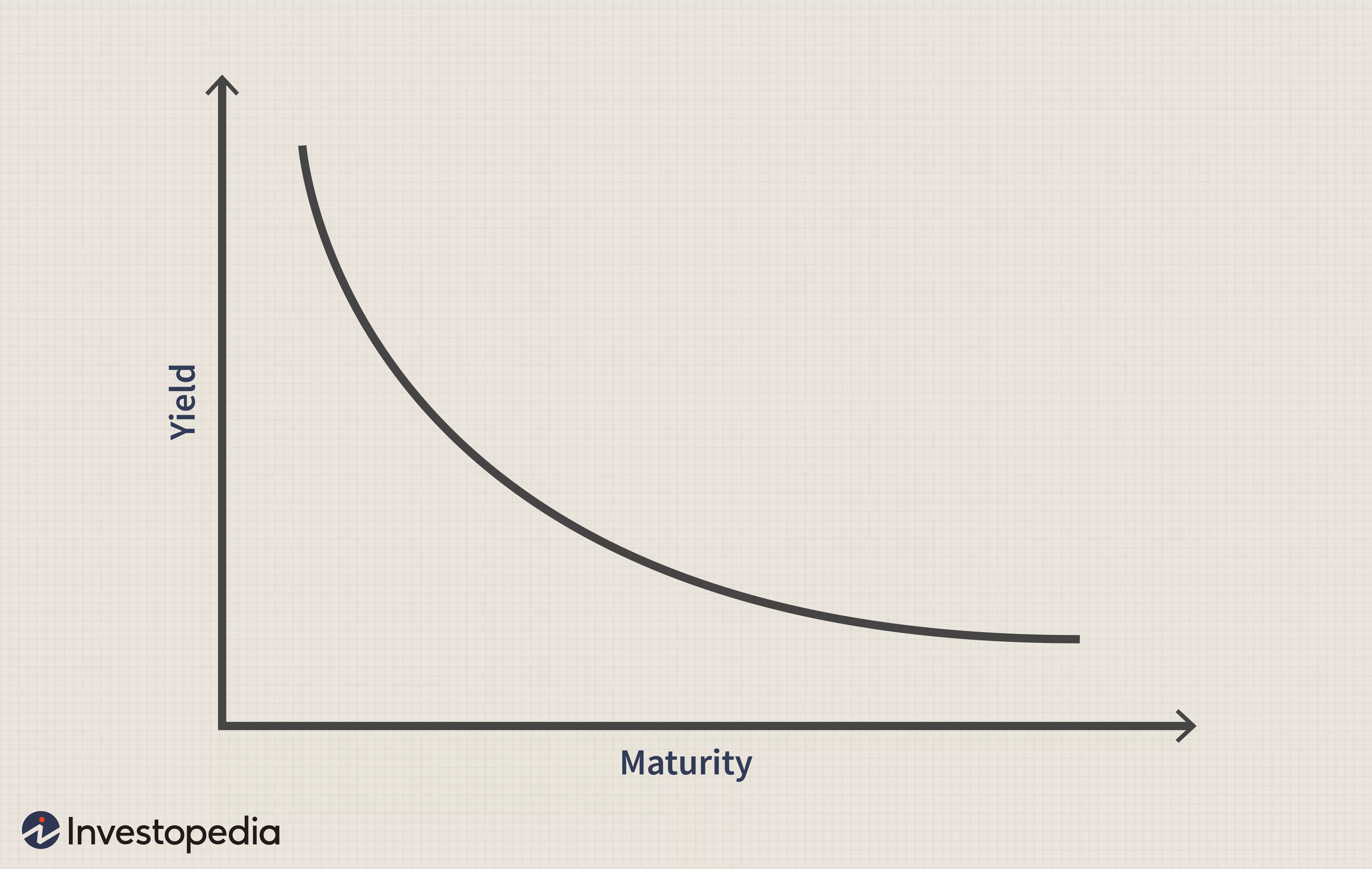

反向收益率曲線:注意收益率和到期日之間的反比關係。 圖片來自 Julie Bang © Investopedia 2019

反向收益率曲線:注意收益率和到期日之間的反比關係。 圖片來自 Julie Bang © Investopedia 2019

收益率曲線倒掛的情況相對較少,這在很大程度上是由於自 1990 年代初以來兩次衰退之間的間隔期比平均水平要長。例如,1991 年 3 月、2001 年 11 月和 2009 年 6 月開始的經濟擴張是二戰以來最長的四次經濟擴張中的三次。2在這些長時期內,經常會出現收益率曲線倒掛是否會再次發生的問題。

經濟周期,無論其長度如何,在歷史上都會從增長過渡到衰退,然後再返回。自 1956 年以來的每次衰退之前,收益率曲線倒掛是這些周期的基本要素。3考慮到這種模式的一致性,如果當前的擴張消退到衰退,倒掛收益率可能會再次形成。

向上傾斜的收益率曲線是與長期到期相關的較高風險的自然延伸。在不斷增長的經濟中,投資者還要求在曲線的長端獲得更高的收益率,以彌補投資債券相對於其他資產類別的機會成本,並維持可接受的通脹率利差。

隨著經濟周期開始放緩,可能是由於美聯儲加息,收益率曲線的上行斜率隨著短期利率上升而趨於平緩,而長期收益率保持穩定或略有下降。在這種環境下,投資者將長期收益率視為股票和其他資產類別潛在回報較低的可接受替代品,後者往往會提高債券價格並降低收益率。

收益率曲線倒掛的形成

隨著對即將到來的經濟衰退的擔憂加劇,投資者傾向於購買長期國債,其前提是它們可以為股市下跌提供避風港,提供資本保全,並在利率下降時有升值潛力。由於轉向長期到期,收益率可能會低於短期利率,形成反向收益率曲線。自 1956 年以來,股市在反轉開始後已經六次見頂,經濟在 7 到 24 個月內陷入衰退。

截至 2017 年,最近的收益率曲線倒掛於 2006 年 8 月首次出現,當時美聯儲提高了短期利率以應對過熱的股票、房地產和抵押貸款市場。收益率曲線倒掛比 2007 年 10 月標準普爾 500 指數的峰值早 14 個月,比 2007 年 12 月經濟衰退正式開始早 16 個月。然而,越來越多的投資公司對 2018 年的經濟展望表明,收益率曲線倒掛可能即將出現,理由是短期和長期國債之間的利差正在縮小。

如果歷史有先例,當前的商業周期將繼續發展,經濟放緩最終可能會變得明顯。如果對下一次衰退的擔憂上升到投資者將購買長期國債視為其投資組合的最佳選擇的程度,那麼下一條收益率曲線倒掛的可能性很大。

反向收益率曲線對消費者的影響

除了對投資者的影響外,收益率曲線倒掛也對消費者產生影響。例如,通過可調整利率抵押貸款(ARM) 為其房產融資的購房者擁有根據短期利率定期更新的利率計劃。當短期利率高於長期利率時,ARM 的支付往往會增加。當這種情況發生時,固定利率貸款可能比可調整利率貸款更具吸引力。

信貸額度以類似的方式受到影響。在這兩種情況下,消費者都必須將大部分收入用於償還現有債務。這會減少可消耗性收入,並對整個經濟產生負面影響。

反向收益率曲線對固定收益投資者的影響

收益率曲線倒掛對固定收益投資者的影響最大。一般情況下,長期投資收益較高;因為投資者在更長的時間內冒著錢冒險,所以他們得到了更高的回報。倒置曲線消除了長期投資的風險溢價,讓投資者通過短期投資獲得更好的回報。

當美國國債(一種無風險投資)和高風險公司替代品之間的利差處於歷史低位時,投資低風險工具通常是一個容易的決定。在這種情況下,購買美國國債支持的證券提供的收益率類似於垃圾債券、公司債券、房地產投資信託(REIT) 和其他債務工具的收益率,但沒有這些工具固有的風險。貨幣市場基金和存款證 (CD) 也可能具有吸引力——尤其是當一年期存款證支付的收益率與 10 年期國債相當時。

反向收益率曲線對股票投資者的影響

當收益率曲線倒掛時,以短期利率借入現金並以長期利率放貸的公司(例如社區銀行)的利潤率下降。同樣,對沖基金常常被迫承擔更高的風險,以達到他們想要的回報水平。

事實上,對俄羅斯利率的押注在很大程度上歸功於長期資本管理公司的消亡,該公司是由債券交易員約翰梅里韋瑟經營的著名對沖基金。

儘管對某些方面產生了影響,但收益率曲線倒掛往往對不依賴利率的消費必需品和醫療保健公司的影響較小。當收益率曲線倒掛出現在衰退之前時,這種關係就變得清晰起來。當這種情況發生時,投資者往往會轉向防禦性股票,例如食品、石油和煙草行業的股票,這些股票通常受經濟低迷的影響較小。

- 2019年,收益率曲線短暫倒掛。來自勞動力市場吃緊的通脹壓力信號和美聯儲從 2017 年到 2019 年的一系列加息提高了對經濟衰退的預期。這些預期最終導致美聯儲放棄加息。收益率曲線的這種反轉標誌著 2020 年經濟衰退的開始。

- 2006 年,收益率曲線在這一年的大部分時間裡都是倒掛的。2007 年,長期國債繼續跑贏股票。2008 年,隨著股市崩盤,長期國債飆升。在這種情況下, 大蕭條 到來了,結果比預期的還要糟糕。

- 1998年,收益率曲線短暫倒掛。數周以來,俄羅斯債務違約後,美國國債價格飆升。美聯儲的快速降息有助於防止美國經濟衰退。然而,美聯儲的行動可能促成了隨後的 網路泡沫。

底線

儘管專家質疑收益率曲線倒掛是否仍然是經濟衰退即將到來的強有力指標,但請記住,當投資者毫無疑問地遵循「這次不同」的預測時,歷史上充斥著被摧毀的投資組合。最近,宣揚這一座右銘的目光短淺的股票投資者參與了「科技危機」,以高價搶購科技公司的股票,儘管這些公司根本沒有盈利的希望。

如果您想成為一個聰明的投資者,請忽略噪音。與其花費時間和精力試圖弄清楚未來會帶來什麼,不如根據長期思維和長期信念構建您的投資組合,而不是短期市場走勢。

對於您的短期收入需求,做顯而易見的事情:選擇收益率最高的投資,但請記住,倒掛是一種反常現象,它們不會永遠持續下去。當反轉結束時,相應地調整您的投資組合。