AI 智能摘要

高市盈率究竟意味著什麼?高市盈率的意義是什麼,它是否意味著有機會賣空特定股票並賺錢?

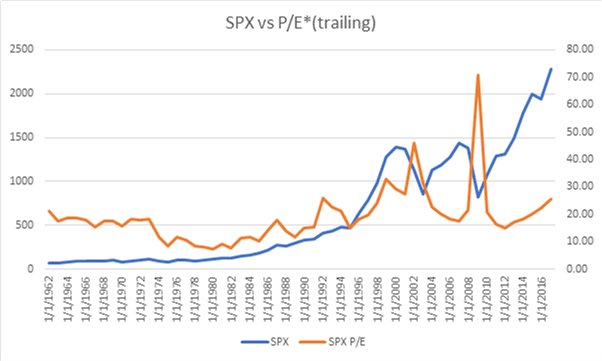

我們通常使用的市盈率為尾隨市盈率:

- 它是通過將當前價格除以上一年度收益得出的。對於標準普爾500指數,我們將價格除以每股的追蹤收益。

- 簡而言之,市場價格÷每股收益

- 它讓我們知道你為每一美元的收入支付了多少(就倍數而言)。例如,市盈率為15隻意味著你願意為之前每一美元的收益支付15美元。

隨著沃倫·巴菲特(Warren Buffet)說「當人們貪婪時買,當人們貪婪時賣掉」。市盈率15應該是我們成為億萬富翁的黃金票,對吧?

這是我們一直在等待的指標嗎?過高估值的跡象?

這個故事老實說不那麼簡單。如果我們分解這個等式,它可以是這樣的:股票價格=收益X收益倍數。這就是問題所在!

我們不知道當前的收益/遠期收益

例如,公司上一年的收益為1美元,股價為30美元。

這意味著我們的尾隨市盈率為30。

根據理論,這種跡象表明該股票被「高估」。但是,如果今年的收益結果出來並且我們看到收益為5美元呢?然後市場似乎非常便宜,因為市盈率突然只是6倍。

因此,僅僅因為我們使用過去的數據,歷史收益可能不是未來收益的良好指南。我可以指出的最好的例子是在金融危機期間收益完全崩潰。標準普爾500指數的市盈率達到70,標準普爾500指數的價格僅為800。

儘管市場處於如此高的市盈率,但它真的被高估了嗎?

此外,遠期盈利預期可能不足以指導最終的「已實現」收益。他們畢竟只是分析師的期望(也可以在一年內修改倍數)。

盈利倍數考慮未來預期收益

投資者非常聰明。

一般來說,如果人們認為他們仍然可以賺錢,他們只會支付巨額收益倍數。換句話說,他們預計收益將進一步攀升,從而壓縮最終的收益率。

由於這種貼現機制,僅僅在市盈率的前提下,認為股票市場被高估並不是那麼簡單。

以上是標準普爾500指數及其相關市盈率的圖表。具有諷刺意味的是,此時間表中最高的市盈率是在標準普爾500指數處於最低點的危機期間。

短缺泡沫的危險:市場可能比你的解決方案更不合理

凱恩斯的這句名言很好地總結了它。即使在科技泡沫期間,著名的基金經理朱利安羅伯遜(老虎管理公司)因高估「高科技」公司的股票而遭受巨大損失。

那麼我們如何使用P / E比率呢?

就個人而言,我認為市盈率為你提供了一個考慮估值的良好框架。

如果倍數很高,則表明潛在的投資者情緒可以改善收益。

如果我認為盈利改善的這種實現不會傳入,那麼這將是一個縮短的潛在機會,特別是如果我相信投資者情緒惡化的話。例如,當收益下降與PE下跌相乘以引發價格下跌時。

看待市盈率的第二種方式就是反向,即標準普爾500指數的收益率。通過轉換為收益率格式,我們可以將股權收益率與其他資產(即固定收益)進行比較,以了解哪些資產更具吸引力。

因此,例如,如果標準普爾500指數收益率為10%且10年期政府債券收益率為15%,那麼你可以預期投資者流動更喜歡債券(因為收益率更高且更安全)。這也稱為FED模型。