AI 智能摘要

現代外匯交易者常用的許多技術分析技術起源於上世紀早期,而技術分析理論的主要貢獻者是Charles H. Dow名下的著名股票交易員。

你可能已經知道道瓊斯是以道瓊斯工業指數或道瓊斯工業指數(DJIA股票指數)命名的交易員,該指數在現代時期仍常被用作股票市場晴雨表。

被稱為查爾斯道氏理論,或更簡單地稱為道氏理論,歷史上歸功於陶氏的市場概念和分析方法在很大程度上被後來的發展所取代。其中最受歡迎的是艾略特波浪理論,它由RN Elliott開發,旨在將道氏理論中的一些基本趨勢分析概念構建並擴展為市場心理學的整體理論及其如何影響價格變動。

以下部分將解釋道氏理論,討論其基本原則,假設和應用,並描述外匯交易者如何使用道氏理論來分析貨幣市場並做出更明智的交易決策。

什麼是道氏理論,它是如何產生的?

道氏理論最初源自股票交易員查爾斯·H·道(Charles H. Dow)在1900年至1902年去世期間在華爾街日報上發表的一系列社論文章。這些文章涵蓋了與道瓊斯關於股市如何看法相關的主題價格變動表現出來,以及這對當前的商業環境及其整體健康狀況有何影響。

雖然道瓊斯從未完成出版其全部市場運動理論,但他的一些同事和支持者進一步擴展和發展了他的起點。

陶氏理論的這些文學貢獻者中較為引人注目的包括1932年出版「道氏理論」的羅伯特瑞亞和1961年出版的「今日道氏理論」的理查德羅素。

道瓊斯最初還制定了道瓊斯工業平均指數或道瓊斯工業平均指數,以及此後被稱為交通指數的道瓊斯鐵路指數,因為他希望將其用作衡量這些經濟部門當前商業狀況的指標。他的部分分析。

雖然更為現代的市場價格變動理論在很大程度上取而代之,但陶氏的理論在引入時是革命性的,並且與當今的金融市場交易者保持相關。今天許多主流市場理論最初都基於道氏理論,並使用類似的假設得出類似的結論。本文的下一部分將解釋構成道氏理論基礎的基本假設究竟是什麼。

牛市熊市,道指道氏三大理論假設

查爾斯陶氏提出了他的市場價格分析理論所依據的三個基本假設或原則。

請注意,假設的本質意味著這種擬議的市場行為並不一定適用於所有市場條件。

這些假設不是事實,而是對交易者所面臨的實際市場現實的簡化,這些現實往往是正確的,可以用來創造理論含義,反過來可以用來作為交易決策的依據。

基本上,理想情況下,這些原則應被視為一般性和簡化原則,在審查人類心理在決定價格中起重要作用的市場行為時,似乎適用於許多情況。有了這個關鍵點,可以繼續討論道氏理論這三個關鍵假設,它們如下:

市場價格同時以三種形式發展。 道氏理論中這些基本原則中的第一個原則是,以市場價格觀察到的變動傾向於以同時發生的三種形式發展,儘管不是隨機的。這些形式稱為主要,次要和次要價格變動。了解這些形式的存在意味著交易者可以利用它們來首先定義當前形式,然後在市場發展過程中與市場趨勢一致交易。

全部價格折扣。道氏理論原則的第二個關鍵組成部分通常用簡單的短語表示:「全部價格折扣。」這意味著,在理論上,已經確定了買賣雙方均衡處於均衡狀態的市場價格。目前市場參與者可獲得的所有信息的凈總體影響似乎與該價格相關。 此類信息可能包括基本經濟數據,新聞報道,地緣政治事件以及市場可能認為與其當前價格評估相關的任何其他信息,包括交易者的情緒狀態和罕見事件發生的風險,比如自然災害。

這一重要假設特別傾向於在新信息被市場同化時短暫地崩潰,例如在發布與市場分析師的共識預期大不相同的主要經濟數據之後。

一旦新信息反映在市場價格中或「打折」,它再次傾向於反映市場參與者當前的知識和情緒狀態。

歷史重演。道氏理論的第三個也是最後一個主要原則可以簡單地表達為:「歷史重演」。這種假設的含義是,交易者可以使用過去運作良好的技術進行市場預測,以估計未來的市場價格水平。市場價格變動已經在過去一個世紀左右的事件中進行了仔細研究,並且在考慮未來事件的可能影響時,交易者可以隨時獲取這些信息。

當事件發生時沒有最近的歷史先例,並且因此無法研究先前的市場影響並將其應用於當前事件以用於預測目的,這一原則可能會破裂。

了解道指理論和趨勢分析

道氏理論最重要的部分之一涉及評估和預測在主要,次要和次要趨勢中發展的趨勢的方向。道氏理論的趨勢是指持續的定向市場價格走勢。

為了確定趨勢的方向,交易者首先需要知道什麼定義了趨勢,如果其整體方向較高,可以被認為是向上,向上或看漲趨勢,如果其總體方向是,則可以被認為是向下,向下或看跌趨勢。降低。

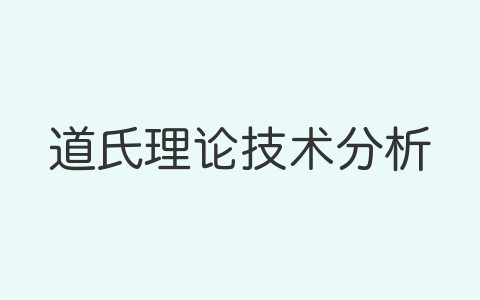

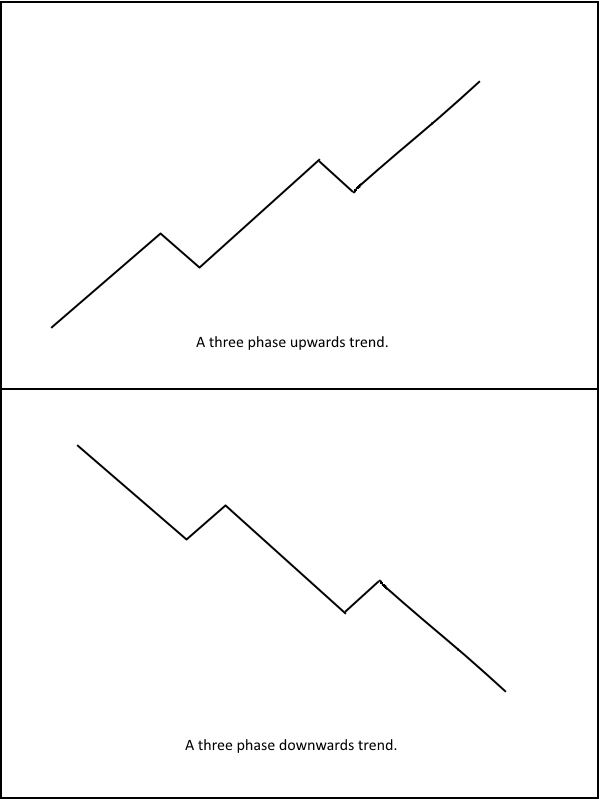

定義上升趨勢的是一系列較高的市場高點或高點以及一系列較高的市場低點或低谷。相反,下跌趨勢有一系列較低的低點和較低的高點。從低谷到高峰的每次移動稱為反彈,而從高峰到低谷的每次移動都稱為拋售。

下面圖1所示的示意圖說明了向上和向下趨勢的一般方向行為,這些趨勢本身由連續的反彈和拋售組成,反之亦然。

圖1:顯示理想化的三相上升和下降趨勢的示意圖。

陶氏特有的趨勢分析形式通常要求技術分析師首先確定主要市場趨勢的方向。這種長期定向運動往往會持續一到三年,儘管這可能會有所不同。

下一種趨勢分析形式要求分析師確定次要或中間趨勢,這種趨勢通常與主要趨勢相反,有時也稱為市場調整。因此,如果特定市場的主要趨勢總體上更高,則次要趨勢的方向將更低。

相反,具有向下主要趨勢的市場將顯示出向上的次要趨勢。

次要趨勢短於主要趨勢,並且往往持續三周至三個月。此外,在該中間趨勢類型中看到的校正的長度範圍往往在主要趨勢的前一個移動的三分之一到三分之二之間。

道氏理論中考慮的最後階段被稱為次要趨勢。次要趨勢的持續時間最短,並且持續時間可延長至數周。這種微小趨勢形成了次要趨勢中的小幅修正,因此它們通常與它相反。

雖然這種次要趨勢不是大多數使用道氏理論概念的交易者最關心的問題,並且往往包含大量相當分散注意力的噪音,但仍應牢記這一趨勢,同時牢記包含二級市場和一級市場的整體情況趨勢。

道氏理論的三個階段

道氏理論的另一個重要基本方面涉及市場在每個主要趨勢中進入的三個階段。

在向上趨勢中,這些是積累階段,公眾參與階段和恐慌階段。在向下趨勢中,它們被稱為分配階段,公眾參與階段和過剩階段。

向上趨勢或看漲市場通常始於累積階段,其特徵是消息靈通的投資者進入市場,有時也被稱為「智能貨幣」,他們在市場的底部或更低的轉折點感知價值。並開始便宜地積累交易資產。這一階段是在向下移動結束之後,隨著拋售壓力消退,隨後價格上漲,趨向於開始價格整合期。

接下來是公眾參與階段,因為公眾對市場的看法隨著有利基本信息的發布而有所改善。這個階段通常是在市場未能做出較低的低點和低點之後,因此市場逆轉似乎已經到位。越來越多的零售交易商,技術分析師和投資者開始進入市場,往往推動價格在趨勢方向上大幅走高。這個階段通常持續時間最長,並且在所有三個階段中最遠。

儘管所有投資者通常都希望在這個階段開始時購買這個市場,但隨著購買興趣開始減弱並且好消息開始老化,過剩階段隨後結束上升趨勢。

接近尾聲時,聰明的錢開始減少他們的頭寸,往往把他們賣給熱情的甚至是非理性的零售買家,他們遲到了。市場動能逐漸減弱通常是市場的最高點,因為最終的上升階段結束,然後開始主要的下行趨勢。

隨後的下跌趨勢或熊市將從分銷階段開始,消息靈通的交易者開始將他們的頭寸賣出他們認為的超買市場,這可能也顯示出價格盤整或急劇下跌的跡象。一旦先前的上漲趨勢沒有創出更高的高點和更高的低點,就可以確認出現新的下跌趨勢,這表明市場出現逆轉。

這往往導致下一個公眾參與階段,隨著公眾意識到市場方向的變化和商業條件看起來不太有利,隨後市場大幅降低。零售商比買家更多,因此市場價格下跌。技術交易者經常在此時改變他們的立場並做空。

然後,下行趨勢在恐慌階段結束,在極端情況下,市場急劇下跌或崩潰可能會很快發生。這一階段的結束往往具有非常不利的市場情緒,負面的基本信息以及投機性空頭頭寸的大量優勢。此時,整個周期重新開始,因為智能資金再次感知價值。

道氏理論中的交易量使用

道氏理論還採用了幾個關鍵指標。首先是索引的使用。例如,像道瓊斯工業平均指數這樣的指數可以用作股票市場交易時整體市場方向的指標。

道指使用的另一個關鍵指標是正在分析的市場交易量。交易量可用於確認有效的價格變動,以及忽略可能在非常稀薄的交易市場中發生的虛假價格變動,例如在主要公共假期發生的變動。

從本質上講,如果交易量隨著趨勢的繼續而上升,那麼這確認並傾向於支持趨勢的額外延續。相反,當交易量隨著趨勢繼續下降時,則無法確認趨勢,並且很可能表明即將發生趨勢逆轉。這是因為交易量顯示的交易活動不再積極支持這一趨勢。

請記住,要記住大多數交易貨幣需要與市場價格趨勢一起移動才能繼續下去的基本事實。

在外匯交易中使用道氏理論概念

將道氏理論中包含的基本思想應用於外匯交易可能已經為許多技術貨幣交易者所熟悉,因為它們是許多現有知名交易技術的基礎。

如果你不熟悉交易,那麼熟悉並使用道氏理論概念可以真正幫助你避免新手交易者經常遇到的一些常見陷阱,例如在頂部買入和在底部賣出。在這些情況下,智能貨幣的交易方向與趨勢趨勢相反。

一個好主意可能是使用道氏理論直接在你的交易計劃中進行市場分析。這可以幫助你避免參與市場在發生重大趨勢逆轉之前經歷的特別危險的過度或恐慌階段。

雖然像黃牛和日內交易者這樣的短期交易者可能不會發現道氏理論特別適用於他們的需求,但長期貨幣交易者可以真正受益於使用道氏理論進行徹底的市場和交易分析,然後再觸發進入或退出倉位。

就道瓊斯理論在投資環境中的現代意義而言,大多數散戶投資者面臨的一個主要問題是,在市場頂端變得過於熱情,在市場底部過於悲觀。很多時候,這是因為新聞媒體經常讓投資者陷入狂熱之中。理解道氏理論的關鍵概念可以真正幫助這些投資者學會與智能貨幣一起交易,而不是在市場走勢減弱時跟隨人群。