AI 智能摘要

來源丨華盛通

招股書,是企業對外講故事的第一份演講稿,作為投資者,我們非常有必要去了解它,畢竟,連「故事」都講不好,誰敢投資呢!

先來看看招股書的官方解釋,

一、招股書是什麼

招股書,又稱招股說明書或公開說明書,是股份有限公司在發行股票時,就發行中的有關事項向公眾作出披露,並向非特定投資人提出購買或銷售其股票的要約邀請性文件。

很簡單,就是告訴大家我要上市了,快來買我的股票!對於打新股民來說,機會來了,打新選股是關鍵,選到好股才能儘可能地避免破發,那麼,如何選股?會看招股書就非常重要啦~

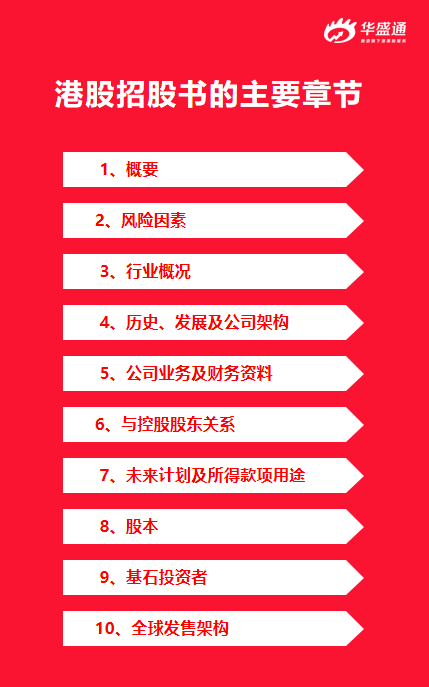

二、招股書的結構

正式的招股書目錄,通常多達四五百頁,為了「申購 or 不申購」去通讀顯然不太現實,尤其是對於毫無財務基礎的人而言,更是難以下手。

這麼多信息,怎麼看呢?今天就教大家快速讀懂招股書,從上面這10點了解公司業務現狀和未來發展前景,並抓住打新重點指標保薦人、綠鞋、基石投資等。

三、招股書的重點

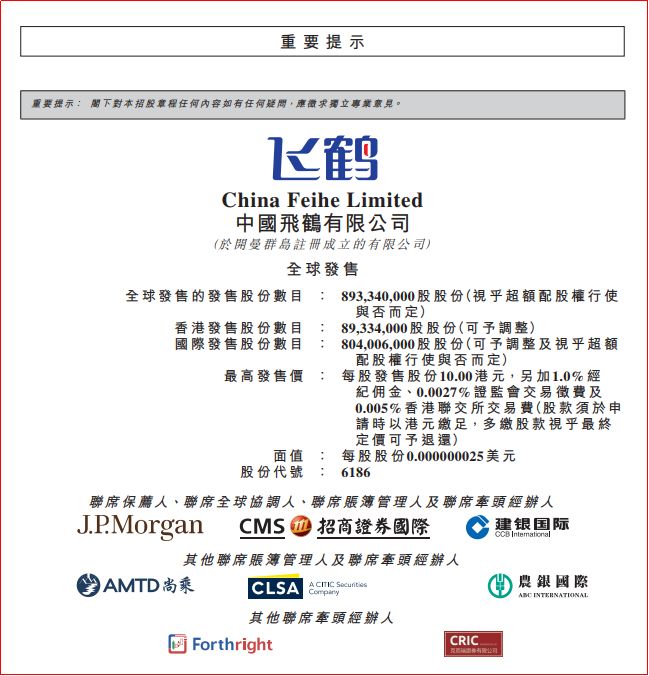

(中國飛鶴招股書,資料來源:華盛證券)

The first,從招股書前幾頁,每家券商都會整理出最最基本的信息,像招股日期、中籤日(暗盤)、上市日期、發行價格、發售數量、市值以及保薦人。

溫馨提示:通過華盛通APP查看更加清楚,還可以查看招股書原文哦!

資料來源:華盛通-新股中心

保薦人,類似上市推薦人,從公司計划上市一直陪伴至公司上市,幫助擬上市公司撰寫招股書,向港交所提交申請版本招股書,答覆港交所的問詢,是決定公司能否順利上市的關鍵。

保薦人一般同時擔任賬簿管理人(承銷商),但是賬簿管理人不僅僅包括保薦人,還包括其他投行。

上市後,賬簿管理人將是穩定市場商即綠鞋機制執行人,進入股票市場購買(或者出售)股票以穩定價格,使其股價在上市初期處於正常水平。

了解完新股的基本信息,我們就要正式開始招股書的要點了:

要全面了解一家上市公司,可以從閱讀概要開始。概要是縮減版的公司業務情況、風險因素、財務數據、控股股東、募集資金用途等介紹,如果沒有時間去細看招股書的話,把概要看完就差不多了。

對於打新投資者而言,看了主營業務就可以排除掉一些公司了。

我們首先需要了解的是公司是幹什麼的?提供什麼樣的產品和服務。從產品或服務,可以大概構造出一個產品幹什麼用,大概會有多大空間。

如果主營業務在香港股市中具有明顯的獨特性,市場前景看好,一般會受市場歡迎。比如新經濟公司,以美團為例,針對消費者,美團提供吃、住、行、游、購物及娛樂等多種服務,針對商家,美團點評提供多種解決方案使其運營數字化。

接著是風險因素,說的是公司會面臨哪些風險。有業務上的風險,也有監管方面的風險,還有來自公司本身的一個風險,比如說人員不穩定或者什麼的。

對於擬上市公司而言,保薦人的作用就是給擬上市公司塗脂抹粉,盡量給投資者展示靚麗的一面。唯有「風險因素」部分給投資者展示的是上市公司可能面臨的風險,雖然實際上真正的問題可能並不會說,但對於投資者而言,在為上市公司靚麗業績激動萬分之時,適時閱讀一下風險因素降降溫,百利而無一害。

然後是行業概覽,上市公司通常會花幾十萬元找一家諮詢公司,幫它分析一下這個行業的格局和前景,以及上市公司在行業中所處的一個地位。同時還會介紹這個行業的主要成本及其走勢情況,這些內容比較有參考意義。

可以中大致了解擬上市公司所處行業的狀況,是屬於快速增長的行業還是夕陽產業,行業集中度如何。同時公司會在招股書里寫上自己的競爭優勢何在,可以從這些表述中看出公司在行業內的地位如何。

很多公司在上市之前給媒體吹風說融了多少多少錢,有沒有水分這這個區域都會露出馬腳,可以此檢驗公司的誠信度。

公司業務及財務資料是招股書中最為核心的一部分,比概要部分更為詳盡。財務數據是業務運行的結果,利用業務數據可以判斷公司的增長前景。業務模式、業務構成、經營範圍及相關數據,通過這些了解公司的經營情況。

財務數據,包括利潤表、資產負債表和現金流量表,先看看3年內的營收和利潤增速,如果增速高且屬於穩定增長,會讓市場安心不少,如果屬於一年不如一年,或者3年內沒什麼增長,這類公司估值就很低。

該部分會闡述上市公司與控股股東的關係,以及雙方如何處理關聯交易,關聯交易的定價是否公平,對於關聯交易比較多的上市公司,投資者應該提高警惕。當然,關聯交易並非洪水猛獸,以海底撈同系公司頤海國際為例,該公司是海底撈的獨家火鍋底料提供商,與海底撈的大股東均屬張勇,該公司上市後表現不俗。

公司控股股東背景不同,給投資者信心也不同,明星企業家所在的公司自然受市場關注度很高,容易形成市場共識,對於控股股東有劣跡的公司,市場一般都是敬而遠之。

這部分可以查閱公司發行後總股本,乘以公司發行價區間,可得總市值區間。再將總市值除以公司近一年總利潤即可得市盈率。同樣也可以通過總市值除以公司凈資產得到市凈率(PB)。

如何計算?請看公式:

市值=發行價格*總股本

總股本=本次發行數量/公眾股比例

(PE)市盈率=總市值/凈利潤

(PB)市凈率=總市值/凈資產

根據這些基本估值數據,可以與同行業公司比較,對於公司發行定價是否昂貴做出基本判斷。

公司上市募資如果是為了發展主營業務,且主營業務正處於高速發展期,這類公司市場更為看好,如果募資是為了還債,主營業務一般,投資者看不到公司發展的前途,這個類公司就不受市場歡迎。

這部分只有上市前引入基石投資者的公司才會公布,包括參與基石投資者名稱,認購的股份數量以及發行佔比等。

一般大型的IPO都會引入基石投資者,基石最特殊的一點就是設有限售期,一般是6個月,過了限售期才可以拋售。出現基石投資一般有2種可能。

第一種:新股實在糟糕,需要基石投資保駕護航,吸引其他投資者前來認購,才能順利完成IPO發行。

第二種:新股確實有前景,基石投資者為了爭取到一定新股配售股份,爭先恐後搶當基石投資。

所以不要認為有基石的新股就一定是好股。還是要綜合考慮哦~

這部分主要講公司本次發行上市的相關安排,包括回撥機制和超額配股權(綠鞋機制)。

香港新股一般會分為國際配售和公開發售兩部分,90%的股票國際配售配發,另外的10%就是公開發售,給所有投資者去認購,主要是散戶投資者。按照港交所的發行規則,當散戶超額認購達到一定倍數,國際發售部分要向公開發售部分回撥。

若上市公司向主承銷商授予超額配股權,會在此處說明,超額配股權一般為本次新股總發行量的15%,可以起到穩定股價的作用,至於上市後是否行權,就完全決定於主承銷商了。