AI 智能摘要

村長說,”春天已經不遠了”,可市場依舊照跌不誤。

就像馬雲所說,今天很殘酷,明天更殘酷,後天很美好,但是大多數人死在明天晚上,看不到後天的太陽!

對於當下市場來說,階段性底部確立是大概率事件,但冬天很長底部也不會短,如何在這個冬天備好存糧,並埋下希望的種子,這才是問題的關鍵。

歷史底部,誰穿越了牛熊?

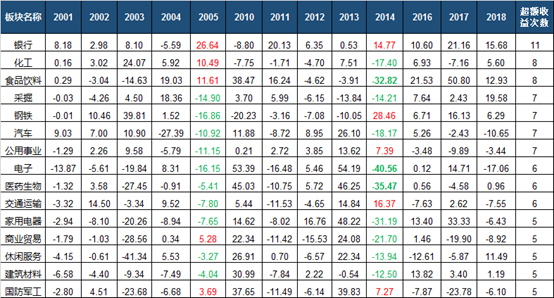

2000年以來,剔除市場劇烈下跌階段,A股出現過3輪熊市磨底行情:其一,2001年初到2005年底,此後迎來需求擴張帶動的大牛市;其二,2010年初到2014年下半年,此後迎來流動性和政策共振的大牛市;其三,2016年至今,當前還未走出困境。

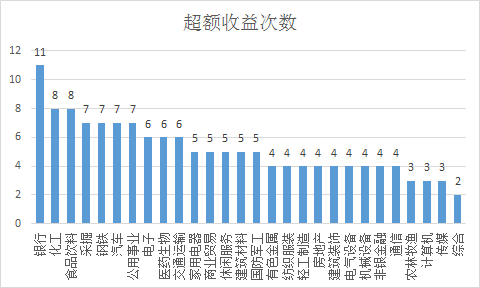

以這3個階段13個年份作為樣本,統計各大板塊(申萬1級)相對於上證指數漲跌幅(總市值加權平均)的數據,有幾大特徵值得注意。

其一,市場大跌之下,具備防禦性屬性的板塊少之又少。

13個年份中,28個1級行業只有銀行、化工、食品飲料、採掘、鋼鐵、汽車和公共事業7個板塊獲取超額收益的概率超過50%,其中銀行板塊一枝獨秀,共有11年收得超額收益。

資料來源:choice

其二,通常偏好”喝酒吃藥”防禦策略作用實際十分有限,強勢板塊補跌才是熊市磨底階段的特徵。

食品飲料板塊雖然13年中有8個年份獲得超額收益,但在熊市的最後階段補跌壓力非常大。從數據上看,2005年相對滬指收得上漲,2014年相對跌幅卻達到32.82%。

醫藥生物板塊13年中只有6年獲得超額收益,防禦屬性很弱,熊市最後階段也大面積補跌。2005年醫藥生物相對滬指下跌5.41%,2014年醫藥生物相對滬指下跌更是達到35.47%。

資料來源:choice

其三,磨底階段,周期板塊表現優於成長板塊,大消費行業總體表現不錯。

13個年份中,超額收益概率排在前面的大多是周期板塊,比如化工、採掘、鋼鐵、公共事業、甚至銀行也算。此外,消費板塊的食品飲料、汽車、醫藥生物、家用電器等表現也較好。

穿越牛熊的關鍵因素

從上面可以看出,穿越牛熊第一大關鍵因素是”板塊估值低”,估值低安全邊際足,跌無可跌,比如銀行和鋼鐵等周期板塊。而估值高,補跌壓力大,下行動力足,比如醫藥和電子板塊。

對於當前的市場來說,銀行等周期板塊的估值已經具備了較強的安全邊際。典型如華菱鋼鐵,三季報預計凈利潤53.7億元至55.7億元,增長幅度為1.09倍至1.17倍,2018年PE不到5倍,PB1.8倍左右。不過,有估值優勢的板塊通常彈性不足,這就使得布局的價值要打些折扣。

好在估值低並不是穿越牛熊的唯一關鍵因素,根據以上數據,我們發現還有了穿越牛熊周期的第二個關鍵因素,這就是”獨立於經濟周期”。

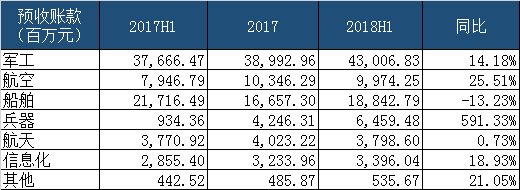

2005年和2014年兩輪熊市的最後階段,只有銀行和軍工板塊收得相對於滬指的超額收益。銀行板塊具備估值優勢,而且是經濟擴張預期下的直接受益板塊,這倒容易理解,不過軍工板塊為何獲得了超額收益?

這就是獨立周期的原因,在市場普遍盈利下滑的背景下,依靠獨立周期獲得盈利高增長的板塊自然會受到市場高度關注。就比如當前的軍工板塊,雖然估值依然存在壓力,但弱勢之下時不時就會躁動。

目前,軍工板塊財務數據持續改善,根據半年報,預收賬款大幅提升,同比增長14.18%。其中兵器、航空、信息化分別增長591.33%、25.51%、18.93%。通常而言,軍工企業向上游發布訂單,會支付30%的預付款,30%進行營收還原,就是3倍多的槓桿。

資料來源:choice

底部四維選股法

有了前面的基礎,當前如何選股的問題就簡單了很多。

首先,可以選擇能夠穿越牛熊的低估值板塊,比如銀行和周期板塊;以及具備獨立發展周期,業績層面能持續改善的板塊,比如軍工板塊。

其次,高估值成長板塊有補跌的壓力,短期還不是抄底的時候。不過像食品飲料、醫藥生物等板塊具備真成長的能力,當這些板塊的龍頭充分補跌之後,便可進場撿便宜的籌碼。

其三,不論是穿越牛熊的板塊,還是高位補跌的成長板塊,龍頭盈利的持續性很關鍵。如果持續性較弱,這將會壓制板塊的彈性,就比如當前市場對大多周期板塊的預期。

最後,技術面的輔助很重要,在弱勢環境之下,存量博弈流動性有限,技術面能充分體現市場合力的方向所在。如果技術面沒有到位,最好再等一等。