AI 智能摘要

近日滬深股指連續下跌,其中上證指數距離股災救市時的2638點不到10個點,深證成指和創業板指數均創下4年的新低,滬市月成交額創4年新低。在這如此慘烈的行情下,市場總結出9大底部特徵,認為現在已經處於底部。你會抄底嗎?

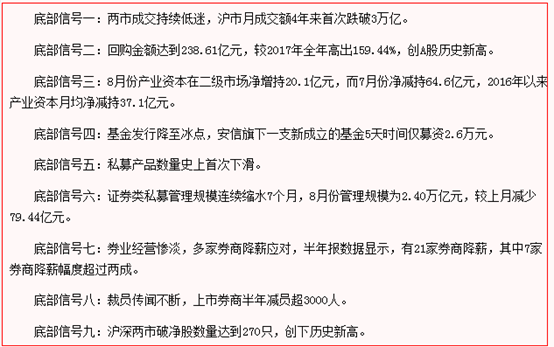

(9大底部信號)

這裡通過對9大特徵分析,認為可以歸結為兩個方面:一是人氣的低迷,包括參與交易者和購買產品者減少,以及人氣低迷引發的連鎖反應。二是公司回購股份。從這裡面看出,9大信號中有8條屬於情緒指標範疇,僅有公司回購是市場行為。

其中人氣低迷還有可能更低迷,不影響股指繼續下跌,而市場想要走出底部,僅僅公司回購股份是不夠,因為企業資金會窮盡,所以股指仍然難以走出熊市進入牛市上漲行情。

通過分析,令狐少俠在這裡奉勸大家,不要被9大底部特徵欺騙,要想從熊市進入牛市必須同時滿足三個要素,現階段即使出現上漲也是階段性反彈。

令狐少俠也是過來人,曾經作為小白的時候,也聽信過各種聲音,參與過多次抄底,但後來證明多數抄在半山腰上。於是結合實踐,不斷學習,最終通過三要素就可以判斷從熊市進入牛市的方法。

第一要素就是估值水平。對於中期、階段性的估值水平的判斷,往往參考依據不大,但是對於歷史底部具有重要意義。判斷底部一般的指標如市盈率、市場破凈情況、成交量、低價股數量等,多數情況下這些指標和前幾次歷史底部進行對比。如截止到2018年9與額2日收盤點位對應數據統計如下:

(四次底部特徵比較)

從市盈率、市凈率、破凈比例指標對比看,目前上證指數不是處於最低點,因此還有進一步下行空間。

另外,如果上市公司全年盈利能力下降,或者利潤出現虧損,那麼上證指數平均市盈率和市凈率將會提高。公司因虧損,相應凈資產就會減少,破凈公司數量也會減少,所以2018年、2019年的盈利情況成為判斷估值底部的重要因素。這也是以後判斷底部時,需要考慮的因素。

第二要素看市場是否有強大的投資邏輯,或者大市值板塊的投資熱點。如在2005年股權分置改革引發藍籌股的行情,2009年的四萬億投資計劃和十大產業振興規劃、2014年一帶一路建設催生的投資機會。由於這些事件引發的受益股較多,佔A股市值較大,所以均帶動股指展開牛市行情。

而局部性小事件、小熱點難以對整個市場產生大的影響,如雄安、海南概念,以及部分小市值行業政策利好,都是短暫局部的交易性機會。

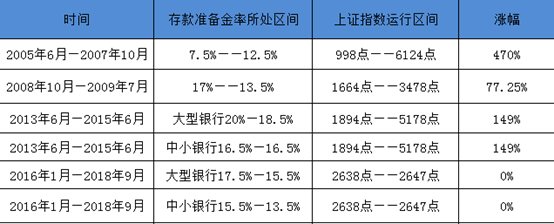

第三要素看市場貨幣政策,以及流動性,因為資金決定股價的漲跌。如果市場估值處於歷史低位,但是流動性缺乏,難以有足夠的資金把股指推升到高位,這裡可以用存款準備金率作為判斷指標。

(存款準備金率和上證指數關係)

從表格中可以看出,在2005年至2007年之間,存款準備金率處於最低水平,因此上證指數爆發力最強,漲幅最大。當年留下的6124點,至今都未能站上過。

2008年10月到2009年7月,存款準備金率處於第二低位,上證指數區間漲幅77.25%。而2013年1849點開始的牛市,主要是槓桿資金髮起的,當時存款準備金率處於高位,所以在去槓桿政策下,A股連續多日出現千股跌停局面,殺傷力遠遠超過2008年股災。

目前來看,存款準備金率還有0.5個百分點下行空間,才能達到2008年水平,如果資金面不夠寬裕,股指難以大漲,正如上證指數在2014年期間,圍繞2000點震蕩,當時估值雖然很低。

通過對三要素分析,接下來關注三點:1、2018年公司利潤能否繼續保持增長,因為影響到估值水平的判定。2、是否會出台重大利好事件,催生大市值股票投資機會。3、央行是否進一步釋放流動性,存款準備金率還有下行空間。如果三個步驟不能同時具備,即使上漲也是階段性反彈行情。