AI 智能摘要

前兩天,我們介紹了數字美元的概念,今天,我們來說一說加密貨幣界的穩定幣USDT(泰達幣)是如何影響整個加密金融市場的。來談一談它的功與罪。

我們知道美元作為世界貨幣,起到了為其它主權貨幣標價的價值尺度功能,是貨幣中的貨幣,截止目前IMF成員共包括189個國家和地區。自從2009年比特幣誕生以來,虛擬貨幣的種類出現了急劇增長。據coinmarketcap網站的統計,截至2018年9月11日,全球虛擬貨幣共計1930種。

那麼,數字貨幣世界的價值尺度功能的承擔也需要一個或若干媒介,在一開始世界各國政府未對數字貨幣與法幣的交易進行限制或禁止前,數字貨幣普遍以美元等主權貨幣進行計價,但在數字貨幣與法幣之間的交易受限之後,幣幣交易的市場規模逐漸增大,在這種情況之下在數字貨幣世界內部尋找價值尺度的需求就誕生了,USDT就像貨幣世界裡的USD一樣,成為數字貨幣的貨幣。

然而,既然承擔價值尺度職能,價值尺度本身必須是穩定的;又由於當前的數字貨幣生態體系並未與實體經濟緊密鏈接,不能在體系內部形成自循環,數字貨幣世界的價值尺度USDT也必須從外部尋找其自身的價值標桿,即美元,Tether一詞即表達了聯繫之意。

如此,這一體系與曾經的布雷頓森林體系的雙掛鉤機制設計相類似。在布雷頓森林體系中,美元與黃金按固定匯率掛鉤,各國貨幣與美元按固定(可調整)匯率掛鉤;在此當前的數字貨幣體系架構中,Tether發行方承諾USDT與美元按固定匯率1:1掛鉤,其他數字貨幣以USDT進行標價。

USDT成為數字貨幣世界與法幣經濟世界的橋樑。然而,USDT作為一種中心化(無固定數額上限)的數字貨幣,真的是去中心化(通常有固定數額上限)的數字貨幣世界與中心化的法幣經濟世界的一種自然的鏈接嗎?作為中心化的法幣,美元在歷史上沒有守住與黃金的固定匯率,那麼同樣是中心化的數字貨幣USDT能守住與美元的固定匯率嗎?美國政府所代表的國家信用尚且不足以保證固定匯率的承諾,USDT發行方的公司信用是可信的嗎?對USDT美元儲備是否充分的質疑一直不絕於耳,2018年6月,美國德克薩斯大學金融學教授John Griffin和他的學生Amin Shams在SSRN網站上公開了論文「Is Bitcoin Really Un-Tethered?」對此問題進行了嚴謹的學術研究。

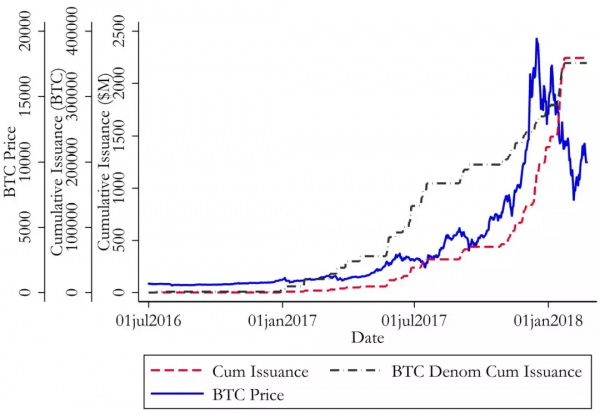

文章最核心的判斷是USDT在發行初始階段沒有充分的美元儲備,並且為了掩飾其不充足的美元儲備,Tether發行團隊利用穩定幣USDT推高了比特幣等數字貨幣的價格,加劇了數字貨幣市場的不穩定。文章被華爾街日報等主流媒體進行了廣泛的報道,對市場信心再次造成了嚴重打擊。實際上,USDT發行助推比特幣價格上升的可能性從價格-交易量圖上可以得到最初步的反映。

如上圖所示,USDT不斷的增發過程伴隨著比特幣價格的上漲,而在2018年1月30日,Bitfinex與Tether被美國商品交易委員會調查後的兩個月內,USDT事實上停止增發,與此同時,比特幣價格也進入了下跌通道。

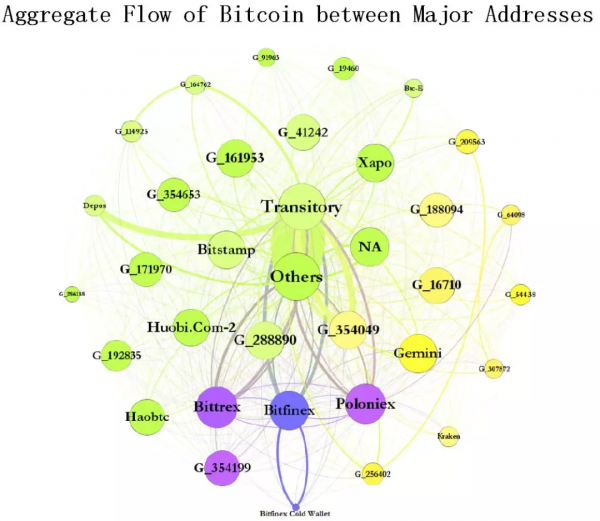

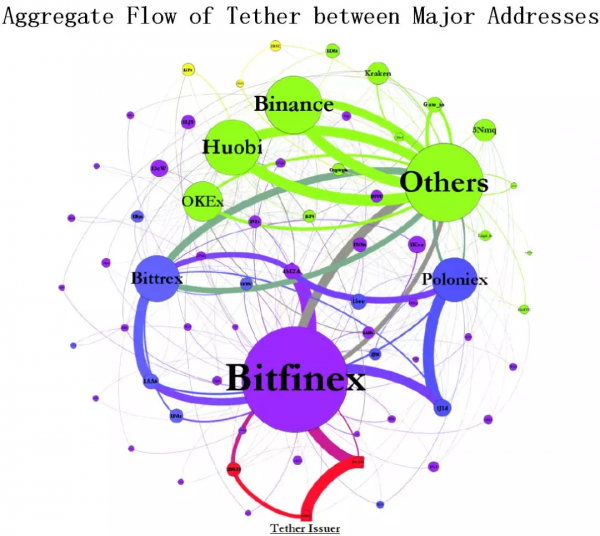

作者採集了來自CoinAPI、Coinmarketcap.com、Blockchain.info、 Omniexplorer.info和 Coin-Desk等十餘個數據源的價格、交易量以及其他區塊鏈上數據(超200GB),使用了Meiklejohn et al. (2013) and Ron and Shamir(2013)所開發的計算機聚類演演算法,展示出比特幣和USDT的有向(順時針為流向)網路結構圖,如下圖所示:

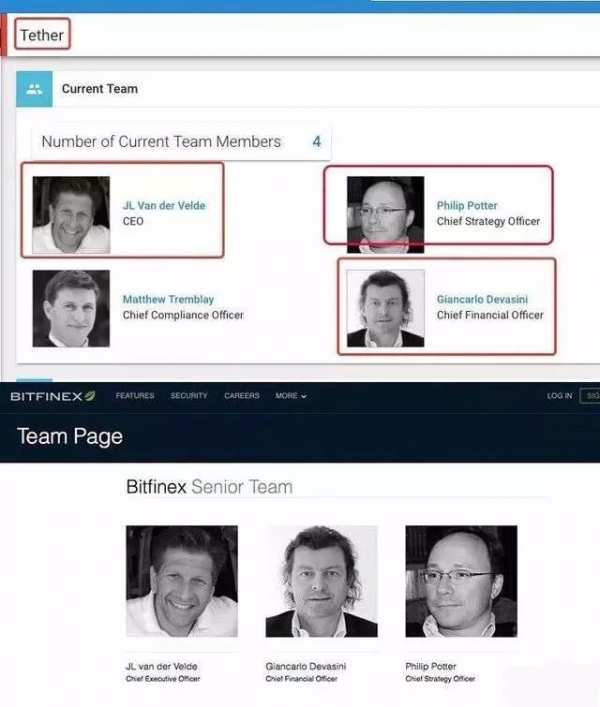

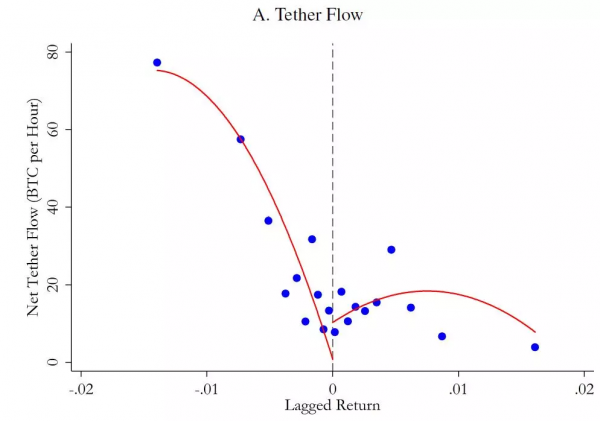

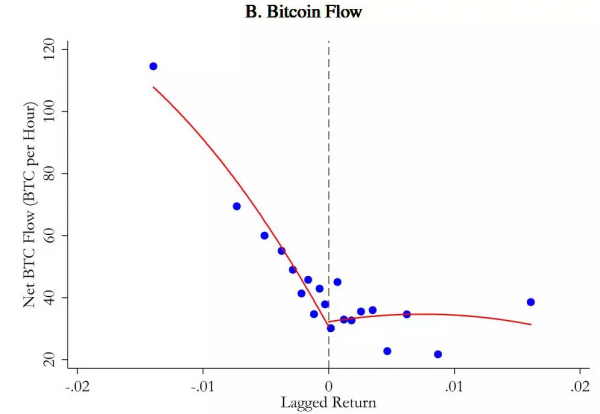

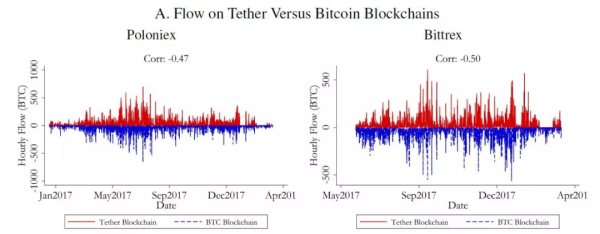

對比可知,中性化發行的USDT即便在交易網路中都呈現出更加中心化的結構特徵。一個中心化的交易網路是便於被用來操縱一個分散化網路結構上的資產的,Bitfinex這個交易所與Tether發行人存在由數據顯現的重大關聯,事實上這兩家公司有相同的實際控制人。作者選取了從2017年3月到2018年3月共13個月9504個小時時間段內的數據作為主要的分析區間,在2017年3月之前,USDT的發行量極少。作者首先發現了在USDT向比特幣市場的流入主要是在比特幣價格下跌的階段,而在比特幣價格上漲階段,並無大量USDT被增發出來,同時USDT的流向與比特幣的流向具有穩定的負相關性,表明USDT被支付用於購買比特幣。

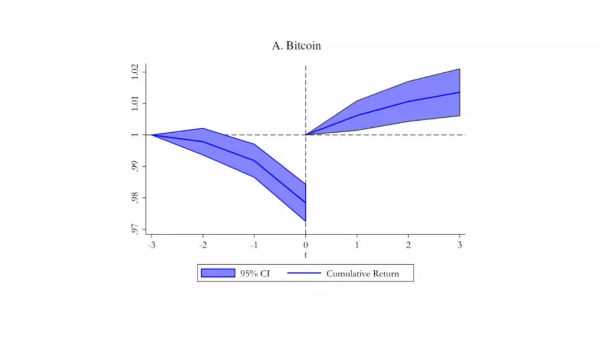

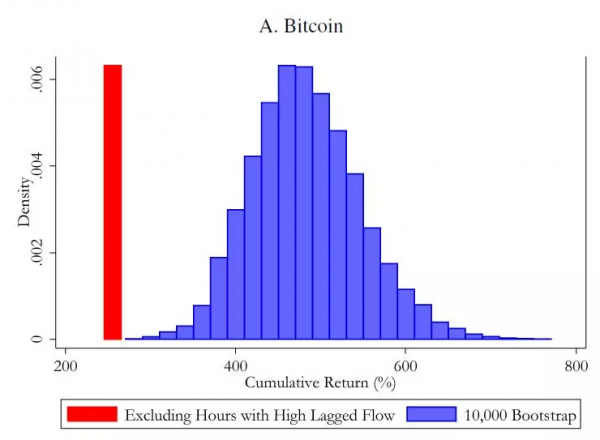

繼而,作者又發現在USDT流向市場之後,比特幣的價格發生了反轉,止跌轉升。作者定義了在USDT和比特幣的區塊鏈上的小時流量都超過200個幣為篩選條件,從這9504個小時中選出了發行量較大的87個小時。作者發現這87個小時之後的一小時內的累積漲幅佔到了比特幣在這13個月的總漲幅的一半,而如果認為這僅僅是一種巧合的話,其概率不到1/10000。作者用Bootstrap的方法進行了說明。

紅色柱狀圖代表剔除掉此87個發行量較大的小時的下一個小時之後的累積收益率(橫坐標),約為245%;藍色柱狀圖代表隨機剔除87個小時,模擬一萬次所得到的累積收益率的概率分布圖,均值約為488%。

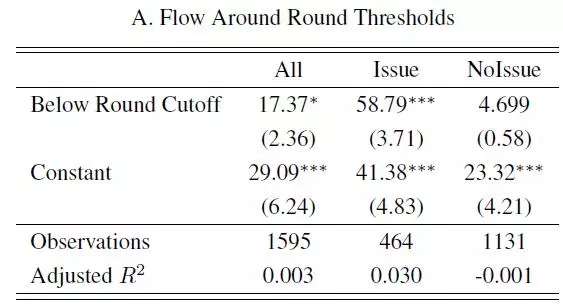

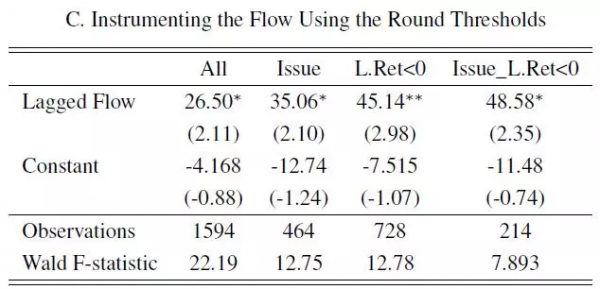

然而這種概率上的強相關關係依然不能說明因果關係,不能從因果邏輯上推論是由USDT的流入造成了比特幣的價格的更大幅度的上漲。為此,作者使用了Fuzzy RDD的方法,藉助整數關口的虛擬工具變數進行了內生性處理,試圖從計量方法上證實因果性。然而從結果上看,並未完全達到作者的預期。按照文章的預期,應當是當有USDT大量發行且發行處於比特幣價格下跌時段的情形會帶來之後時段內,比特幣價格的最強烈上漲,但表C中所顯示的是這種情形的結果反而沒有僅僅是價格下跌情形的結果顯著。反過來說,倘若因果性完全被證實,那麼Tether和Bitfinex的共同控制人也就無法逃脫操縱市場的罪名了。

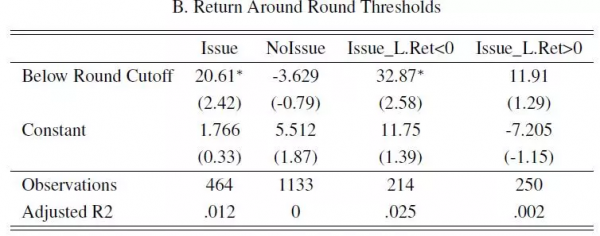

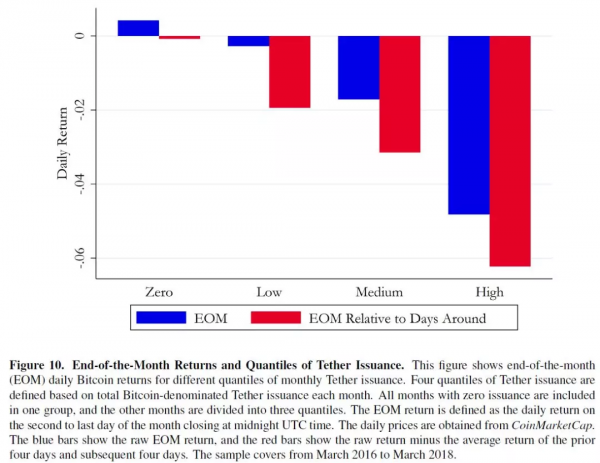

Tether發行人曾承諾在每月末進行披露,向市場參與者說明其擁有足額的美元儲備,這被稱為EOM機制。作者猜測Tether發行人利用USDT推高比特幣的價格的原因之一是為了在高位出貨獲得美元,然後用以彌補其不足的發行儲備。倘若這一猜測是真實的,那麼必然在月末的兩天內帶來比特幣的價格顯著的下跌或漲幅減小。作者無法對猜測本身進行檢驗,但是對推論進行了檢驗,結果如圖:顯然,無論從絕對意義上,還是從相比趨勢的相對以上來說,EOM機制都造成了比特幣價格的下跌,證實了作者的推論。但這依然不能證實作者的猜測,因為該推論只是其猜測的必要非充分條件。

再如前文已述,市場參與者對數字貨幣價值尺度的穩定性的需求催生了穩定幣USDT,Tether發行人也是以此作為USDT的主要賣點。然而,作者在文中也檢驗了USDT的發行是否主要是對需求端的反應。作者認為基於穩定性帶來的兩大需求是基於穩定幣自身價格(相比與美元的匯率)時間序列的套利和基於跨平台同幣種的價格差異的套利。然而實證結果顯示,這兩種套利需求對USDT的流動都無顯著影響。因此作者否定了基於需求端的發行假設,如此,USDT的發行則只能是基於發行方的供給意願,這也加深了對發行人操縱市場的懷疑。

本文來自區塊科技研究與監管。

作者:吳文 清華大學五道口金融學院博士後