AI 智能摘要

十多年前,一位年届64岁的老年人购买了与单位挂钩的保险计划(Ulip),以期其投资带来的与市场挂钩的丰厚收益以及额外的保险优势。维勒德·帕·卡普尔(Virender Pal Kapoor)是居住在勒克瑙(Lucknow)的一位退休科学家,他以50,000卢比的价格购买了具有五年锁定期的单一优质Ulip。卡普尔很惊讶地发现,五年后,他的投资₹50,000减少到了₹248,而财富如此惨淡侵蚀的主要原因之一是死亡率或保险费用,这对老年人来说是可以理解的。

卡普尔(Kapoor)将保险人拖到法庭上(您可以在此处阅读故事),但是他的经验暴露了监管人寿保险行业销售惯例的法规中的两个主要盲点:缺乏适当的披露和适用性评估。卡普尔并不孤单,而仅是一个例子,说明过多的激励机制加上复杂的金融产品销售法规松懈会导致销售不当。

因此,当印度保险监督与发展管理局(Irdai)提出最新的市场行为准则时,这是一个巨大的机会,可以在中介机构的销售实践中设定一些正确的方法。但是,仔细观察会引起巨大的失望。铸币局的个人理财团队一直关注消费者的利益,一直在要求进行更多披露,以提高原本复杂的产品(即保险与储蓄计划)的透明度。一种方法是在保险单的利益说明文件中发布收益。

当披露使理解变得模糊时。

当披露使理解变得模糊时。

收益说明是捆绑式人寿保险单中成本和收益的逐年摘要,旨在帮助保单持有人更好地了解其投资。在Ulips中,传统计划的弟兄们更加透明,福利插图为您详细描述了保险公司通过基金管理费,死亡率费和其他行政费用从保费中扣除了多少;它还给出了假定增长率分别为4%和8%的净年终余额。

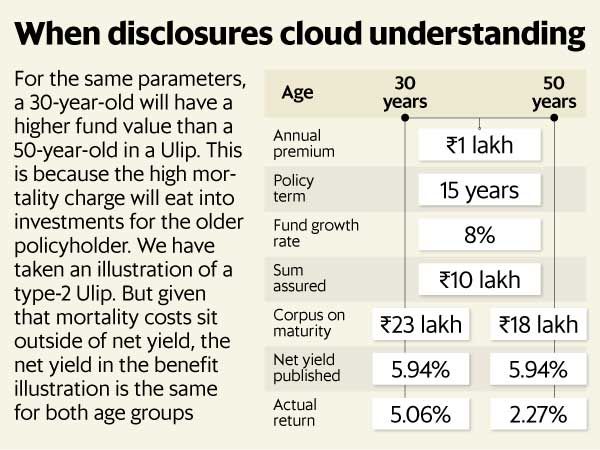

这个想法的目的是显示成本是如何影响基金绩效的,但是通过收益说明展示的成本和收益的简单汇总在2010年政策法规通过定义收益率的最大降低来限制Ulips的成本时就成了问题,总和净收益。因此,如果该基金以8%的速度增长,那么,例如,超过15年的保单期限,收益率的下降幅度不能超过2.25%,否则净收益率至少必须达到5.75%。监管机构还强制要求保险公司在收益说明中显示此净收益。但是,这样做造成的损害大于好处,因为计算此净收益率会忽略某些费用,例如死亡率费用(保险费用)和担保费用。

当然,出于成本上限的目的,包括保险费是不切实际的,因为收费会根据保单持有人的年龄而有所不同,但允许在收益说明中展示例如50年的相同净收益。以及30岁的孩子,实际上,鉴于高昂的死亡率,老年人的净收益会低得多,这扭曲了普通投资者的净收益。例如,卡普尔(Kapoor)为购买默认捆绑保险的计划付出了高昂的代价。通过允许使用相同的方法来计算净收益率,即使在新的准则中,监管机构也要求保单持有人通过仅查看累积的基金价值来理解投资回报。但是,想象一下当您查看微不足道的基金价值时,会引起混乱,但是在相同收益的情况下,可观的净收益是多少?在目前的情况下,法规希望买家意识到并保持精明。

我们在2010年就将此问题标记出来,并且一直在指出未显示所有成本的净收益如何造成的损失大于收益。近十年后,一切都没有改变。实际上,还有待解决的是对传统计划的类似待遇,尤其是保证投资收益可提前的非参与型产品。公平地讲,新规则现在要求每年在每个年末都应给受益人插图以退保价值,但是鉴于高昂的退保成本,提高披露水平也应意味着显示这些退保人的净回报。实际上,官方内部讨论提到该话题尚待辩论,但在意识到这最初会转化为负数净回报后,便提出了将IRR(内部收益率)另一栏置于屈服的想法。价值被推翻。

收益说明是一种披露文件,可让潜在客户知道成本是如何吞噬投资主体的,并且本着披露的精神,保险公司应理想地披露实际收益。很少有保险公司将其作为最佳实践。当然,监管机构不应基于保险公司的意图,而应为硬性规定以公平合理的方式披露信息。因此,从这个意义上讲,错过了从12月开始适用的最新市场行为准则。准则还讨论了合适的销售,但是第一步不是公平披露吗?

Deepti Bhaskaran是Mint个人理财编辑