AI 智能摘要

周四美国股市基准指数接近历史高点,此前美联储连续第二次削减利率的一天。

正如预期的那样,由主席杰罗姆·鲍威尔领导的决策者周三下午将基准利率下调25个基点至1.75%至2%的范围。标准普尔500指数SPX,+ 0.00%和道琼斯工业平均指数在记录的呐喊距离内交易,即使到目前为止上涨似乎是暂定的。

阅读:由于这些“衰退错误”,股票市场上的“美联储投放”可能会失效

宽松货币政策往往对公司和个人有利,因为它转化为降低借贷成本和投资者承担更大风险,但这并不总是意味着股市在降息后会飙升,特别是美联储老板暗示的是所谓的中期周期调整,这说明了一个分裂的央行。设定利率的联邦公开市场委员会以7比3的投票结果支持减产,其中两名成员反对支持拍拍,另一名成员则要求更大幅度的减半。

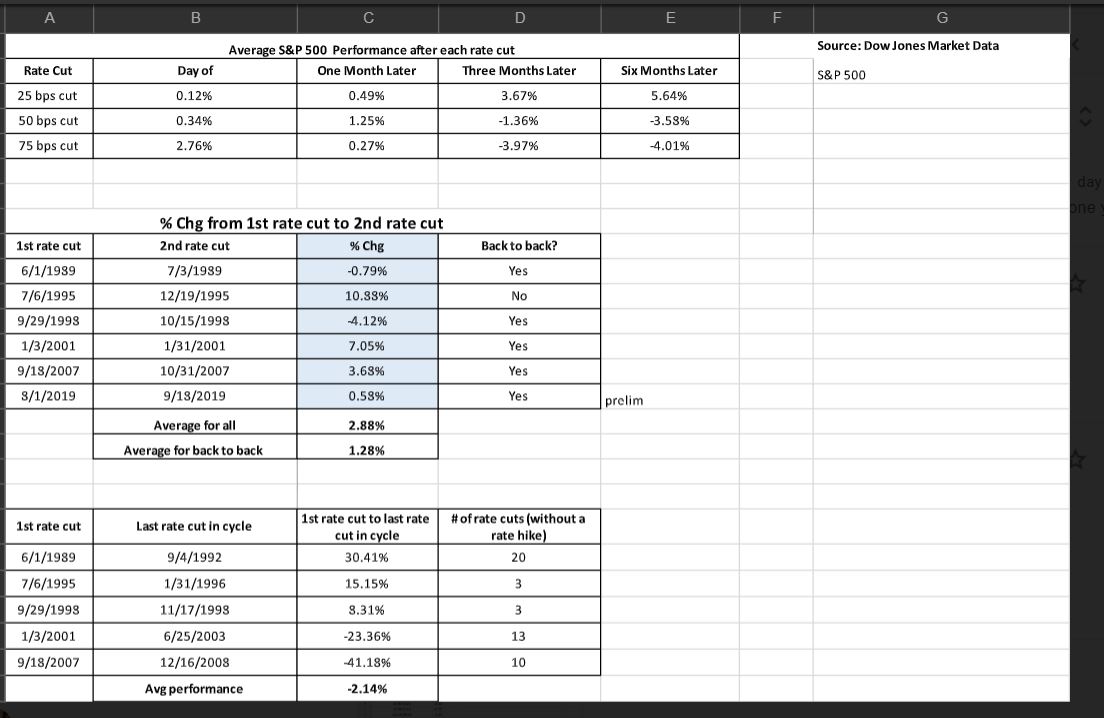

以下是标准普尔500指数SPX指数,+ 0.00%通常在美联储实施一对降息的过去时期内表现出来。

道琼斯市场数据显示,平均而言,标准普尔500指数从第一次降息到最后一次上涨了2.88%。当削减是连续的 – 换句话说,进行背靠背会议 – 平均回报率为1.28%。

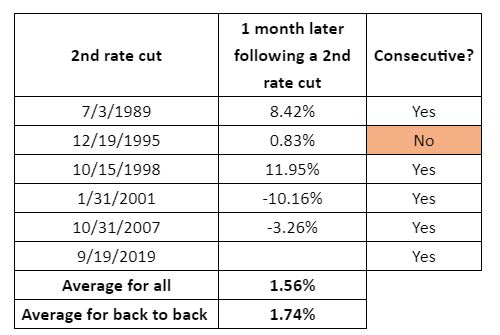

一个月之后,一对降息,标准普尔500指数平均上涨1.56%,连续减持1.74%。过去五个时期美联储两次降息的市场中有三个上涨(见下表)。

资料来源:道琼斯市场数据

资料来源:道琼斯市场数据

那么,如果降息超过两次,市场表现如何呢?不盛大。数据显示,平均而言,市场趋于下跌2.14%,市场在2007年9月18日和2008年12月16日周期结束时的10次降息中下跌了41.18%(见下表)。

资料来源:道琼斯市场数据

资料来源:道琼斯市场数据

Jefferies股票策略师Steven G. DeSanctis表示,并非所有降息都是平等的。值得注意的是,目前的一系列降息已被美联储和其他人称为“保险削减”,旨在遏制中美之间长达一年的进口关税纠纷的有害影响,这可能会扩大全球经济慢一点。

就这样,DeSanctis说:“历史表明未来会有更好的表现。”

另见:“美联储看跌”如何让股市走上“90年代后期融化”的道路

“虽然历史不会重演,但有时它会押韵。经过第二次甚至第三次降息后的业绩回顾,我们认为从这里开始表现应该是好的,小盘股领先。经过第二次和第三次减产后,经济增长趋于提前,但价值在过去六个月回升,并在全年获胜,“他在周四的一份报告中表示。

截至周四下午晚些时候,标准普尔500指数上涨0.2%至3,012.74点,距其7月26日的历史收盘高位3,025.86不远,道琼斯指数在7月15日收盘高位27,359.16与纳斯达克综合指数的距离之内。 COMP,+ 0.07%较7月26日收盘纪录高出约1.6%。

相关话题

- 美国股票

- 市场

- 纽约证券交易所

- 纳斯达克