AI 智能摘要

十年前的2009年,中国的GDP增速为9.4%,而美国的GDP增速为-2.8%。

从2009年到2018年,中国的平均GDP增速,为8.5%左右,而同期美国的GDP增速,为1.6%左右。也就是说,在过去10年,中国的经济增长速度,要远远超过美国。

一般在一个发展健康良好、规则公平透明的市场里,股市的回报率是和国家的经济发展速度成正相关的,股市大盘在一定程度上反映的就是国运,国家繁荣昌盛、发展迅速的话,股市也会跟着水涨船高,众所周知,中国这些年的经济发展速度是非常快的,如今已经成为全球第二大经济体,并且远远的甩开第三名日本一大截。

但是如果我们对比两国的股市,就会发现,A股的投资回报,远远不如美股。

举例来说,2008年年底的沪深300指数和标普500指数,分别为1817点和931点。而2018年年底,沪深300指数和标普500指数的收盘价,分别为3010点和2531点。也就是说,在这10年间,以当地货币计算,不包括红利的话,美国股市的回报为每年10.5%左右,而中国股市的回报为每年5.1%左右,差不多仅是美国股市的一半。

在这里,我们看到了一个明显的反差:那就是,经济增速更高的国家,其股市回报未必好。而经济增速比较慢的国家,其股市回报反而更好。这个现象,和大多数人的认知是相反的。

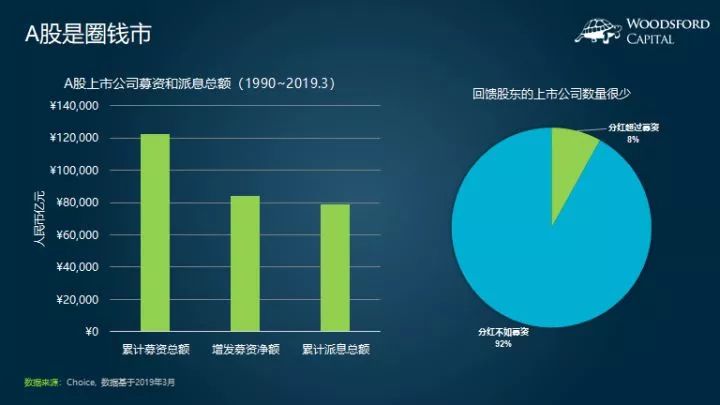

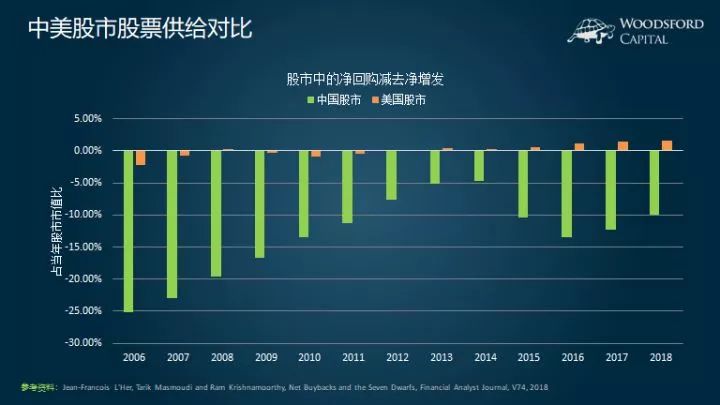

比如我们可以看到,在过去十几年,A股中的净回购减去净增发,一直处于比较明显的负状态,每年平均净增的增发量,大约占到股市市值的20%左右。也就是说,公司增发的股票,持续显著大于公司回购的股票。

根据研究人员(L’Her, et al, 2018)的统计显示,在1997到2017这20年间,A股股市的市值,每年以27.5%的速度递增。但是这令人吃惊的增幅中,有26.5%来自于上市公司股票的增发。只有1%来自于公司股价的上涨。因此从表面上来看,A股的规模非常大,世界第二,仅次于美股,但是广大A股股民并没有从中获得多少好处。真正获得好处的,是那些能够持续融资,从A股中圈到低成本资金的上市公司。

与A股形成鲜明对比的,是美股的股票供给。我们可以看到,在2012年以前,美股的净回购,稍稍低于净增发。而在2012年以后,美股公司股票回购的净额,就已经超过净增发。也就是说,从总体上来看,美股上市公司购买自己公司股票的数量,要高于它们增发股票,从股市中圈钱的数量,即美股股票的供给量,是在不断减少的。

中美两国股市之间股票供给量的差异,解释了两国股市回报之间的差别。而且这个规律,并不仅限于中美两国股市。研究(L’Her, et al, 2018)显示,在43个国家的股市中,股市中股票供给量和股市回报之间,都存在显著的关系。即股票的供给量越大,显示上市公司从股市中圈钱越多,因此股市的回报就越差,反之亦然。

在上面这张图中,我挑选了几个典型的股市案例。我们可以看到,在过去20年中,中国A股的股票净回购,是最低的,也就是意味着中国的上市公司圈了最多钱,因此她的回报(当地货币计)也是比较低的。比中国股市回报更低的股市,主要就是深受欧债危机影响的国家,比如希腊和爱尔兰。其中,希腊上市公司的圈钱规模也比较大,明显高于他们对于股民的反馈规模。

然后我们沿着横轴往右看,就可以看到大致来说,净回购比例越高的股市,回报也越好。像墨西哥和秘鲁股市,就是典型的“好学生”案例。上市公司的净回购高于净融资,因此股民也获得了比其他国家更好的投资回报。基于43个国家股市的统计显示,净回购和股市回报之间的R平方,高达37%左右,在1%水平也是显著的,意味着两者之间确实有不可忽略的重要相关度。

在股票市场,人们往往迷恋于高增长而为之付出高昂的代价,但收获的往往却是低收益甚至亏损。中国股市的高增长低回报与美国股市的低增长高回报形成鲜明的反差。

中美股市比较:中国股市高增长低回报而美国股市是低增长高回报。

美国沃顿商学院 金融学教授杰里米西格尔在其《投资者的未来》一书中对标准普尔500指数成份股的表现进行了统计分析:

1957-2003年间标准普尔500指数成份股净利润年均增长率为6.08%、年均股息收益率为3.27%;在此期间标准普尔500指数成份股年均投资收益率为10.85%(含股息收益率),平均市盈率为17.45倍。在此期间美国名义GDP年均增长率为7.18%。

无论是上市公司净利润增速还是经济增速,中国均显著高于美国:2000-2013年间,中国GDP名义增长率14.38%、显著高于美国7.18%的名义GDP增长率;在此期间,2000年前上市的985家A股上市公司净利润年均复合增长率为14.8%、剔除股权融资摊簿效应后的净利润年均增长率为10.61%,显著高于1957-2003年标准普尔成份股净利润6.08%的增速。

从追求高增长率的角度而言,投资者显然应该投资于中国股市。然而,高增长的中国经济及以此为依托的业绩高增长的中国股市,其投资回报率却远逊色于美国市场:

1957-2003年间,标准普尔500成份股年均投资收益率为10.85%,其中,资本利得收益率7.34%,略高于7.08%的名义GDP增速和6.08%的净利润增速,年均股息收益率为3.27%。投资者的总体收益率10.85%,显著高于名义GDP增长率。

2000-2013年间,2000年前上市的985家A股上市公司年均投资收益率为2.12%,其中,资本利得收益率仅为0.92%、远低于14.38%的名义GDP增速和10.61%的净利润增速,年均股息收益率为1.19%。投资者的总体收益率2.12%,显著低于GDP名义增长率。

简单的说就是A股大多数公司不赚钱,不分红,少分红,投资回报率低,而剩下的那些赚钱的公司,也一样的赚钱但是不分红或者少分红,导致股民们投资收益率过低。投资收益甚至多年都跑不赢银行年利率。

A股新股上市以全世界都没有的溢价发行闻名。上市前整个市场便人为制造饥饿营销托市全民炒作次新股,新股十几个连板平平常常,透支几十年上百年业绩,所以大家感觉买到了假股票是有原因的,这筐苹果明明只值50,被击鼓传花一级市场二级市场几轮庄家炒作包装后卖你500,你还觉得便宜你不亏谁亏?明知市盈利几百倍依然前赴后继,股民的赌性可见一斑。

就像前一段时间科创板上市发行的六只基金,全都是限购10亿募集额度,而且只有几天时间,在发行前各种营销广告满天飞,很多机构都对科创板很看好,“国家支持”、“新兴科技含量高的企业”等等各种概念,甚至有机构大胆预言这些基金会在半年内翻一番,结果呢?那六只基金到现在为止全都处于亏损状态。

很多读者比较关心的问题是:中国的股市现在便宜么?能买么?上面提到的研究,对我们的启示就是:我们需要等待这样的一个时机,即中国股市中的上市公司,不再把股市作为圈钱的场所。什么时候他们给与投资者的分红,或者回购的股票,超过了在股市中增发融资的股票数量,那个时候,很可能就是中国股市脱胎换骨,步入对投资者更加友好的股市行列的时候。

希望对大家有所帮助。

参考资料:

Jean-Francois L’Her, Tarik Masmoudi and Ram Krishnamoorthy, Net Buybacks and the Seven Dwarfs, Financial Analyst Journal, V74, 2018

Jason Zweig, Think Before You Fish for Bargains in Chinese Stocks, May 2018

基金产品缭乱复杂,如何挑选好基金?关注投基家后,投基君带你拨开云雾,研究分析合适你的基金,筛选出有道德的专业管理人,为你的基金投资组合保驾护航。

来源:木南财富

来源:木南财富