AI 智能摘要

在3月23日的低点时,标准普尔500指数较高点下跌了约34%。从这些低点到周二收盘时,它已经上涨了27%以上。

由于许多原因,这使许多投资者感到困惑:

- 在可预见的将来,经济仍将有效关闭。

- 失业人数继续恶化,因为过去三周的失业人数超过1600万人(占劳动力的10%)。

- 尽管社交距离似乎有所帮助,但冠状病毒似乎将伴随我们一段时间。

- 当我们尝试重新启动经济时,没人知道这将如何工作。

我理解混乱。目前,市场似乎脱离了现实。如果您不感到困惑,那么您不会在意。

但是,目前正在采取的协调性财政和货币救助措施比历史上任何时候都要多。美联储本周刚刚宣布,他们将:

- 为中小型企业提供多达6000亿美元的贷款。

- 支持高达8500亿美元的公司债券(包括个人债券和ETF)。

- 买入高达5,000亿美元的州和市政债券。

这还不包括将短期利率降至零,2万亿美元的财政救助计划以及他们在过去几周内已经采取的所有其他措施(希望在财政方面有更多措施)。

相关视频:关于美联储新的2.3万亿美元贷款计划的五件事(新闻周刊提供)

经济已经陷入僵局,但美联储和政府正投入数万亿美元(希望)在时机解冻。我不知道这个实验将如何进行。告诉您他们这样做的任何人都是妄想或说谎。

现在说还为时过早,但让我们假设3月23日是最低点。我并不是说这是事实,而是说美联储和政府在某种程度上穿了针,并尽了最大努力使投资者在经济危机期间感到高兴。

要与可能经历与大萧条相媲美的经济收缩的经济调和,这一结果将非常困难。

我无法100%肯定地证明这一点,但是在过去,美联储要么没有工具(或者没有像今天那样使用它们),而政府却没有花费GDP的10%来提供帮助在财政方面,在这种情况下,股市可能下跌了60%-70%。

许多人认为这一次仍然会发生。也许他们是对的,但如果不正确,这可能会对未来的美国股市产生连锁反应。

这是一个很大的问题:如果政府支出和美联储的行动可以使90年来最严重的经济收缩期间的股市平稳下来,这是否会改变未来股市的风险收益框架?

换句话说,如果股票现在更安全,不再承担像大萧条一样的崩溃的风险,那么基本风险与回报的等式已经改变。如果风险较小,这是否意味着未来预期收益会降低?

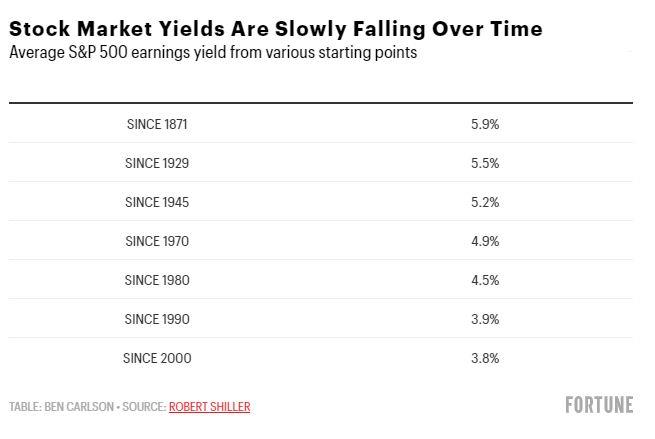

从长期来看,您可以断定市场已经对此定价了一段时间。罗伯特·席勒(Robert Shiller)整理了可追溯至1871年的美国市场数据,以计算出其周期性调整后的市盈率。

这种评估方法远非完美,但它告诉我们平均值随时间如何变化:

随着时间的推移,平均数有明显的上升趋势。造成这种增长的原因很多,其中包括利率和通货膨胀率随着时间的推移而下降,会计准则对公司收益的改变,市场的基础结构发生了变化(想想更多的高科技公司),美国经济和市场更加成熟。等

但是,这样做的另一个原因是,美联储现在在经济和金融体系管理中扮演着更大的角色,因此在金融资产中扮演着更大的角色。如果股票市场随着时间的推移变得“更安全”,因为美联储将尽最大努力使经济周期趋于平稳,那么随着时间的推移,估值应该会上升。

我不知道是谁发明了市盈率,但我希望他们能称其为市盈率。市盈率只是为您提供了一个几乎没有限制的数字,但市盈率却为您带来了收益。以下是这些相同的平均值,它们表示为逆或收益率:

收益率并不能完全告诉您未来的收益,但这表明投资者一直愿意为利润付出更多。

有正当的理由,但是从理论上讲,这应该意味着较低的预期收益。美联储在过去的两次危机中表明,他们可能比以往更多地参与市场。我不希望这会很快改变。如果有的话,他们的参与只会在将来增加。

不幸的是,尽管美联储有可能发生像大萧条般的85%崩溃,但它们可能会给系统带来其他风险。

风险可以改变形状,但它永远不会完全消失。

随着时间的流逝,市场变得越来越微观化,因为仅凭安全性选择就变得越来越难表现。与过去相比,今天的专业投资者要多得多。

但是您可能会说,市场可能同时变得更加宏观上效率低下。尽管怪物坠毁可能不在桌面上,但我们有可能看到更多的坠毁事件没有达到如此严重的程度。从本质上讲,以某些方式使系统更安全可能会以其他方式使其风险更高。

从现在到过去,与市场打交道的一个积极方面是,过去的投资成本如此之高,这可能是估值如此之低的原因之一。股票投资者需要更高期望回报的承诺,以解决更高的经营成本和当时股票固有的更高风险。

在市场和经济方面,美国已经占据了过去100年左右的事实,这实际上可能是主导地位不会持续持续下去的部分原因。我可能是错的。随着经济持续恶化,市场情况可能会变得更加糟糕。在这一点上,没有什么让我感到惊讶。

但是,如果美联储有效地消除了巨大的风险,则可能对未来的市场产生意想不到的后果。