AI 智能摘要

2008年9月29日,当股市由道琼斯工业平均指数代表白天下跌777.68点,标志着股市大跌。这是道琼斯史上任何一个交易日的最大跌幅。

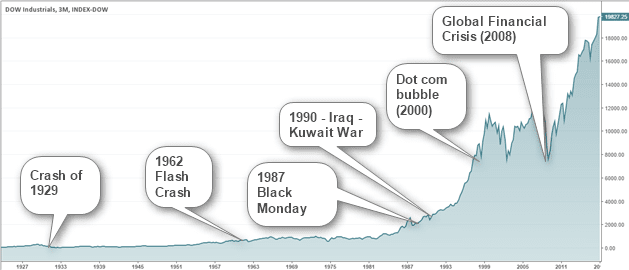

股市崩盘,金融泡沫和经济衰退对投资者来说并不是什么新鲜事。虽然这些事件经常是未经宣布的,但对于那些没有做好准备的投资者,或者那些没有花时间去理解过去类似事件的投资者来说,这可能是灾难性的。

多年来股市崩盘

由于东亚银行宣布2008年第四季度美国国内生产总值增长率为0.6%,因此2008年开始发生严峻形势。美国经济疲软,过去四年来首次减少了17,000个就业岗位。但道琼斯对这一消息感到耸耸肩,并且在今年第一季度的交易价格在12,000-13,000之间。

3月中旬,美联储进行了干预,以挽救投资银行贝尔斯登(Bear Stearns),这是次贷危机的第一个受害者。道琼斯指数短暂下跌但在当天晚些时候有所收复,因为当时的普遍看法是,拯救贝尔斯登将阻止市场抛售并避免熊市。在接下来的几个月里,道琼斯指数在5月份回落至13,000点水平,许多投资者认为最坏的情况已经结束。

然而,次贷危机继续蔓延,这次是由政府资助的机构,即房利美和房地美,两者都需要政府救助财政部门,因为它购买了房利美和房地美的股票,保证了250亿美元的贷款苹果电脑。这是在7月份,道琼斯指数在2008年7月中旬徘徊在11k附近,并且在夏季的大部分时间里一直保持在这个水平。

截至2008年9月,雷曼兄弟(Lehman Brothers)宣布破产的消息令市场大为震惊。9月15 日道琼斯指数下跌超过500点,一天后美联储宣布拯救AIG,这家保险业巨头以85亿美元收购79.9%的股权,实际上接管了控股权。公司。美国国际集团(AIG)成为次贷危机的牺牲品,因为它没有足够的现金来偿还之前发行的抵押贷款支持证券的信用违约掉期。一天后,由于需求增加,投资者恐慌情绪蔓延推动超安全国债收益率走低,货币市场损失超过1,440亿美元。道琼斯指数当天继续下跌449点。

9月18日和19日左右,随着市场了解到新的银行救助计划,道琼斯指数温和复苏。由于美联储建立了资产支持的商业票据市场共同基金流动性工具,道琼斯指数本周收于11,388.44点。美联储向银行贷款超过1228亿美元,从货币市场基金购买商业票据,到9月21 日,财政部向近乎冻结的货币市场保证价值500亿美元。

接下来的一周,美国财政部长汉克·保尔森和美联储主席本·伯南克向国会发送银行救助法案,该法案于9月29 日遭到拒绝,导致道琼斯指数陷入混乱。

随着股市大幅下挫而避险资产出现高位回落,这种蔓延蔓延至全球。例如黄金价格跃升至每盎司900美元。

为了恢复金融稳定,美联储与其他主要央行开辟了货币互换额度达到6200亿美元,政府被迫为冻结的信贷市场提供流动性。

一个月后,国会通过了救助法案,但当时恐慌席卷了全球市场。在美国,劳工部的非农就业报告显示,9月份美国经济减少了159,000个工作岗位,10月6 日星期一道琼斯指数再下跌800点,然后在四年多以来首次收盘接近10,000点。

与此同时,由于LIBOR利率上涨,企业开始囤积现金,美联储继续通过再贷款5400亿美元来应对流动性危机,以应对大量赎回。美联储与其他央行协调,因为它被迫将短期利率降至1%。尽管有这些尝试,但伦敦银行同业拆借利率仍高达3.4%以上。

尽管多次尝试,道指继续下跌,在月内下跌超过13%,到10月底,东亚银行发布了更为严峻的消息,指出美国经济在2008年第三季度收缩0.3%并正式称其为经济衰退。与此同时,经济在10月份继续失业; 劳工部报告显示,本月经济减少了24万个就业岗位。美国财政部后来宣布,正在利用7000亿美元的救助资金中的一部分购买该国银行的优先股,这三家汽车制造商也纷纷出面寻求政府救助。

一个月后,美联储不得不将短期利率进一步降至零,使其成为历史上最低利率水平。截至2008年12月,道琼斯指数今年下跌了34%。

2008年的市场崩盘告诉了我们哪七件事

第一:投资是有风险的

很多时候,很容易忘记投资所涉及的风险,特别是当主要股指突破新高时。此类事件之后的兴奋常常使投资者蒙受市场下行风险。

2008年,投资者刚刚从十年前的网络泡沫中恢复过来。道琼斯指数近五年来稳步复苏,基准指数突破新的领域,其他指数也创下历史新高。当时的投资者情绪确信牛市并且股市将继续保持上涨。

乐观的浪潮导致那些对风险毫无准备的投资者感到自满。虽然一些经验丰富的投资者可能已经制定了应急计划,但风险的中心是被市场看涨表现诱惑的普通市场。

第二:最近没有发生的事情并不意味着它不会发生

经典的“ 期待意外 ”对于市场来说是正确的。2008年崩盘告诉投资者的最大教训是采取措施为最坏的情况做好准备,因为市场现实可能比人们想象的更糟。这是因为当投资者处于压力之下时,市场开始出现非理性行为,而效率降低。

Nassim Taleb将“ 黑天鹅 ” 一词推广为罕见且难以预测的事件。虽然没有人知道它何时发生,但它会在某个时刻发生。变得沾沾自喜或过于贪婪的投资者最终会承担更多风险,从而将他们的投资组合置于市场的奇思妙想之中。它还揭示了一个众所周知的事实,即投资者,特别是零售社区倾向于看涨,接近股市反弹的顶部。

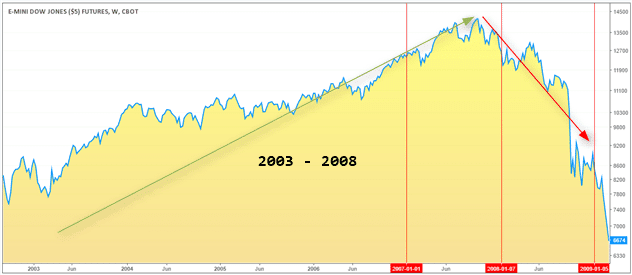

道琼斯期货自2003年至2008年看涨

上图显示了道琼斯期货在2008年期间以及道琼斯指数在看涨反弹之前的几年。虽然后见之明有明显的价格上涨迹象,但实际上散户投资者看好道琼斯指数继续其连续涨势这一现象在股市大幅调整或崩盘之前很常见,类似于2008年的危机。

第三:没有什么是理所当然的

在2008年的市场崩盘之前,华尔街很乐观。当时流行的看法是,房价将继续保持高位,没有任何正当理由导致它下跌。据报道,即使处于显着位置的人,如财政部长汉克•保尔森(Hank Paulson)也说,“我们查看了自1945年以来的数据,我们认为房价不会下降。” 同样,其他普遍的看法是,股票市场平均每年产生9%的回报。问问为什么和答案只是因为“历史平均数”,或华尔街或其他知名人士可以想到的其他事情。

对于那些只是按照面值进行预测的投资者来说,毫无疑问会面临严峻的现实检查,也可能是一个昂贵的教训。作为零售交易商,互联网和金融媒体经常受到大量专家的抨击,他们就你应该如何处理你的资金以及投资地点提供建议。投资者很容易成为这些所谓专家的恒定形象的牺牲品,以及他们的巨额回报作为绰号背后的原因。

实际上,投资者应该始终为不可避免的事物做好准备。即使传统共识决定股票总是会上涨,投资者也不应该暂时认为这是理所当然的。

第四:没有权威预测

当2008年危机爆发时,即使是最好的经济人才也会感到意外。例如,国际货币基金组织的官员对危机感到震惊。即便是美联储的官员也认为次级抵押贷款危机的爆发将会受到一些经济学家在经济衰退时出错的影响。

我们现在看到的一个共同主题是市场参与者普遍认为官员比普通投资者知道更多。这可以在每月FOMC会议期间看到,特别是在有关键政策决定时。无论加息,降息甚至维持利率不变,市场和市场参与者往往表现得好像美联储官员知道的更多。如果你退后一步,客观地思考,你会发现决定利率是上升还是下降的成员只是对经济作出反应,就像其他人一样。

第五:很多好事

泡沫对投资界来说并不新鲜。2008年的金融危机导致次级抵押贷款泡沫破裂,其相当广泛的影响,滚雪球形成了比最初更大的东西。

泡沫往往在市场上一直发生,实际上没有人知道泡沫,直到它破裂。虽然没有科学或客观的方法来识别泡沫或预测金融危机,但是古老的常识要求太多好事可能是坏事。

第六:总有机会投资

即使在风暴中,投资机会对于精明的投资者来说也是充足的。正如18世纪贵族男爵罗斯柴尔德(Baron Rothschild)所说的那样,“当街上有鲜血时买入”,总结逆势投资。通常情况下,股市在金融危机期间触底。

虽然不是所有的股票都强劲复苏,但对于受过训练的人来说,投资者可以以便宜的价格选择合适的股票,从而为自己定位一些大回报。星巴克(SBUX)是许多这样的例子之一。随着股票在2009年触底,许多专家认为,在困难时期,人们会少买咖啡。星巴克的股票交易价格约为每股4美元,此后一直处于强势牛市中。

星巴克股票在2008年至2009年间从4美元上涨

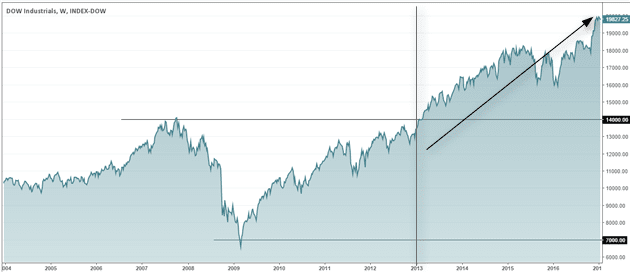

第七:市场崩盘后仍存在生命力

谈论市场崩溃,你很可能会听到厄运和阴郁。然而,如果历史可以追溯,那么在金融危机或股市崩盘之后就会有生命。每当市场进入一个压力期,预言家们就常常把它称为市场无法从中恢复的下一次大崩盘。在1980年代甚至更早的时候也是如此,2008年的市场崩溃也没有什么不同。

道琼斯工业平均指数从2009年的底部经过近4个小时的复苏

大多数投资者并没有真正有机会从损失中恢复过来,因为当市场崩溃时他们倾向于出售他们的股票。虽然股市肯定不会在一夜之间恢复,但历史表明,在一段时间内,市场趋于复苏并突破新高。

还有许多其他课程可以从2008年的股市崩盘甚至之前的市场崩盘中学到。然而,如果只需要吸取一个教训,那么投资是一项风险很高的业务,仅仅因为市场继续反弹并不意味着它们将继续反弹。大多数投资者往往成为贪婪的牺牲品,最终没有注意风险。人们常说,在投资和交易界,好的交易者管理风险,坏交易者追逐利润,而事实并非如此。