AI 智能摘要

据推测,许多人认为历史负债券相关性反映了债券将有效对冲股市大幅抛售的程度,正如2008年全球金融危机中所发生的那样。然而,从字面上看,股票债券相关性通常对股票和债券的相对表现几乎没有说 – 可以说是投资者真正关心的。

投资者对股票债券相关性的关注是可以理解的。直观地说,股票和债券之间的负相关 – 自20世纪90年代末以来美国股市和美国国债基本上都是如此 – 表明债券在股市抛售时表现良好,而正相关则证明债券不是有效的对冲反对股票风险。

但事实上,事实并非如此。

要了解原因,首先必须了解相关性是什么,以及相关性是什么。

相关的意义

相关性衡量两个系列回报偏离趋势的共性。如果两个系列同时倾向于高于或低于各自的趋势,那么它们是正相关的。相反,如果变量通常同时位于其平均值的两侧,则它们是负相关的。这可以在下面的相关方程中以数学方式显示。x和y代表两个时间序列(例如股票和债券收益率)和条款(x i– x)和(y i – y)表示每个变量在测量周期内与其自身趋势或平均回报的偏差。

然而,相关性无法衡量的是两个时间序列的相对表现。例如,一个时间序列完全有可能具有正趋势而另一个具有负趋势 – 并且两个系列正相关。这可能与大多数人如何解释相关性度量“违反直觉”有关。因此,相关性并未告诉我们每个系列的实际回报,因此股票债券相关性可能对股票和债券的相对表现几乎没有说明。

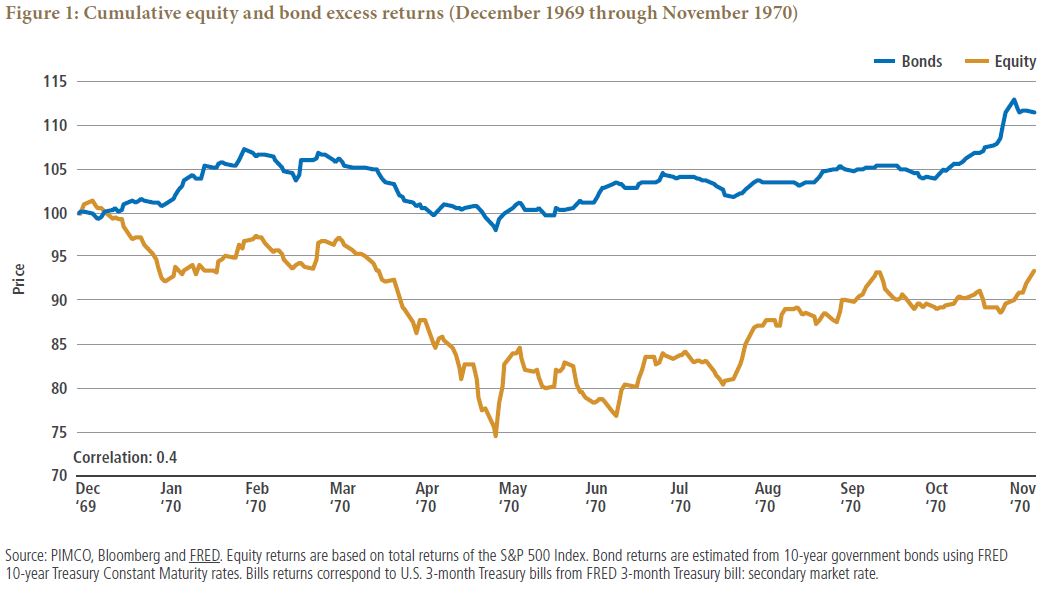

图1说明了一个真实的例子。它显示了在1969年12月至1970年11月的经济衰退期间,国债和美国股票的现金累计回报(以90天的国库券为代表)。在此期间,债券的现金回报率为10.9%,而股票回报率为-7.0%。因此,债券在这个动荡时期为股权投资者提供了多元化。

然而,令人感兴趣的是,股票和债券之间的相关性是正的,在经济衰退的同一时期使用每日数据衡量为0.4。这怎么可能?简单地说,债券往往高于其(正)趋势,同时股票高于其(负)趋势,反之亦然。如果投资者只依赖于相关性指标,他们可能错误地推断债券和股票在1970年经济衰退期间表现不佳。

结果是:投资者应该更少关注资产回报如何偏离趋势,更多地关注趋势本身 – 特别是当我们考虑债券在股市缩减或经济衰退时期的表现时。

这可能只是一次性的异常吗?看起来很直观的是,如果股市在经济衰退和国债反弹中趋于下跌,那么它们必然会在这段时间内产生负相关关系。但事实上,情况通常并非如此。

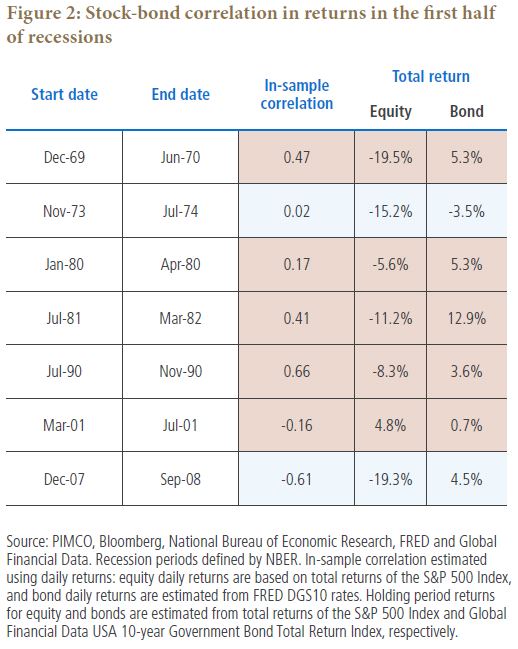

图2显示了自1970年以来每一次美国经济衰退的上半年,股票和债券之间的样本内(每日)相关性以及每种资产类别的表现。我们选择了上半年的衰退,因为这是股票下跌趋势最大的时候由于股市普遍在经济衰退的下半年复苏。红色行对应于每个资产类别的相对回报与相关性符号相反的时期,而蓝色表示回报对符号“直观”的时段。例如,在1981 – 1982年的经济衰退中,样本间相关性为0.41,但股票回报率为-11.2%,而债券则为12.9%。因此,相关的符号与相对回报相反。

事实上,在过去七次衰退中的五次中,相对回报与相关性的符号所暗示的相反。该结果表明,相关性几乎没有提供关于股票和债券相对表现的信息。

然而,从投资角度来看,关键在于,在过去七次经济衰退中的六次中,所提供的债券需要多元化以应对股票风险。无论股票债券相关性如何,这都是正确的。唯一的例外是1973年,当时美国国债在经济衰退的上半年回归-3.5%(但在经济衰退结束时最终产生了正的名义回报)。

看相关性太窄了。平均回报是重要的,相关性对回报没有影响。债券历来在经济衰退中对冲股票风险,因为回报是积极的,不一定是因为相关性是负面的。那么,相关性是否重要?在我们看来,并非如此。