AI 智能摘要

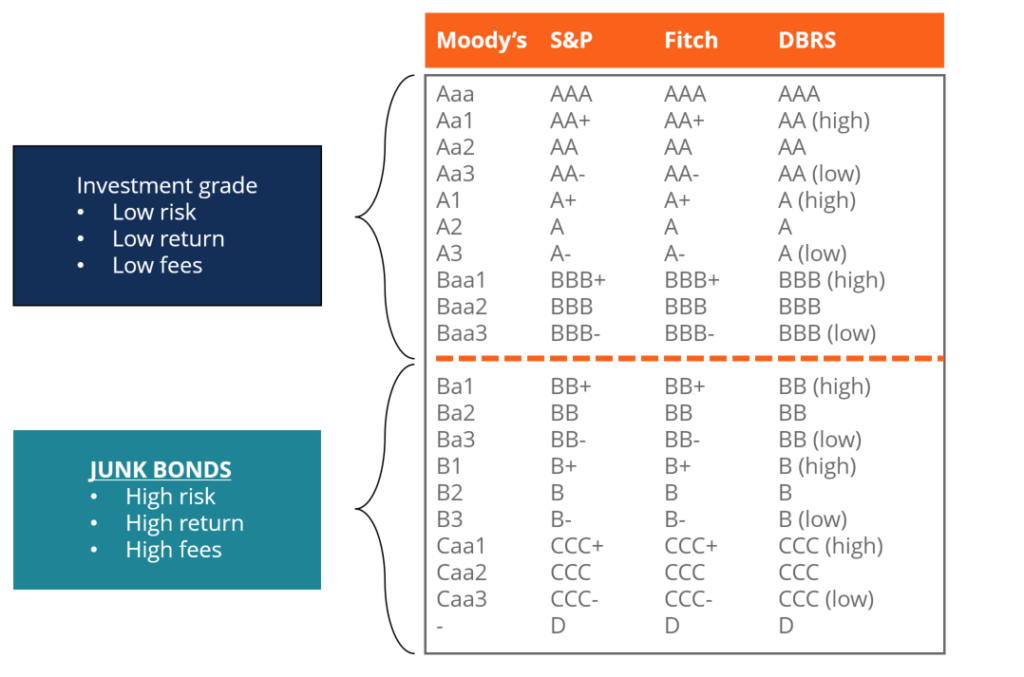

垃圾债券,也称为高收益债券,是由三大评级机构评定为低于投资级别的债券(见下图)。垃圾债券的违约风险高于其他债券,但他们支付更高的回报以使其对投资者具有吸引力。垃圾债券的主要发行人是债务比率高的资本密集型公司 和尚未建立强大信用评级的早期创业公司。

当你购买垃圾债券时,你通常会向发行人贷款以换取定期利息。债券到期后,发行人须向投资者全额偿还本金。但由于发行人的财务状况不佳,可能无法按计划支付利息。因此,这种债券提供高收益率以补偿额外风险。

市场分析师有时会利用垃圾债券市场来了解经济状况。如果更多投资者购买它们,这表明他们对经济表现持乐观态度,因此愿意承担更多风险。然而,如果投资者摆脱垃圾债券,那么这表明他们厌恶风险并且对目前的经济状况没有信心。这种情况可用于预测商业周期的收缩或熊市。

垃圾债券的历史

美国政府在19世纪80年代开始使用垃圾债券作为未经证实的政府融资的一种方式。当时,该国的违约风险很高,并且没有多少国际贷款机构愿意向美国提供贷款,因此投资回报率很高。

垃圾债券在20世纪初作为一种融资创业公司的形式回归。通用汽车(General Motors)和IBM等公司当时处于早期阶段,很少有银行愿意向没有业绩记录的公司提供信贷。在20世纪70年代和80年代,由于堕落的天使公司,垃圾债券市场经历了繁荣。堕落的天使 是那些在受到信用状况下降影响之前一直在发行投资级债券的公司,这些公司将信用评级降至BBB级。

Braddock Hickman,Thomas Atkinson和Orina Burrell发表的研究也为20世纪70年代至80年代的垃圾债券繁荣做出了贡献。该研究表明,垃圾债券的回报高于补偿所涉及的额外风险所需的回报。Drexel Burnham利用这项研究建立了一个大型垃圾债券市场。从1979年到1989年,他们的投资从100亿美元增加到1,890亿美元。垃圾债券的平均回报率为14.5%,而违约率仅为2.2%。在主导企业德雷克塞尔被非法交易活动打倒并最终被迫破产之后,垃圾债券市场遭受了打击。

美国垃圾债券市场在2009年至2015年期间上涨了80%,其价值估计为1.3万亿美元。这是在2008年全球金融危机之后,高收益债券与次级抵押贷款危机有关。2013年美联储市场稳步增长宣布它将开始逐步减少量化宽松政策,这意味着它只会购买少量的国债,这表明经济正在好转。投资级债券的利息开始增加,投资者利用这一点来处置对这些债券的投资。由于经济状况改善和违约事件减少,投资者转向垃圾债券市场,垃圾债券市场支付更高的回报以弥补所涉及的风险。然而,到2015年9月,垃圾债券再次开始出现动荡,超过15%的垃圾债券陷入困境。由于股票市场价格不稳定导致经济不确定性,投资者重新投资投资等级债券,因此2016年继续下跌。

垃圾债券的评级如何?

债券发行人根据其履行或违约其财务义务的可能性获得信用评级。债券的信誉由三大评级机构评估,其中包括标准普尔(S&P),惠誉(Fitch)和穆迪(Moody)。获得较高信用评级的债券被视为投资级别,并且是投资者最关注的债券,因为大多数债券由联邦政府支持。信用评级较低的债券被称为非投资级债券或垃圾债券。由于与垃圾债券相关的高违约风险,他们通常比投资级债券支付高出4至6个点的利率。

根据三大评级机构中两个评级机构的信用评级,垃圾债券是指穆迪评级为“Baa”或“BBB”评级较低或标准普尔评级较低的评级。具有“C”评级的垃圾债券具有较高的违约风险,而“D”评级显示债券违约。全球大多数投资者通过共同基金和交易所交易基金购买垃圾债券。共同基金通过提供多元化债券投资组合,有助于降低投资垃圾债券的风险。非投资级债券的回报随着时间的推移而波动,具体取决于发行人和一般经济状况。

购买的理由

与其他固定收益投资相比,垃圾债券持有人通常在固定收益投资组合中享有较高的回报率。由于它们通常以10年期限发行,如果发行人的信用评级在商业周期的扩张阶段得到改善,垃圾债券就有机会做得更好。如果发行人的信用评级提高,那么债券的价值也会增加,这会导致其持有人的回报增加。债券投资者在清算期间也优先于股东,在违约情况下至少可以恢复部分投资。

出售的理由

与其他类型的债券相比,垃圾债券违约的可能性更高。如果公司违约,垃圾债券持有人有可能失去其初始投资的100%。此外,垃圾债券受到信用评级和利率变化的影响。如果公司的信用评级进一步恶化,垃圾债券的价值就会下降。当投资级债券的利率上升时,垃圾债券对投资者的吸引力下降。在经济衰退期间,垃圾债券遭受的损失最大,因为投资者会投资保守投资,如黄金,现金和被视为安全避风港的国债。