AI 智能摘要

稳定币的恐慌情绪再次弥漫。

10月16日是稳定币不稳定的一天,稳定币的“大哥”USDT全天跌幅超过5%,而BTC大涨近10%,盘中曾在OKEx最高站上8000关口,其他主流币也走出了普涨的行情。

一涨一落弥漫着投资者的恐慌情绪,投资者对USDT发行公司Tether空口无凭的1:1承兑美元的质疑再一次被摆上了台面。其实在之前的一周,USDT/BTC与USD/BTC之间溢价的不断上涨已经预示着USDT的下跌。

10月14日两者溢价达到150美元,创历史新高,但仅仅24小时之后的周一,最高溢价已经达到220美元。USDT异乎寻常的下跌速度可能与此前爆出位于美属波多黎各岛上的贵族银行资不抵债有关。据传贵族银行与Tether和Bitfinex关系密切。

本来应该作为避险和保值作用的稳定币成为引发币圈不稳定的因素,持有USDT的投资者要么兑换法币离场,要么兑换其他稳定币,更多的人则用手中的USDT买入BTC等主流加密货币。

“踩踏性减持”

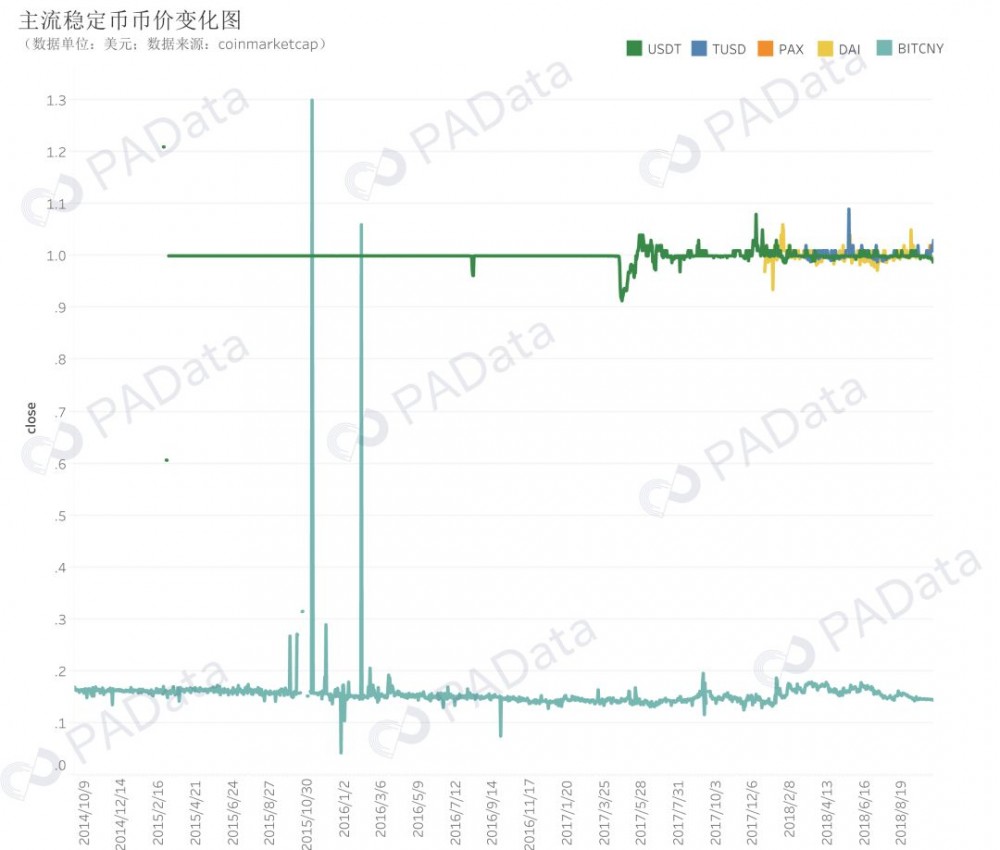

PAData分析了市值排名前五的主流稳定币(USDT、TUSD、DAI、PAX、BitCNY)的历史交易记录后发现,稳定币与锚定价值脱钩的现象时有发生,甚至成为一个普遍现象。

脱钩最严重的稳定币是BITCNY,这与其锚定数字资产有关,除此之外的四个锚定美元的稳定币也不是严格锚定。比如USDT只在发行初期严格锚定1USDT:1USD,2017年以后就进入了一个波动期,几乎很少有稳定的时候。

但是,没有哪次波动像昨天一样引发大规模的恐慌性减持,因为USDT现在的市值与之前不可同日而语,其影响力也随之上升。

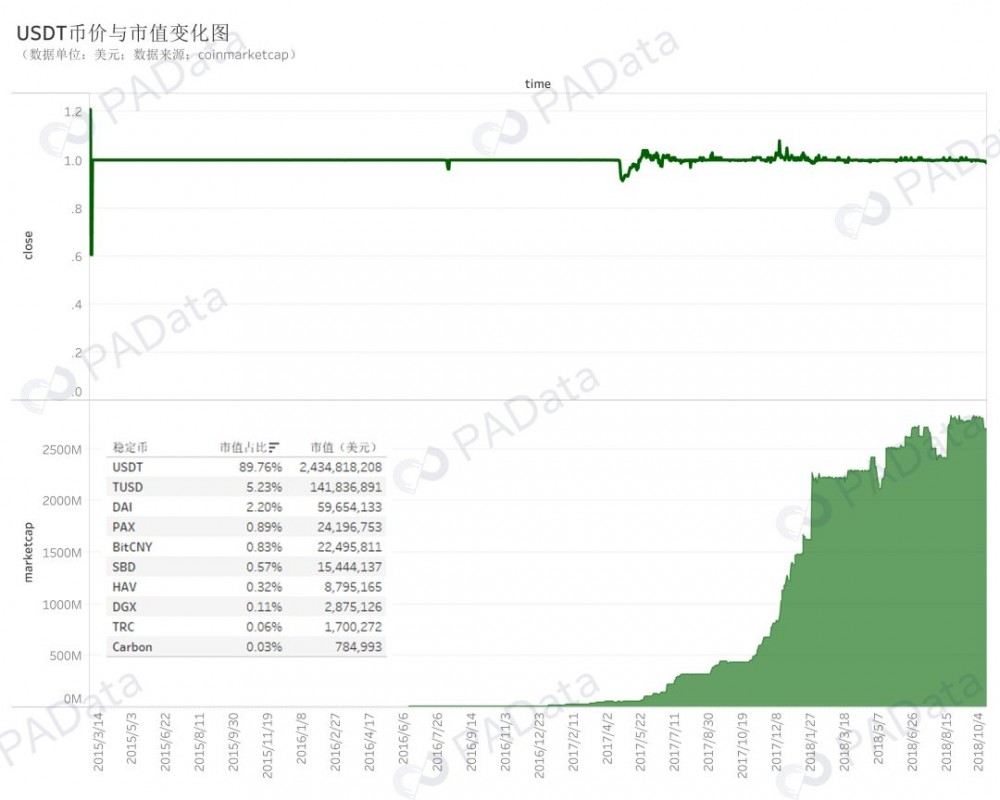

USDT在稳定币市场一家独大,在53家交易所开放400对交易对,占据近90%的市场份额,其市场渗透率要远远超过其他稳定币。USDT币价波动对整个加密数字货币交易市场产生的影响也已经大于之前和其他稳定币。排名第二位的是TUSD,也仅占5.23%的市场份额。

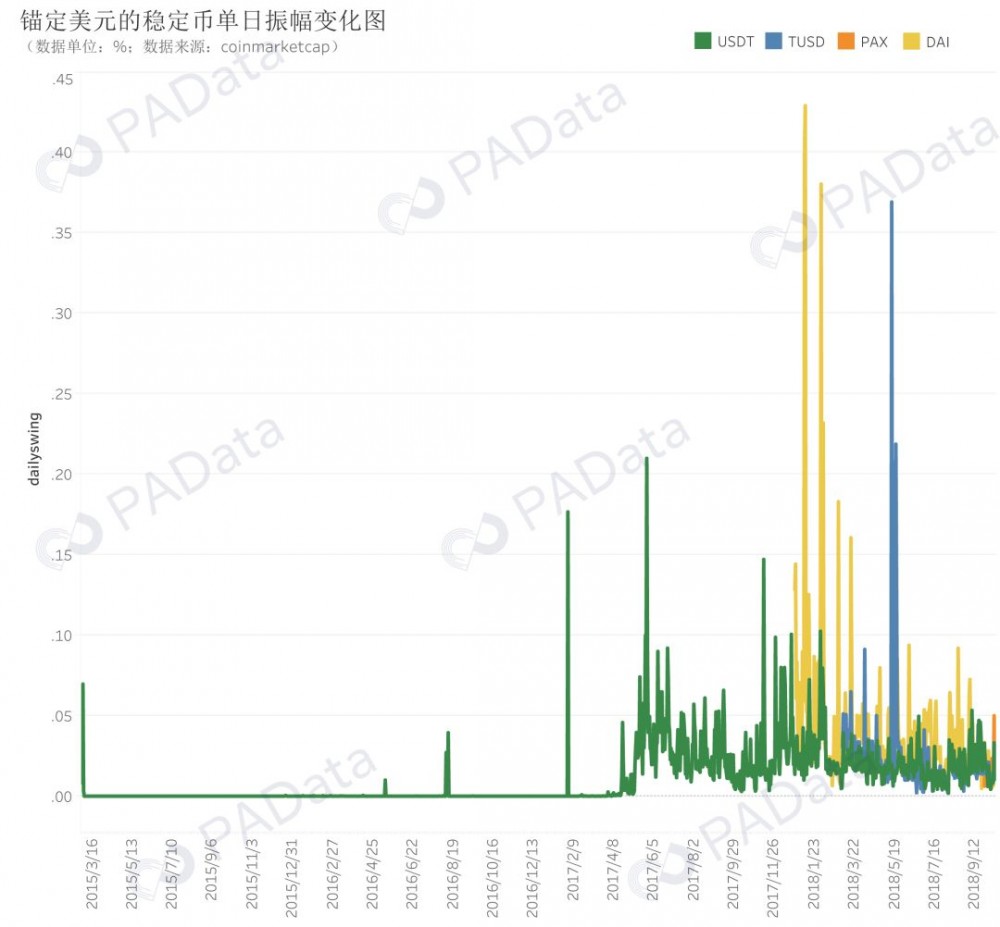

USDT与其他加密货币的高关联度,使得它的一点风吹草动都刺激着投资者的神经。要知道尽管USDT是四个锚定美元的主流稳定币中波动最大的稳定币,其价格波动的标准差达到了0.02,是TUSD、PAX和DAI的两倍,但历史上走出单日振幅最高的却不是它。而历史在昨天改写,10月15日后,USDT超过5%的振幅已经超越DAI成为单日振幅最大的稳定币了。

所以从数据来看,USDT有波动不稀奇,值得令人警惕的是,USDT有史以来第一次发生“踩踏性交易”,这意味着USDT的持有风险已经超越以往达到新的量级。

情绪化涨跌

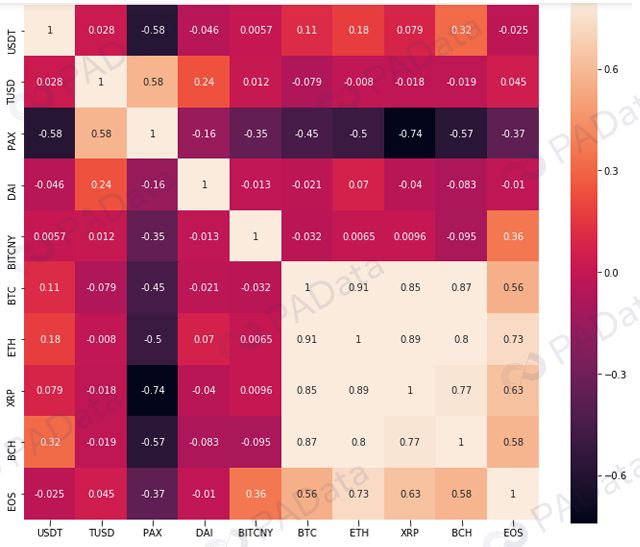

USDT应声下跌超过5%的反面则是BTC大涨近10%,但PAData通过分析市值前五的主流加密货币和市值前五的主流稳定币的历史交易发现,两者之间的涨跌基本不存在统计学意义上的相关性。

可以看到,USDT与BTC之间的相关系数非常低,只有0.11。由此可以推测,引发昨天BTC大涨的主要因素应该是USDT持有者的恐慌性情绪。投资者出于避险需求将手中的USDT投入了BTC等主流加密货币,这些主流加密货币在熊市相对抗跌,是更保值的选择。

讽刺的是,稳定币存在的意义和作用是为了降低剧烈波动的价格带给数字货币交易的风险,更是作为一种有效的资产储存手段,让投资者更好的管理数字资产。但当稳定币不稳定之后,承接稳定币风险溢出的居然是价格波动较大的其他数字货币。

这个互为避险的闭环只可能将整个加密货币市场的风险提高。如果将整个加密货币市场的风险比作蓄水池的话,那么与美元或其他实物资产锚定的稳定币就是下水口,现在这种锚定脱钩了,也就是下水口被堵住了,水池里的水没有了出口只能越蓄越满。风险没有外溢,而是在加密货币市场里越积越多。

众所周知,稳定币稳定与否的关键因素是信任问题,继USDT之后推出的稳定币都在取信投资者上有所进步,比如TUSD会定期接受第三方审计并公开公司账目,PAX因受到纽约金管局的监管而相当于获得了政府背书。

作为直接竞争对手,TUSD和PAX的币价也呈现微弱的正相关性,两者齐涨齐跌,另外,PAX与其他货币之间还呈现微弱的负相关。这说明TUSD和PAX都是目前市场比较认可的稳定币,可以承接部分减持USDT的资金,而且有无政府背书是目前取信于投资者的重要因素。