AI 智能摘要

最近,大家熬夜看球,可谁知,今年爆冷,既伤肝又伤财。不如,我们来认识一位进可攻、退可守的投资新宠——可转债,它具有股债双重属性。接下来请听股票怎么玩给你细细道来。

什么是可转债

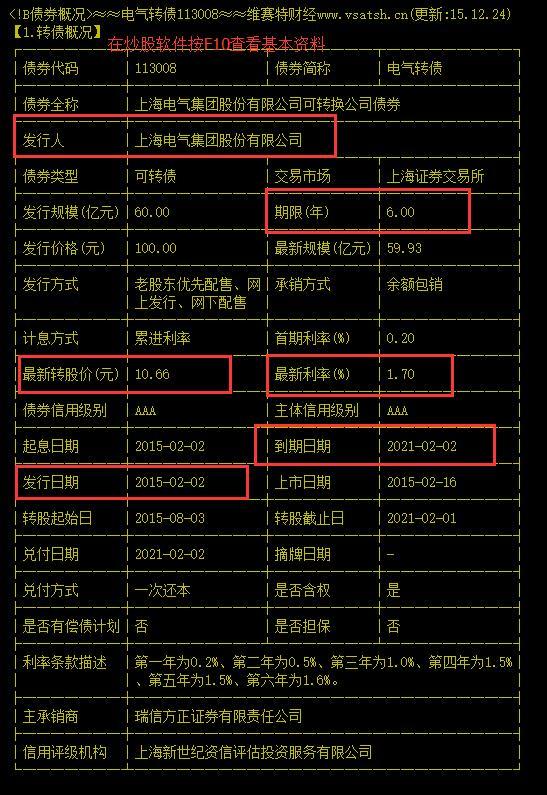

可转债Convertible Bond,全称“可转换公司债券”,顾名思义,就是可以转换成股票的债券,由上市公司发行,既有债的属性,也有股的属性,可以理解为“债券+看涨期权”。每张可转债背后,都对应着一家在A股上市的公司,也就是对应着一只股票,这只股票就叫“正股”。比如电器转债(113008)对应的股票就是上海电气(601727),上海电气就是它的正股。别怪书生啰嗦,这个有点难度,概念都要搞清楚才能看懂后面的。

作为债,它的利率是比一般的债券更低的,最高也只有2%的约定利率,反过来说,企业发行转债可以用2%不到的超低成本融资,而银行的长期贷款利息最起码得6%起。

举个栗子——

假设一只可转债的面值为100元,转股价格为10元,约定利率为每年2%,5年期,

如果持有期间,正股价格一直低于10元,转股不划算,那么你可以把它当做纯债,持有到期,5年后收取100*(1+2%*5)的本金和利息,是为保底。

如果转股期间,正股价格高于10元,比如涨到20元,那么你可以选择转股,即一张转债可以换成100/10=10股,假设此时卖出,你的收益为10*20/100-1=100%,理论上来说,股票的价格是可以无限上涨的,那么你的收益就是上不封顶。

以上纯举例说明原理,假设转债价格保持100元不变,不考虑红利税,不考虑回售、强赎等情形。

简而言之,如果行情不好,你可以持债到期收取本金和利息,下有保底,只输收益不亏本金;如果行情好,可以转换成股票,享受股票分红和上涨的乐趣,上不封顶。

普通股民如何投资可转债

可转债需要开通股票账户才能交易,操作流程与股票类似,输入代码即可买卖:

(1)目前交易的可转债面值为100元,交易单位为“手”,10张可转债为“一手”,也就是说,1000元起就可交易,门槛还是很低的。

(2)可转债交易费用与债券相同,但比股票交易费用低。交易佣金为0.1%,不收印花税。实行的是T+0交易,当天买入的可转债当天就可以卖出,而且可转债的价格不存在涨跌停板的限制。

可转债的交易基础

T+0交易

可转债的买卖和股票一样,都是直接输入代码和金额。可转债一张面值为100元,以一手10张1000元为交易单位。

值得注意的是,可转债是T+0交易,可以当日买入、当日卖出。这点相对股票具有优势。另外,可转债是没有涨跌停限制的。

转股

转股分两种,上海转债和深圳转债。上海转债有单独的转股代码,深圳转债则没有单独的转股代码,一般要在交易软件中完成转股。关于具体操作问题,书生相信百度一下很简单,不再赘述。

可转债转股,是以面值100元/当前转股价,获得整数的股票数量,不足的部分返还现金到股票账户。

例如,当前转股价是9元,当前正股价为10元,可转债价格为115元。那转股的话,可以得到11股正股(100/9),和1元现金(100/9的余数是1).

质押回购

可转债和债券一样,可以通过质押回购以4%左右的市场利率借款放杠杆。

关于杠杆交易,书生不建议大家轻易去尝试。开始先把普通的交易都摸透做好,以后可以自己尝试摸索一下债券的杠杆交易。

书生再提醒一下:杠杆是把双刃剑。既可能放大收益,也可能放大风险。

配售、申购与回售

配售:持有正股按比例分配可转债,只要在登记日持有正股,则一定会配到可转债。这个有点类似于股票公开增发的配股。

申购:无需持有正股,完全靠抽签决定是否抽中。类似于打新股,但打新股要求持有股票市值,申购可转债则没有这个限制。

回售:书生前面说过的,很少发生,也不值得参与。值得注意的是,如果不选择回售,可继续持有可转债。

到期赎回

这是一个被动的过程,如果到了登记日,没有卖出可转债或没有转股,系统会自动执行,无需手工操作。

简单的讲就是可以用股票账户买卖可转债,可转债的特点简单的讲就是下有保底,上不封顶。(理论上)。

一般可转债上市时都会有一个转股价格。随时间、市场行情、以及一些说不清道不明,又可以说明只是懒得打字的原因,转股价格可能会进行修正。所以需要清楚的知道,你要投资的可转债目前的转股价格是多少,很简单一般股票软件按F10,说明里都有。

接下来就是有趣的部分了,一般转股价格都会高于可转债对应的股票(下文把他叫做“正股”)的市价。因为如果出现相反的情况,理论上就有人能够进行套利,比如买入转债->转成股票->市价抛出,又或者继续持有转债,等别人这么做,为什么呢?

因为其他人的这种套利的行为,会推动转债价格上涨,以及正股价格下跌。于是持有转债的人手上的转债价格上涨了,这个时候应该怎么做?当然是抛出了。有人说我可以再等等,等到价格涨得更高再出手,岂不是赚得更多?想法不错。但是,还记得抛出正股会推动正股的股价下跌吗?所以,如果股价下跌到低于转股价格的时候,市场会怎么样呢?市场上再也不会有人去套利了,换句话说没人会在买入可转债了,所以可转债的价格也就到头了。

好吧,还有一种可能,那就是正股的业绩超好,投资人或机构一致看好,大家一路买进正股,不断的推高股价,因为正股的股价上涨,转股价格不变,接下来就会导致转债价格跟着上涨。那如果大家都看空正股,又会怎样?股价暴跌,一泄千里,转股价格不变,所以转债价格也跟着下跌。你猜对了开头,没有猜对结尾,由于可转债首先是债,所以理论上无论如何,到期后上市公司会将本金{每张100元}还给转债持有人。所以说,投资可转债的风险要比投资股票低很多。这就是下有保底,上不封顶。

说到这里聪明的你可能发现了2件事情,那就是如果你看好一直股票,而且正好他有可转债,稳健的投资行为应该是买入可转债,然后持有到收益符合你的预期。

可转债的主要分析指标

股性分析指标——转股溢价率。转债市场价格超出转债平价的比例,其中转债平价为转债按照转股价格转成股票后的价值。

转股溢价率越小,转债股性越强,转债价格波动幅度与正股涨跌幅越接近;转股溢价率越大,正股价格对转债价格的支撑作用越小,转债上涨空间比正股小,下跌空间比正股大。

转股溢价率 =(转债价格-转股价值)/转股价值

其中,转股价值又叫平价水平,指转债按现有价格转股后的价值,即

转股价值 = 100×股价/转股价

债性分析指标——纯债溢价率。转债市场价格超出转债底价的比例,其中转债底价是将转债当作纯债,按照市场收益率贴现转债未来现金流之后的价值。

转债债性越强,债底支撑作用越大,转债下跌空间越小,投资风险越小;纯债溢价率越大,债性越弱,转债投资价值就更多取决于正股的表现。

纯债溢价率 =(转债价格-转债底价)/转债底价

其中,转债底价为持有转债的未来现金流贴现后的现值,即

转债底价 =(转债票息+到期赎回价格+补偿利率)/贴现率

债性的另一参考指标:到期收益率。投资者以当前市场价格买入转债并持有到期所获得的年均收益率,是将转债单纯看作债券来计算的指标。到期收益率与纯债溢价率一样,是衡量转债债性的指标,到期收益率越大,转债债性越强,投资风险越小。当到期收益率为正时,表明转债未来的现金流之和大于当前转债价格,投资者此时买入持有到期可以保本。

其他分析指标:隐含波动率。可转债所含看涨期权的隐含波动率。这种情况下,通常将可转债看作纯债与看涨期权的简单综合体,其中纯债部分的价值就是转债底价,期权部分的价格是转债市场价格减去转债底价,这样隐含波动率可以用BS公式计算得出。理论上,隐含波动率越大,转债投资风险越大。该指标基本只是作一个参考,国内实用性不高。

了解了主要的分析指标的定义及公式之后,我们有必要进行纵向比较分析,通过对历史数据的回溯更为直观地了解以上分析指标的作用以及其背后的意义。