AI 智能摘要

对我而言,如果您专注于跟随市场的趋势,而不是判断市场的趋势,那么最终您将领先75%的投资者。对于单个股票来说,情况要复杂一些,一条新闻(例如收益)可能在一夜之间破坏上升趋势。但是即使在那儿,尽管我经常在股票上涨的过程中赚取部分利润,但我总是持有至少一部分原始股以“防御性”卖出(即,在趋势转向之后的下跌中),我的投资组合有机会从巨大的赢家中受益。

成为趋势追随者的最大优势之一是,我不必担心数十个超买/超卖市场指标,从MACD到RSI到布林带再到随机指标,甚至还有更多其他可以告诉您何时库存走得太远,太快。

但是,我非常关注超买/超卖等式的一个方面,部分原因是它与大多数投资者的看法背道而驰。现在退休的技术人员沃尔特·迪默尔(Walter Deemer)最好地说明了这一概念,他去年写了一本简短(但很棒)的“理想”书,名为《当购买时机,您不想》,其中包括60多个市场论证。 。

我最喜欢的一类是:“市场在触底时超卖最多,在涨价开始时超买最多。” 没错-事实证明,当市场变得极端,极端超买时,通常是在新发展的早期。

随着时间的流逝,我遵循了一些看涨的市场指标,这些指标表明市场的异常强劲。出于明显的原因,我称它们为“爆炸指标”。信号不经常出现-许多信号每五到十年闪烁一次-但是当它们发出信号时,它们几乎总是指向未来的美好事物。

他们运作的原因很简单:出现非常异常的力量是因为投资者的看法突然发生积极变化。这就像一块大石头掉入湖中,其涟漪效应需要时间才能发挥出来。

为什么现在专注于此?因为这些爆破信号通常在市场大幅下跌后就闪现-并且有可能在未来几天收到一些信号。那里有很多,但我喜欢坚持一些。

我最喜欢的看涨市场指标

第一个也是我最喜欢的是2-to-1 Blastoff指示器,它可能是Walter Deemer发明的(尽管我是从已故的伟大的Marty Zweig那里首先读到它的,所以我不确定谁能获得荣誉)。当在10个交易日内,纽约证券交易所的跌跌幅平均达到正2比1读数时,就会发生这种情况。翻译:在两周的时间里,每天平均上涨的库存量至少是下跌的库存量的两倍。

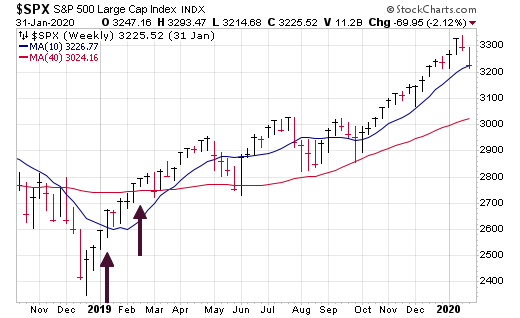

上一次发生这种情况是在2019年1月9日,正当市场从其2018年末的市场回调中起飞时(下图中的第一个箭头)。当然,这导致了13个月的出色表现,这并不少见-自1960年以来,仅出现了十几个信号(!),市场平均每年上涨了25%。更重要的是,这些信号通常是在主要牛市开始或临近之时发出的。

我最喜欢的另一个看涨的市场指标是90%的Blastoff指标,当90%的纽约证券交易所股票同时上涨超过其各自的50天移动平均线时,该指标便会闪烁。它在2019年2月下旬闪回(图表中的第二个箭头),不仅在一年内带来了良好的收益(平均每年有20%的最大收益),而且这些信号趋于最小后的跌幅也很小(2 %左右),尽管实际上信号通常是在市场触底后的几个月内发出的。

我还追踪其他“快速”指标,例如10天的抛售(90%的股票高于10天的移动平均线)和Whaley广度推力(以Wayne Whaley的名字命名,它发生在AD的5天时)线平均2.8比1),但以上两个是我的最爱。

有趣的是,为期10天的抛售实际上是在3月23日市场触底之后闪现的(长期良好的记录,但近期可能导致很多起伏),而我们只是错过了周一的Whaley信号(五天之比为2.7:1)。我不会对这些信号中的任何一个采取任何措施,但是它们肯定是有益的。

现在,我正在观察旧的可靠2比1 Blastoff信号是否可以闪烁-直到星期二,过去六个交易日的AD比为2.7:1。考虑到星期三不是一个好日子,它可能仍然需要一些繁重的工作,但是如果市场在接下来的几天中能保持良好的走势,我们可能会看到一个罕见的看涨信号,并且是一个需要采取几个以上行动的理由重新进入市场。