AI 智能摘要

AI 正在思考中...

背离的定义

通常的情况下,,MACD当中的DIF随着股票的价格走势一同上涨或者是下跌。正常的时候也会可以一样的创出新高的,一样的创出新低。

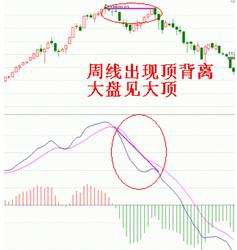

背离,就是指的:假设股票的价格创出了新高,但是DIF并没有创出新高,或者是股票的价格创出了新低,但是DIF并没有创出新低。前者的话我们讲的就是顶背离,看跌,后面的那个我们讲的就是底背离,看涨。但是进行判断的办法并没有这么的简单。

案例分析

怎么确认是顶背离

背离的定义

通常的情况下,,MACD当中的DIF随着股票的价格走势一同上涨或者是下跌。正常的时候也会可以一样的创出新高的,一样的创出新低。

背离,就是指的:假设股票的价格创出了新高,但是DIF并没有创出新高,或者是股票的价格创出了新低,但是DIF并没有创出新低。前者的话我们讲的就是顶背离,看跌,后面的那个我们讲的就是底背离,看涨。但是进行判断的办法并没有这么的简单。

案例分析

怎么确认是顶背离