AI 智能摘要

收益率曲线 一词是指美国财政部发行的固定收益证券的短期和长期利率之间的关系。当短期利率超过长期利率时,就会出现收益率曲线倒挂。在正常情况下,收益率曲线不会倒挂,因为期限较长的债务通常比短期债务的利率更高。

从经济角度来看,收益率曲线倒挂是一个值得注意且不常见的事件,因为它表明近期风险高于长期风险。下面,我们将解释这种罕见的现象,讨论其对消费者和投资者的影响,并告诉您如何调整您的投资组合以应对这种情况。

关键要点

- 收益率曲线说明了到期债券的利率。

- 当短期债务工具的收益率高于相同信用风险状况的长期工具时,就会出现收益率曲线倒挂。

- 收益率曲线倒挂是不寻常的,因为长期债务应该承担更大的风险和更高的利率,因此当它们发生时,会对消费者和投资者产生影响。

- 美国国债收益率曲线倒挂是即将到来的衰退最可靠的领先指标之一。1

利率和收益率曲线

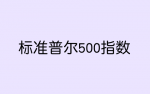

通常,短期利率低于长期利率,因此收益率曲线向上倾斜,反映出长期投资的收益率更高。这被称为正常收益率曲线。当短期和长期利率之间的利差收窄时,收益率曲线开始变平。在从正常收益率曲线到倒置曲线的过渡过程中,通常会看到 平坦的收益率曲线。

正常收益率曲线。 图片来自 Julie Bang © Investopedia 2019反向收益率曲线表明了什么?

正常收益率曲线。 图片来自 Julie Bang © Investopedia 2019反向收益率曲线表明了什么?

从历史上看,收益率曲线倒挂一直被视为经济衰退即将来临的指标。当短期利率超过长期利率时,市场情绪表明长期前景不佳,长期固定收益提供的收益率将继续下降。

最近,这种观点受到质疑,因为外国购买美国财政部发行的证券已经对美国政府债务支持的产品产生了高水平的持续需求。当投资者积极寻求债务工具时,债务人可以提供较低的利率。当这种情况发生时,许多人认为,是供需规律,而不是即将到来的经济厄运和阴霾,使贷方能够在无需支付更高利率的情况下吸引买家。

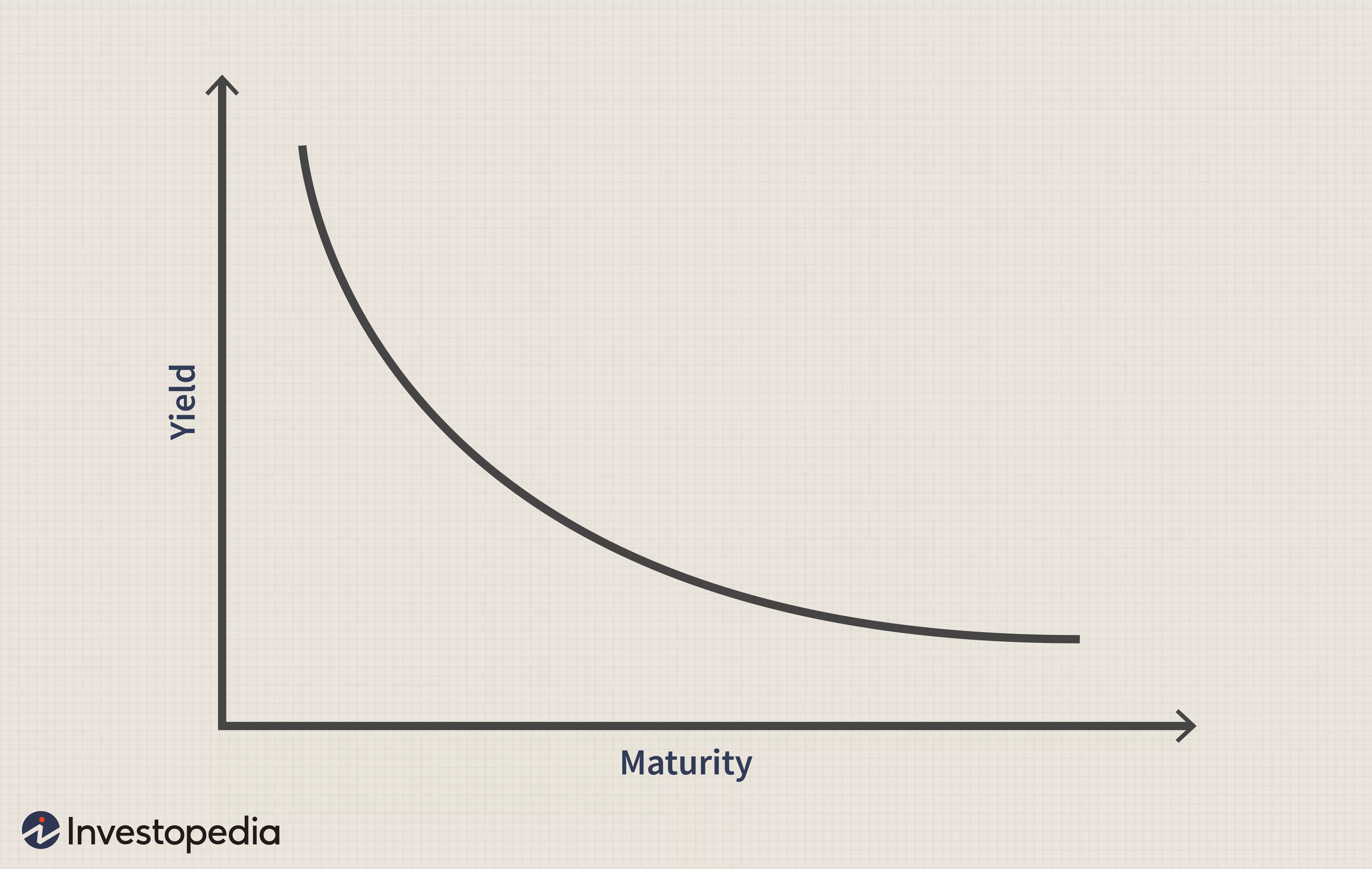

反向收益率曲线:注意收益率和到期日之间的反比关系。 图片来自 Julie Bang © Investopedia 2019

反向收益率曲线:注意收益率和到期日之间的反比关系。 图片来自 Julie Bang © Investopedia 2019

收益率曲线倒挂的情况相对较少,这在很大程度上是由于自 1990 年代初以来两次衰退之间的间隔期比平均水平要长。例如,1991 年 3 月、2001 年 11 月和 2009 年 6 月开始的经济扩张是二战以来最长的四次经济扩张中的三次。2在这些长时期内,经常会出现收益率曲线倒挂是否会再次发生的问题。

经济周期,无论其长度如何,在历史上都会从增长过渡到衰退,然后再返回。自 1956 年以来的每次衰退之前,收益率曲线倒挂是这些周期的基本要素。3考虑到这种模式的一致性,如果当前的扩张消退到衰退,倒挂收益率可能会再次形成。

向上倾斜的收益率曲线是与长期到期相关的较高风险的自然延伸。在不断增长的经济中,投资者还要求在曲线的长端获得更高的收益率,以弥补投资债券相对于其他资产类别的机会成本,并维持可接受的通胀率利差。

随着经济周期开始放缓,可能是由于美联储加息,收益率曲线的上行斜率随着短期利率上升而趋于平缓,而长期收益率保持稳定或略有下降。在这种环境下,投资者将长期收益率视为股票和其他资产类别潜在回报较低的可接受替代品,后者往往会提高债券价格并降低收益率。

收益率曲线倒挂的形成

随着对即将到来的经济衰退的担忧加剧,投资者倾向于购买长期国债,其前提是它们可以为股市下跌提供避风港,提供资本保全,并在利率下降时有升值潜力。由于转向长期到期,收益率可能会低于短期利率,形成反向收益率曲线。自 1956 年以来,股市在反转开始后已经六次见顶,经济在 7 到 24 个月内陷入衰退。

截至 2017 年,最近的收益率曲线倒挂于 2006 年 8 月首次出现,当时美联储提高了短期利率以应对过热的股票、房地产和抵押贷款市场。收益率曲线倒挂比 2007 年 10 月标准普尔 500 指数的峰值早 14 个月,比 2007 年 12 月经济衰退正式开始早 16 个月。然而,越来越多的投资公司对 2018 年的经济展望表明,收益率曲线倒挂可能即将出现,理由是短期和长期国债之间的利差正在缩小。

如果历史有先例,当前的商业周期将继续发展,经济放缓最终可能会变得明显。如果对下一次衰退的担忧上升到投资者将购买长期国债视为其投资组合的最佳选择的程度,那么下一条收益率曲线倒挂的可能性很大。

反向收益率曲线对消费者的影响

除了对投资者的影响外,收益率曲线倒挂也对消费者产生影响。例如,通过可调整利率抵押贷款(ARM) 为其房产融资的购房者拥有根据短期利率定期更新的利率计划。当短期利率高于长期利率时,ARM 的支付往往会增加。当这种情况发生时,固定利率贷款可能比可调整利率贷款更具吸引力。

信贷额度以类似的方式受到影响。在这两种情况下,消费者都必须将大部分收入用于偿还现有债务。这会减少可消耗性收入,并对整个经济产生负面影响。

反向收益率曲线对固定收益投资者的影响

收益率曲线倒挂对固定收益投资者的影响最大。一般情况下,长期投资收益较高;因为投资者在更长的时间内冒着钱冒险,所以他们得到了更高的回报。倒置曲线消除了长期投资的风险溢价,让投资者通过短期投资获得更好的回报。

当美国国债(一种无风险投资)和高风险公司替代品之间的利差处于历史低位时,投资低风险工具通常是一个容易的决定。在这种情况下,购买美国国债支持的证券提供的收益率类似于垃圾债券、公司债券、房地产投资信托(REIT) 和其他债务工具的收益率,但没有这些工具固有的风险。货币市场基金和存款证 (CD) 也可能具有吸引力——尤其是当一年期存款证支付的收益率与 10 年期国债相当时。

反向收益率曲线对股票投资者的影响

当收益率曲线倒挂时,以短期利率借入现金并以长期利率放贷的公司(例如社区银行)的利润率下降。同样,对冲基金常常被迫承担更高的风险,以达到他们想要的回报水平。

事实上,对俄罗斯利率的押注在很大程度上归功于长期资本管理公司的消亡,该公司是由债券交易员约翰梅里韦瑟经营的著名对冲基金。

尽管对某些方面产生了影响,但收益率曲线倒挂往往对不依赖利率的消费必需品和医疗保健公司的影响较小。当收益率曲线倒挂出现在衰退之前时,这种关系就变得清晰起来。当这种情况发生时,投资者往往会转向防御性股票,例如食品、石油和烟草行业的股票,这些股票通常受经济低迷的影响较小。

- 2019年,收益率曲线短暂倒挂。来自劳动力市场吃紧的通胀压力信号和美联储从 2017 年到 2019 年的一系列加息提高了对经济衰退的预期。这些预期最终导致美联储放弃加息。收益率曲线的这种反转标志着 2020 年经济衰退的开始。

- 2006 年,收益率曲线在这一年的大部分时间里都是倒挂的。2007 年,长期国债继续跑赢股票。2008 年,随着股市崩盘,长期国债飙升。在这种情况下, 大萧条 到来了,结果比预期的还要糟糕。

- 1998年,收益率曲线短暂倒挂。数周以来,俄罗斯债务违约后,美国国债价格飙升。美联储的快速降息有助于防止美国经济衰退。然而,美联储的行动可能促成了随后的 网络泡沫。

总结

尽管专家质疑收益率曲线倒挂是否仍然是经济衰退即将到来的强有力指标,但请记住,当投资者毫无疑问地遵循“这次不同”的预测时,历史上充斥着被摧毁的投资组合。最近,宣扬这一座右铭的目光短浅的股票投资者参与了“科技危机”,以高价抢购科技公司的股票,尽管这些公司根本没有盈利的希望。

如果您想成为一个聪明的投资者,请忽略噪音。与其花费时间和精力试图弄清楚未来会带来什么,不如根据长期思维和长期信念构建您的投资组合,而不是短期市场走势。

对于您的短期收入需求,做显而易见的事情:选择收益率最高的投资,但请记住,倒挂是一种反常现象,它们不会永远持续下去。当反转结束时,相应地调整您的投资组合。