AI 智能摘要

AI 正在思考中...

股票市场操作中有很多实用的分析技巧,比如今天要介绍的K线图分析手法“仙人指路”,这一般是指个股在拉升个股之前,在K线形态中打出了一个长长的上影线,虽然这看似空头力量很强,但其实是主力震仓的行为,然后不久行情将会沿着这个上影线的方向运行,甚至涨势更凶狠,这种K线组合多数发生在强势洗盘的情形之中。

仙人指路这一形态需要分情况去分析,比如牛市中的和熊市中的仙人指路买点是不一样的,而个股中大盘股和小盘股的买点也不一样,类似的不同还有很多,但是仙人指路比较标准的形态还是具有共性的。首先对仙人指路下一个我自己的定义:

- 仙人指路最好是阳线

- 形态通常出现在阶段性底部中期、拉升阶段初期和拉升波段中期。

- 股价以一根带长上影小阴阳K线报收,收盘时仍然保持在1%-3%左右涨跌幅。

- 通常在当天收盘时或次日果断阻击(重点留意第二天的盘口情况)

- 当天的长上影和阳线实体的比例最好是长上影略长于实体,当然差距不能太大,更不能没有实体

- 当天最高点的涨幅最好大于5%以上,试盘到10%更好,介于5%-10%之间

- 当日成交量最好是前一天的两倍以上,如果是天量就另当别论

- 仙人指路当天的分时图中白线在冲高回落后,低点不能低于0%的涨幅。

如何在K线波动中找到仙人指路:

- 股价处于下降通道中,当天出现的长上影小阴阳K线不属于特征。

- 当天量比达到了5倍以上,巨量长上影阴阳K线并不属于特征。

- 当天收盘时下跌至昨日收盘价之下,跌幅达到了5%以上,这也不属于特征。

- 股价处在下降阶段的反弹行情中,当天出现了长上影小阴阳K线。这也不属于特征。

举个例子

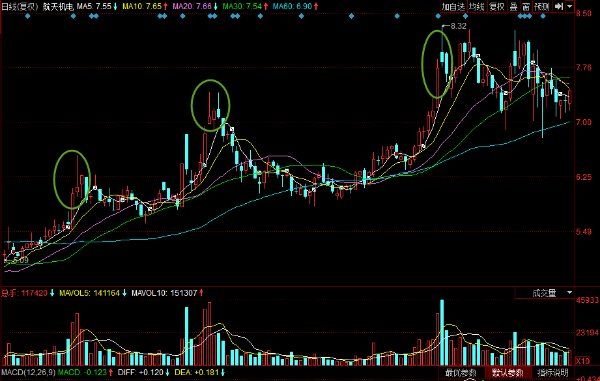

实例:航天机电股价在2013年的上涨过程中,多次出现仙人指路形态,从今年开始一路上涨,至10月中旬,主力机构多次使用此仙人指路形态试盘。

仙人指路注意事项

- 可能失败:仙人指路不是经典的技术技巧,在实战中由于大势的不配合往往会出现失败形态,因此在介入后如出现有效击破20日均线时,或出现其它下跌换档的形态时,不妨先止损出局,因为合理的止损往往能保全实力,留得青山在不怕没柴烧。

- 仙人指路形态的那一根上影K线,成交量可适当放大,但不能过度放大,换手率也不能过分放大。如果成交量放到前一个交易日的3倍以上,换手率达到10%,就要防主力假指路真出货。仙人指路出现在长期下跌后的低位,是主力加大建仓力度的标志;出现在上涨初期或拉升阶段,是主力试盘的动作。如果是在股价下降趋势中出现,是假指路;在下跌后的弱反弹中出现,也是假指路。

- 出现位置:股价上涨一般可分为上涨的初期、中期与末期三个阶段,仙人指路出现在不同的阶段,其成功率与后市涨幅也不同。一般而言在上涨的初、中期时出现,即涨幅在10%—20%之间时,其成功率则较高,否则在过高的涨幅即30%以上再出现仙人指路,其失败的可能性大大增加。

- 介入时机:形态形成后不必过急介入,因为主力在试盘后不管是上档抛压如何,都会向下有一个洗盘过程,不过由于其已被主力控盘,股价往往在10日或20日均线处受到支撑,随后再被拉起从而展开上攻,因此最佳介入时机为回调过程中股价碰到10日或20日均线时再度发力上攻时。

- 量度涨幅:形态确认后,其量度涨幅往往为高开长阴的最高位,不过实战中往往会超过此量度涨幅。由于涨跌停板的限制,目前仙人指路的量度涨幅最大也只有10%。